ezzy » Aktienanalysen » Fresenius Medical Care Aktie

Wir haben für dich die Fresenius Medical Care Aktie von Profis analysieren lassen. Denn ezzy unterstützt dich durch Aktienanalysen von wichtigen Aktiengesellschaften aus den großen Aktienindizes beim Handeln und Investieren. Nutze also das Wissen unserer Profis, um dir bei deinen Handels- und Investitionsentscheidungen eine eigene Meinung zu bilden.

Reguläre Handelssitzung: 09:00 – 17:30

Verfügbarkeitszeit insgesamt: 08:00 – 22:00

Fresenius Medical Care gilt weltweit als führendes Unternehmen in der Bereitstellung von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Denn über 3,9 Mio. Patienten weltweit unterziehen sich regelmäßig einer Dialysebehandlung. Das Unternehmen betreut dabei in einem Netzwerk von 4116 Dialysezentren etwa 345 000 Dialysepatienten. Darüber hinaus ist Fresenius Medical Care der Hauptanbieter von Dialyseprodukten wie Dialysegeräten und Dialysefiltern. Neben dem Kerngeschäft in der umfassenden Nierentherapie liegt der Fokus des Unternehmens ebenso auf der Expansion in unterstützende Geschäftsaktivitäten und intensivmedizinische Lösungen. Im Jahr 1996 ging das Unternehmen aus die Fusion des Dialysegeschäfts von Fresenius mit dem US-Unternehmen National Medical Care hervor.

Die Aktien von Fresenius Medical Care sind an der Börse Frankfurt (FME) und der Börse New York (FMS) gelistet. Seit März 2023 ist Fresenius Medical Care nämlich nicht mehr Teil des DAX. Denn das Unternehmen musste für den Aufsteiger Rheinmetall Platz weichen. Heute beschäftigt Fresenius Medical Care zudem etwa 128 000 Mitarbeiter. Dabei generierte der Konzern zuletzt einen Jahresumsatz von fast 21 Mrd. Euro. Über die Jahre konnte sich Fresenius Medical Care zudem immer weiter vergrößern. Dies gelang vor allem, indem Dialysefirmen oder Behandlungszentren weltweit übernommen und in den Konzern eingegliedert wurden.

Das Unternehmen ist ein global führender Anbieter von Dialyseprodukten und Dialysedienstleistungen, die bei Menschen mit chronischem oder akutem Nierenversagen zum Einsatz kommen. Seinen operativen Hauptsitz hat das Unternehmen dabei im hessischen Bad Homburg. Zudem betreut der Konzern weltweit rund 4100 Dialysezentren. Nach eigenen Angaben führte die Gesellschaft in Q2-2021 z. B. bei 34 500 Patienten Dialysebehandlungen durch. Somit nimmt die Firma den ersten Platz unter den Dialyseanbietern ein. Größter und entscheidender Aktionär mit einem Anteil von 32 % ist zudem das Unternehmen Fresenius SE & Co. KgaA.

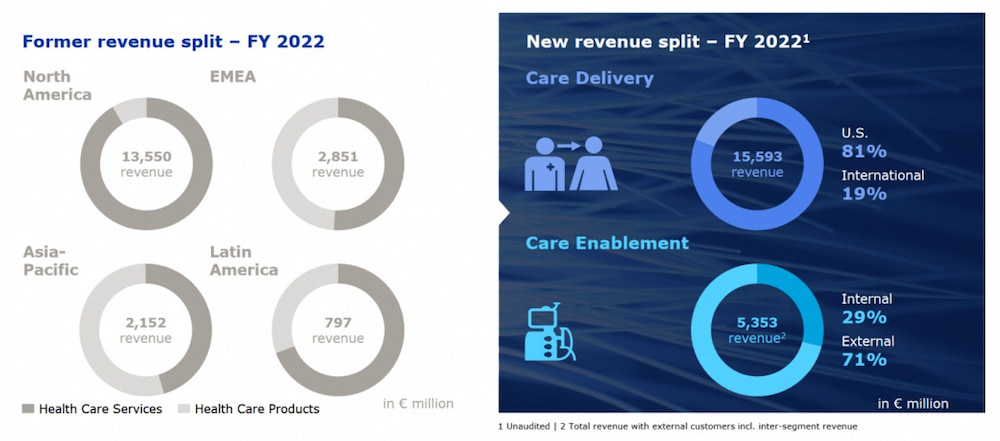

Ein Blick in die Geschäftszahlen zeigt auch schon die zentrale Bedeutung des Segments Care Delivery (klinische Pflegedienstleistungen). Denn dieses konnte im Jahr 2022 rund 15,59 Mrd. Euro Umsatz generieren. Die zweite Geschäftseinheit Care Enablement kam hingegen auf 5,36 Mrd. Euro. Sie umfasst dabei die Herstellung von Dialysatoren und damit verbundenen Produkten umfasst. Darüber hinaus stammt der operative Gewinn zum größten Teil aus dem US-Geschäft. Dementsprechend wurden im Jahr 2022 insgesamt 1,33 Mrd. Euro in Nordamerika generiert. Währenddessen steuerten die EMEA-Region 319 Mio. Euro und der Asien-Pazifik-Raum 341 Mio. Euro bei.

Umsatz, EBIT und Nettogewinn jeweils in Mrd. USD per Ende Dezember (Quelle: marketscreener.com).

Geschäftsjahr Ende: Dezember | 2021 | 2022 | 2023e |

Umsatz | 17,62 | 19,40 | 19,46 |

EBIT | 1,85 | 1,51 | 1,45 |

Nettogewinn | 0,97 | 0,67 | 0,46 |

Anzahl Aktien (Mio.) | 298 | 293 | 293 |

Gewinn Aktie | 3,31 | 2,30 | 1,66 |

In den vergangenen zwei Jahrzehnten entwickelte sich der Konzern zumeist recht erfolgreich. Denn hatten die Erlöse im Jahr 1999 noch 3,58 Mrd. Euro betragen, so wurden im Jahr 2021 rund 17,9 Mrd. Euro umgesetzt. Der Nettogewinn legte bis zum Jahr 2018 ebenfalls nahezu kontinuierlich zu. Infolgedessen betrug die Nettoumsatzrendite damals schließlich 12,0 %. Auch die Aktie konnte in diesem Zeitraum deutlich zulegen. Ab Ende 2018 kam es dann allerdings zu einem massiven Kursrückgang, der die Anteilsscheine bis unter die 13-Euro-Marke drückte. Hintergrund der schwachen Entwicklung waren dabei mehrere Gewinnwarnungen in Serie. Denn die Coronapandemie führte zu zahlreichen Todesfällen bei Patienten. Darüber hinaus musste das Unternehmen einen Mangel an Pflegekräften in den USA sowie steigende Personal- und Materialkosten stemmen.

Nach mehreren schwierigen Jahren sollte 2023 schließlich die große Wende bringen: „2023 wird für Fresenius Medical Care ein Jahr der Standortbestimmung sein. Dabei haben wir eine sehr starke Position in einem Markt, für den wir eine Rückkehr zum Wachstum erwarten. Wir sehen bereits die ersten Ergebnisse unseres Turnaround-Plans, und ich bin zuversichtlich, dass wir weiter gute Fortschritte machen werden“, so Helen Giza, die Vorstandsvorsitzende von Fresenius Medical Care. Konkret strebt Fresenius Medical Care bis 2025 dabei eine verbesserte operative Marge zwischen 10 und 14 % an, während der Wert im Jahr 2022 noch bei 7,9 % lag. Angesichts dessen konzentriert sich das Management auf Maßnahmen zur Margenverbesserung.

Zu den wichtigen Margentreibern im Bereich Care Delivery gehören z. B. die verbesserte Auslastung, verbesserte Erstattungssätze in den USA sowie Wachstum und eine verbesserte operative Effizienz. Die operative Marge soll schließlich von 9,5 % im Jahr 2022 auf eine Spanne von 10 bis 14 % bis zum Jahr 2025 steigen. Vor allem aber im Bereich Care Enablement ist eine große Verbesserung geplant. Denn die operative Marge soll hier von 1,9 % (2022) auf 8 bis 12 % (2025) steigen, und zwar trotz Inflation und Lieferkettenproblemen. Geplante Maßnahmen umfassen dabei Preisanpassungen, Vertragsneugestaltung, optimierte Direktbeschaffung, internationale Expansion sowie Kostensenkungen.

Neben der Verbesserung der Margen führt Fresenius Medical Care ebenso Maßnahmen zur Optimierung des Portfolios durch. Dabei möchte sich das Unternehmen auf das Kerngeschäft fokussieren. Die Erlöse sollen schließlich für den Abbau der Verschuldung verwendet werden. Insgesamt sollen diese Maßnahmen somit das Ziel des Unternehmens unterstützen, die Rendite auf das investierte Kapital (ROIC) bis 2025 zu verdoppeln.

Im November 2023 gab der Konzern schließlich bekannt, dass der Turnaround-Plan erfolgreich umgesetzt wird. Dabei wurde ebenso verkündet, dass Portfoliooptimierungen sowie Kosteneinsparungen greifen. In diesem Zuge wurde auch die Gewinnprognose 2023 nach oben angepasst. Denn konkret erwartet das Unternehmen für 2023 weiterhin ein Umsatzwachstum im niedrigen bis mittleren einstelligen Prozentbereich. Währenddessen soll das operative Ergebnis im niedrigen einstelligen Prozentbereich wachsen. Das Ziel des Unternehmens, bis 2025 eine operative Marge von 10 bis 14 % zu erreichen, bleibt zudem unverändert.

Analystenschätzungen im Konsens (Quelle: marketscreener.com)

Geschäftsjahr Ende: Dezember | 2024 | 2025 |

Umsatz Mrd. $ (e) | 20,07 | 20,88 |

Nettogewinn Mrd. $ (e) | 0,75 | 1,01 |

Umsatzrendite (e) | 8,7 % | 10,1 % |

KGV (e) | 14,5 | 10,8 |

Dividende Aktie $ (e) | 1,10 | 1,30 |

Dividendenrendite (e) | 3,0 % | 3,5 % |

Für das Geschäftsjahr 2022 zahlte Fresenius Medical Care eine Dividende von 1,12 Euro pro Aktie, was einer Reduzierung um 17 % im Vergleich zum Vorjahr entspricht. Für das Geschäftsjahr 2023 wird hingegen mit einer Dividende von 0,98 Euro gerechnet, was bei aktuellen Kursen eine Dividendenrendite von 2,65 % ergibt.

Die Marktaussichten für FMC sind durchaus attraktiv. Schließlich rechnen Studien der UN und WHO (Abb. 2) mit einem Zuwachs der Bevölkerungsgruppe 65+ von 0,75 Mrd. auf 1,2 Mrd. Menschen bis 2035. Dabei leidet statistisch etwa jeder vierte Mensch an Hypertonie (Bluthochdruck). Auch bei Diabetespatienten wird mit einem Zuwachs von 40 % gerechnet. Die Zahl der Patienten, die auf eine Erhaltungsdialyse angewiesen sind, soll sich nach Projektionen den FMC-Managements somit bis zum Jahr 2035 auf 7 Mio. etwa verdoppeln.

Angesichts der enttäuschenden operativen Entwicklung in den Vorjahren setzt der Weltmarktführer im Dialysebereich nun alles daran, effizienter und somit profitabler zu werden. Langfristig spricht auch die globale Altersstruktur der Bevölkerung dafür, dass Fresenius Medical Care keinen Mangel an Patienten haben dürfte. Denn Themen wie Bluthochdruck und Diabetes sind schließlich weiterhin auf dem Vormarsch. Der Konzern profitiert darüber hinaus von seiner starken Positionierung und langjährigen Erfahrung. Das wiederum bietet der Aktie weiteres Erholungspotenzial, sofern die Erwartungen erfüllt werden. Aus regulatorischer Sicht stellt jedoch vor allem die Entwicklung in den USA das Hauptrisiko dar. Denn der Gesundheitssektor wird dort generell stark von der Politik beeinflusst. Langfristig ist zudem kaum zu kalkulieren, ob nicht neue Behandlungsmethoden bei Nierenversagen zu einer ernsthaften Konkurrenz für das Geschäftsmodell von FMC werden.

Zum Zeitpunkt des Schreibens des Artikels liegt der Kurs der FME-Aktie bei 36,70 €. Beim Verkauf einer Put-Option (Short Put) mit dem Ausübungspreis bei 33 € und 45 Tagen Laufzeit bekommen wir 95 € Optionsprämie direkt ins Depot gebucht. Liegt der Aktienkurs am Ende der Laufzeit unter 33 €, dann kaufen wir 100 Stück FME-Aktien zum Preis von 33 € pro Stück. Die Optionsprämie dürfen wir dabei behalten. Sofern der Aktienkurs am Ende der Laufzeit über 33 € liegt, müssen wir die Aktien nicht kaufen. Die Optionsprämie dürfen wir dennoch behalten. Egal, wie es ausgeht: Durch die Optionsprämie konnten wir eine Rendite von 2,88 % erwirtschaften.

Vorhandene Börsen für den Handel auf FME Aktienoptionen: EUREX

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: