ezzy » Aktienanalysen » Vonovia Aktie

Wir haben für dich die Vonovia Aktie von Profis analysieren lassen. Wir unterstützen dich durch Aktienanalysen von wichtigen Aktiengesellschaften aus den großen Aktienindizes beim Handeln und Investieren. Nutze unsere Artikel, um dir eine eigene Meinung zu bilden.

Reguläre Handelssitzung: 09:00 – 17:30

Verfügbarkeitszeit insgesamt: 08:00 – 22:00

Die Vonovia SE, vormals Deutsche Annington Immobilien AG, ist Europas führendes privates Wohnungsunternehmen. Das Unternehmen besitzt dabei rund 548 000 Wohnungen in allen Städten und Regionen Deutschlands (89 % aller Vonovia-Wohneinheiten) sowie in Schweden und Österreich. Zudem verwaltet es weitere 70 400 im Auftrag fremder Eigentümer.

Neben der Vermietung und Verwaltung baut Vonovia ständig neue Wohnungen und erweitert seinen Wohnungsbestand somit stetig. Zudem läutete die Vonovia im Jahr 2021 die Übernahme des Wettbewerbers Deutsche Wohnen ein, der selbst 157 600 Wohnungen hielt.

Gegründet wurde die damals noch Deutsche Annington Immobilien AG im Jahr 2001. Derzeit beschäftigt der Konzern etwa 15 900 Mitarbeiter. Seit September 2015 gehört die Vonovia Aktie dem DAX an, im Euro Stoxx 50 ist die Aktie seit September 2020. Aufgrund seiner relativ hohen Dividendenrendite erfolgte im September 2018 dann zusätzlich die Aufnahme in den DivDAX, der Deutschlands stärkste Dividendentitel enthält.

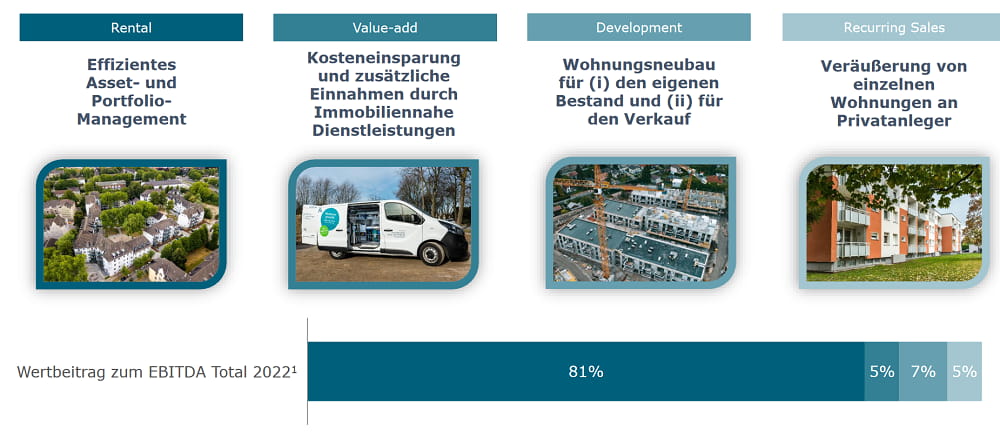

Mit rund 548 000 Wohnungen ist die in Bochum ansässige Vonovia SE das größte private europäische Wohnungsunternehmen. Laut Angaben des DAX-Unternehmens betrug der Verkehrswert der konzerneigenen Immobilien dabei zuletzt rund 88,2 Mrd. Euro. Gegründet wurde die Gesellschaft, die zunächst unter dem Namen Deutsche Annington firmierte, im Jahr 2001, und zwar durch den Erwerb von Eisenbahnerwohnungen. Derzeit ist Vonovia hauptsächlich im unteren und mittleren Preissegment in Ballungsräumen aktiv. Mit einem Wertbeitrag zum operativen Gewinn (EBITDA) von 81 % liefert das Segment Rental (Vermietung von Wohnungen) dabei den Löwenanteil des Ergebnisses. Währenddessen haben der Verkauf und der Bau bzw. die Entwicklung von Immobilien und der Bereich Pflegeimmobilien nur einen geringen Einfluss.

In den vergangenen Jahren war die Vonovia SE ein Gewinner der Wohnungsknappheit in vielen deutschen Ballungsräumen. Dementsprechend konnten die Mieten durchschnittlich spürbar gesteigert werden. Gleichzeitig erhöhte sich der Verkehrswert der Wohnungen tendenziell stark. Die positiven Marktbedingungen spiegeln sich auch in den Unternehmenszahlen wider. Demnach nahmen die Erlöse der Westfalen zwischen den Jahren 2011 und 2021 in etwa um das Dreifache zu.

Gleichzeitig schoss der Nettogewinn noch deutlicher in die Höhe, was an der Tatsache liegt, dass die Firma von der höheren Bewertung der gehaltenen Immobilien bilanziell massiv profitierte und entsprechend Nettoumsatzrenditen von teilweise über 100 % einfahren konnte. Seit der Zinswende allerdings hat sich der Wind um 180 Grad gedreht. Denn die steigenden Zinsen drücken auf den Wert der Immobilien. Gleichzeitig erhöhen sich die Risiken bei der zukünftigen Beschaffung des so wichtigen Fremdkapitals. Per Ende März 2023 lagen die durchschnittlichen Zinsen für Fremdkapital bei Vonovia dann bei niedrigen 1,5 %. Dieser Wert dürfte sich in Zukunft allerdings nach oben bewegen.

Um den Fremdkapitalhebel zu reduzieren und Liquidität zu schaffen, hat der Immobilienkonzern daher mehrere Maßnahmen ergriffen: Neben der Reduzierung des Investitionsprogramms und dem Fokus auf die Erhöhung des Cashflows geht es hierbei vor allem um den Verkauf von Immobilienpaketen. Seit Anfang 2022 hat Vonovia begonnen, sich von einigen Wohneinheiten im Portfolio zu trennen, u. a. ein Teil des Südewo-Portfolios mit 21 000 Wohneinheiten in Baden-Württemberg sowie 1.350 Wohnungen, die gemeinsam mit CBRE Investment Management gehalten wurden. Auch im ersten Halbjahr 2023 wurden Verkäufe durchgeführt. Nach Aussagen des Managements ist die Refinanzierung für 2023 und 2024 somit vollständig gesichert.

Die wichtigsten Kennzahlen (Umsatz, EBIT und Nettogewinn jeweils in Mrd. Euro) werden in folgender Tabelle zusammengefasst (Quelle: marketscreener.com).

Geschäftsjahr Ende: Dezember | 2020 | 2021 | 2022 | |

Umsatz | 2,29 | 2,36 | 3,16 | |

EBIT | 1,82 | -1,21 | 1,48 | |

Nettogewinn | 3,23 | 2,64 | -0,64 | |

Anzahl Aktien (Mio.) | 566 | 777 | 796 | |

Gewinn Aktie | 5,87 | 4,22 | -0,82 |

Neben des herausfordernden Marktumfeldes steht das Unternehmen immer wieder medial stark in der Kritik. Demnach werfen Mieterverbände der Firma zweifelhafte Geschäftspraktiken sowie unverhältnismäßig starke Mieterhöhungen vor. Besonders stark ist der Widerstand in der Hauptstadt. Dabei war auch ein Volksbegehren zur Enteignung größerer Immobilienkonzerne im September 2021 erfolgreich. Zwar stufen wir solche Enteignungen in der Praxis für unwahrscheinlich ein. Dennoch sollte der politische Druck auf die Vonovia SE in den kommenden Jahren wachsen.

Die Geschäftszahlen zum ersten Halbjahr 2023 fielen insgesamt solide aus. Vor allem das Kerngeschäft mit Vermietungen glänzte mit einem Zuwachs von 2,3 % beim Umsatz sowie einem Anstieg von 7,5 % beim operativen Ergebnis (EBITDA). Die Leerstände befinden sich nahe null und die Synergieeffekte der Deutsche Wohnen-Aquisition beginnen sich auszuzahlen. Ein zentraler Punkt für Investoren hinsichtlich der fundamentalen Bewertung ist der Wert des Immobilienbestands. Denn dieser wurde im ersten Halbjahr 2023 erneut um 6,1 Mrd. Euro nach unten angepasst. Er lag somit bei 88,2 Mrd. Euro. Um die Bilanz weiter zu stärken, gab der Vorstand weitere Immobilienverkäufe bekannt, die bisher allesamt jedoch eher einen geringen Umfang am Gesamtportfolio darstellen.

Nach dem Verlustjahr 2022 dürfte auch 2023 mit einem hohen Nettoverlust abschließen. Eine Rückkehr in die schwarzen Zahlen erwarten Analysten somit erst im Geschäftsjahr 2025.

Analystenschätzungen im Konsens (Quelle marketscreener.com)

Geschäftsjahr Ende: Dezember | 2023 | 2024 | 2025 |

Umsatz Mrd. € (e) | 3,19 | 3,26 | 3,35 |

Nettogewinn Mrd. € (e) | -3,92 | 0,00 | 1,84 |

Umsatzrendite (e) | – | 0,10 % | 54,8 % |

KGV (e) | – | – | 62,8 |

Dividende Aktie € (e) | 1,26 | 1,59 | 1,40 |

Dividendenrendite (e) | 6,30 % | 7,99 % | 7,04 % |

Als Immobilienkonzern profitiert Vonovia von den langfristigen Megatrends Urbanisierung und demografischer Wandel. Gerade in Deutschland dürften Vermieter in Zukunft dank der hohen Nachfrage und der schwachen Neubauaktivität weiterhin gute Geschäftschancen haben. Der abrupte Zinsanstieg und die Abkühlung am Immobilienmarkt machen dem Unternehmen allerdings ebenso zu schaffen wie immer wieder aufkeimende regulatorische Risiken. Die Aktie befindet sich nach dem massiven Crash in einer volatilen und fragilen Bodenbildungssuche. Allerdings bestehen weiterhin Restrisiken, insbesondere was die Verschuldung und die Entwicklung des Immobilienwerts betriff.

Konservative Anleger sollten daher die Finger von der Aktie lassen. Für risikobereite Anleger, die jederzeit mit neuen Kurseinbrüchen leben können, bietet die Endzeitstimmung bei Vonovia aufgrund der derzeit niedrigen Bewertung erhebliches Kurspotenzial. Daher könnte ein Einstieg in mehreren Tranchen trotz der hohen Risiken nicht uninteressant sein.

Die Vonovia Aktie steht bei Verfassen dieses Artikels bei 20 €. Beim Verkauf einer Put-Option mit dem Ausübungspreis bei 18 € und einem Monat Laufzeit bekommen wir 27 € Optionsprämie direkt ins Depot gebucht. Liegt der Aktienkurs am Ende der Laufzeit unter 18 €, dann kaufen wir 100 Stück Vonovia Aktien zum Preis von 18 € pro Stück. Die Optionsprämie dürfen wir dabei behalten. Liegt der Aktienkurs am Ende der Laufzeit über 18 €, dann müssen wir die Aktien nicht kaufen. Die Optionsprämie dürfen wir trotzdem behalten. Egal wie es ausgeht: Durch die Optionsprämie konnten wir eine Rendite von 1,5 % erwirtschaften.

Vorhandene Börsen für den Handel auf Vonovia Aktienoptionen: EUREX

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Durch die weitere Nutzung der Seite stimmst du der Verwendung von Cookies zu. Weitere Informationen

Die Cookie-Einstellungen auf dieser Website sind auf "Cookies zulassen" eingestellt, um das beste Surferlebnis zu ermöglichen. Wenn du diese Website ohne Änderung der Cookie-Einstellungen verwendest oder auf "Akzeptieren" klickst, erklärst du sich damit einverstanden.