ezzy » Geld anlegen » Börsencrash 1929

Börsencrash 1929

Der Börsencrash von 1929 gilt als einer der einschneidendsten Momente in der Geschichte der Finanzmärkte. Innerhalb weniger Tage verwandelte sich der Optimismus an den Börsen in Panik und führte zur Great Depression, die Millionen von Menschen weltweit betraf. Doch was waren die Auslöser dieses beispiellosen Zusammenbruchs? In diesem Blogpost werfen wir einen Blick auf die Ereignisse und Mechanismen, die zum Crash führten. Außerdem ziehen wir wertvolle Lehren für private Investoren, um ähnliche Fehler in der Zukunft zu vermeiden.

Am Anfang stand der Wirtschaftsboom

Die 1920er-Jahre in den USA, auch bekannt als die „Roaring Twenties“, waren eine Zeit des beispiellosen wirtschaftlichen Aufschwungs und gesellschaftlichen Wandels. Nach dem Ende des Ersten Weltkriegs erlebten die Vereinigten Staaten einen rasanten wirtschaftlichen Aufschwung. Das reale Bruttoinlandsprodukt wuchs zwischen 1922 und 1929 um beeindruckende 42%.

- Technologische Innovationen: Die Massenproduktion von Automobilen, Haushaltsgeräten und anderen Konsumgütern kurbelte die Wirtschaft an.

- Elektrifizierung: Der Anteil der US-Haushalte mit Stromanschluss stieg von 35% im Jahr 1920 auf 68% im Jahr 1929.

- Neue Medien: Radio und Kino wurden zu Massenphänomenen und schufen neue Wirtschaftszweige.

Die „Roaring Twenties“ schufen ein Klima des grenzenlosen Optimismus und der finanziellen Sorglosigkeit. Die Kombination aus rasantem wirtschaftlichen Wachstum, technologischem Fortschritt und einer spekulativen Blase am Aktienmarkt legte den Grundstein für den verheerenden Börsencrash von 1929 und die darauffolgende Große Depression.

Massive Spekulation am Aktienmarkt

Mit dem wirtschaftlichen Aufschwung wuchs schließlich auch das Interesse der US-Amerikaner am Aktienmarkt. Zwischen 1920 und 1929 stieg die Zahl der Aktionäre von 4 Mio. auf 20 Mio. Viele Menschen sahen den Aktienmarkt als schnellen Weg zum Reichtum.

- Kreditfinanzierte Aktienkäufe: Banken vergaben großzügig Kredite für Aktienkäufe. Bis zu 90 % des Aktienwerts konnten auf Kredit finanziert werden.

- Extreme Kurssteigerungen: Der Dow-Jones-Index stieg von 63 Punkten im August 1921 auf 381 Punkte im September 1929 – eine Steigerung um 600%!

- Spekulative Blase: Die Aktienkurse stiegen weit über den realen Wert der Unternehmen hinaus, getrieben von übermäßigem Optimismus und Spekulationen.

Die Federal Reserve (Fed), die übrigens als Reaktion auf die Panik von 1907 gegründet wurde, unternahm wenig, um die spekulative Blase einzudämmen: Sie fuhr in den 1920er-Jahren stattdessen zunächst eine expansive Geldpolitik. Das wiederum unterstützte den Wirtschaftsboom zusätzlich. Gegen Ende des Jahrzehnts wurde sie allerdings restriktiver.

Die Bindung an den Goldstandard schränkte dabei die Flexibilität der Geldpolitik ein. Das erwies sich schließlich besonders nach dem Börsencrash 1929 und während der Great Depression als problematisch. Denn nach Ansicht von Ökonomen unternahm die US-Notenbank zu wenig, um die Deflation zu bekämpfen und das Bankensystem zu stabilisieren.

Ignorierte Warnungen

Im Vorfeld des Börsencrashs von 1929 gab es durchaus warnende Stimmen, die jedoch weitgehend ignoriert wurden. Ein bemerkenswertes Beispiel war Roger Babson, der bereits am 5. September 1929 vor einem bevorstehenden Zusammenbruch des Aktienmarkts warnte. Trotz dieser Warnsignale blieb die vorherrschende Meinung unter Wirtschaftsführern und Ökonomen optimistisch.

Besonders deutlich wird dies anhand der Aussage des renommierten Wirtschaftsprofessors Irving Fisher. Denn noch am 16. Oktober 1929, also nur wenige Tage vor dem großen Börsencrash, verkündete er zuversichtlich: „Es sieht so aus, als ob die Aktien ein dauerhaftes Hochplateau erreicht haben.“ Diese Einschätzung spiegelte die weit verbreitete Überzeugung wider, dass der Börsenboom unaufhaltsam weitergehen würde.

Die Diskrepanz zwischen den vereinzelten Warnungen und dem allgemeinen Optimismus verdeutlicht die Schwierigkeit, Marktblasen rechtzeitig zu erkennen und ernst zu nehmen, selbst wenn Anzeichen dafür vorhanden sind.

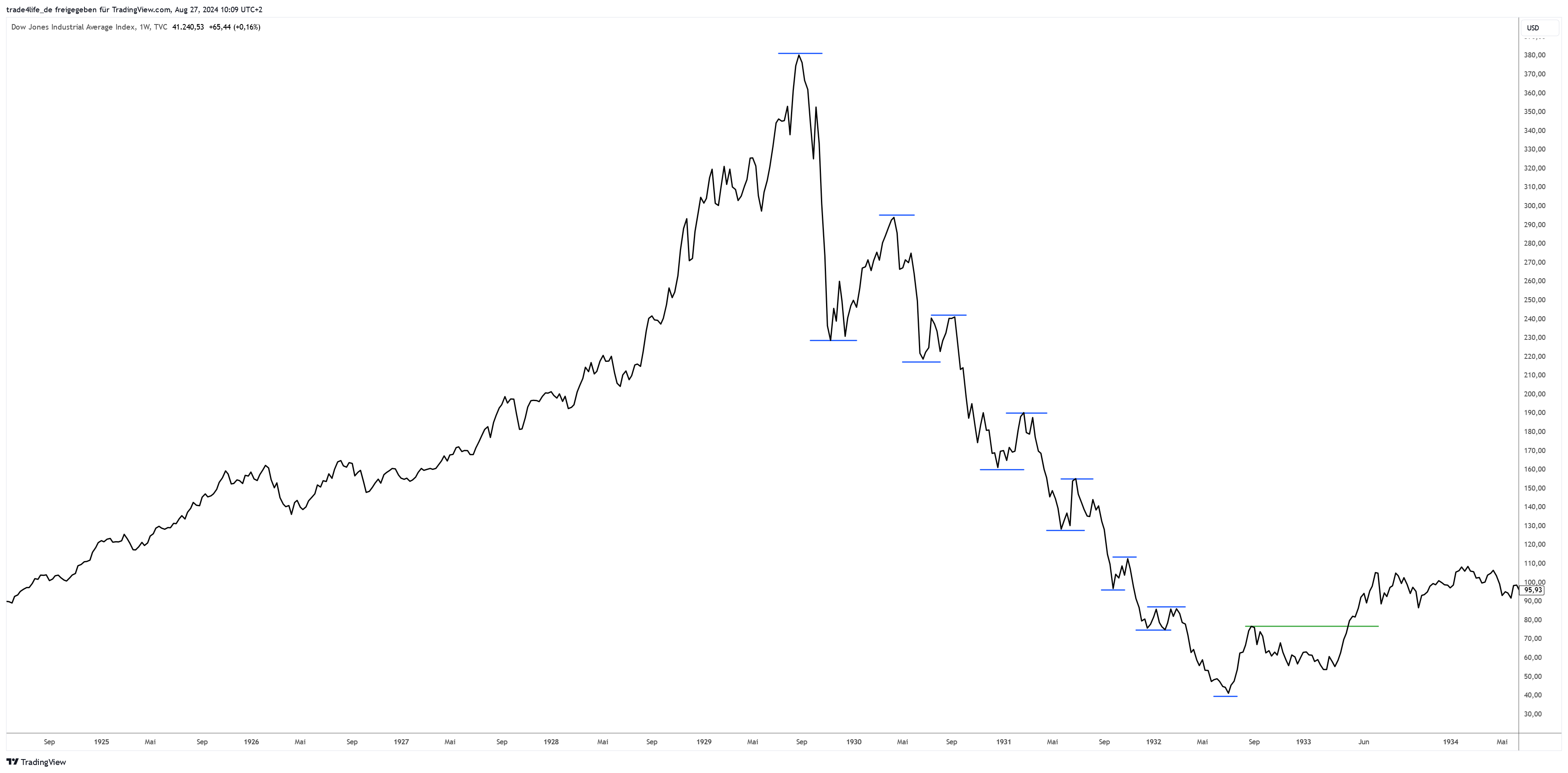

Nach den Kursexzessen folgte der Börsencrash 1929

Am 24. Oktober 1929, dem sogenannten „Schwarzen Donnerstag“, brachen die Aktienkurse an der New Yorker Börse massiv ein. Dieser Tag läutete somit eine Periode extremer Marktvolatilität und Panik ein. In den darauffolgenden Tagen, insbesondere am „Schwarzen Montag“ (28. Oktober) sowie am „Schwarzen Dienstag“ (29. Oktober), setzte sich der Ausverkauf fort, angetrieben von einer Welle von Panikverkäufen. Anleger versuchten verzweifelt, ihre Aktien zu jedem Preis loszuwerden. Das wiederum führte zu einem sich selbst verstärkenden Teufelskreis aus fallenden Kursen und weiteren Verkäufen. Innerhalb weniger Tage verlor der Dow-Jones-Index etwa 25% seines Werts.

Die Große Depression

Die Auswirkungen waren verheerend: Viele Kleinanleger, die oft mit geliehenem Geld spekuliert hatten, verloren ihr gesamtes Vermögen. Familien verloren ihre Ersparnisse, ihre Häuser und ihre Zukunftsperspektiven. Besonders hart traf es die Banken, die großzügig Kredite für Aktienkäufe vergeben hatten. Als die Kurse einbrachen, konnten viele Kreditnehmer ihre Schulden nicht mehr bedienen. Dies führte schließlich zu einer Welle von Bankenzusammenbrüchen. Diese erschütterten das Finanzsystem und brachten die Kreditvergabe schließlich praktisch zum Erliegen. Allein in den USA mussten in den folgenden Jahren über 9000 Banken schließen.

Der Börsencrash von 1929 markierte somit den Beginn der Großen Depression, die die Weltwirtschaft für ein Jahrzehnt in ihren Griff nehmen sollte.

Abb. 1) Der Dow Jones Industrial Average verlor vom Hoch in 1929 bis zum Tief im Jahr 1932 rund 90% seines Werts. Quelle: TradingView

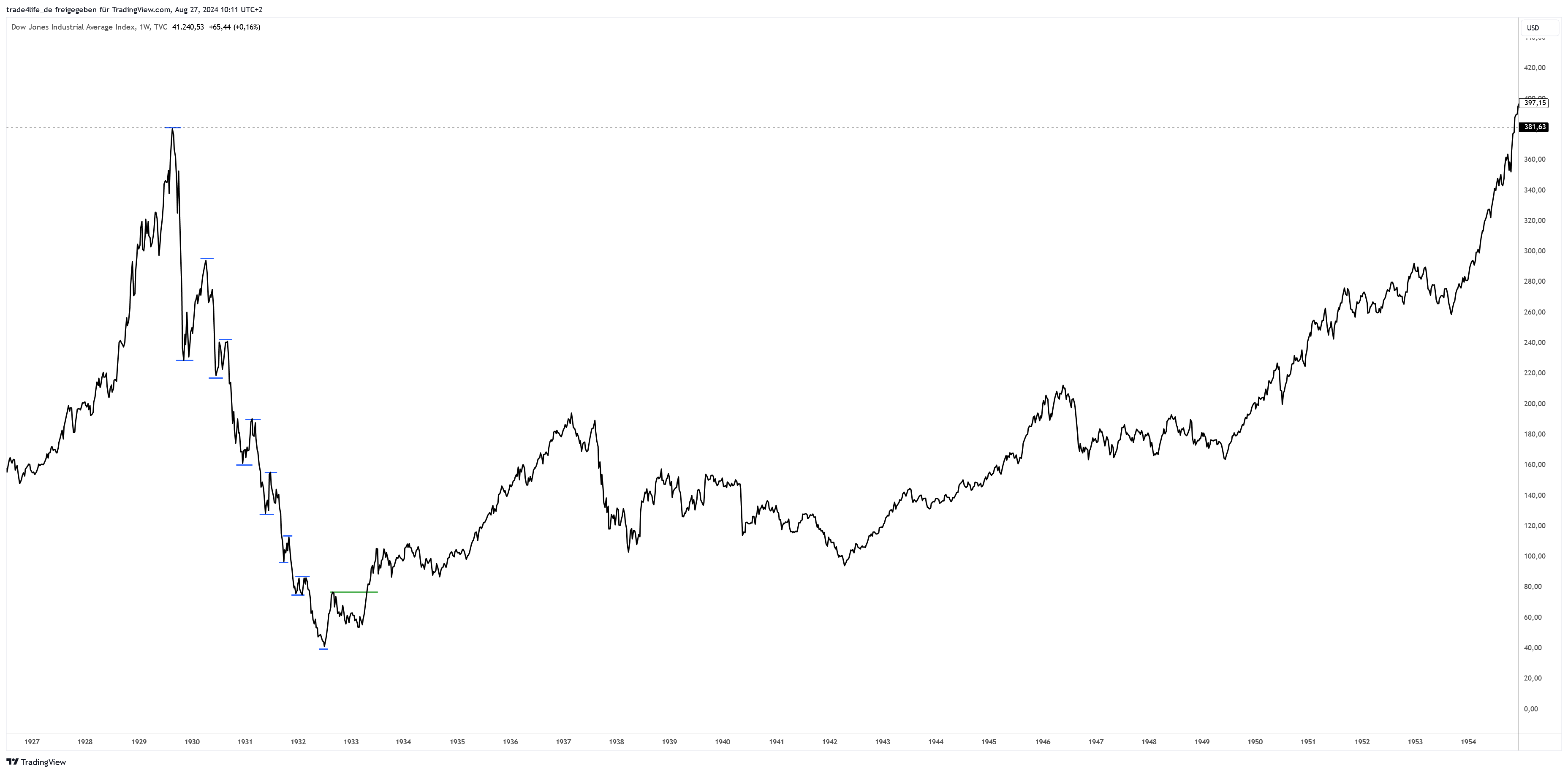

Anleger mussten 25 Jahre auf neue Hochs warten

Abb. 2) Der Dow Jones Industrial Average brauchte rund 25 Jahre, um die alten Höchststände von 1929 wieder zu erreichen. Quelle: TradingView

Börsencrash 1929 führt zu strengerer Regulierung

Wichtige Lehren aus dem Börsencrash 1929

Der Börsencrash von 1929 markierte einen Wendepunkt in der Geschichte der Finanzmärkte – und er hält bis heute wertvolle Lektionen für private Anleger bereit. Wer die Ursachen und Folgen versteht, kann typische Fehler vermeiden und langfristig klügere Anlageentscheidungen treffen.

Lektion 1: Vorsicht bei kreditfinanzierten Spekulationen!

Der Börsencrash von 1929 bietet Privatanlegern auch heute noch wertvolle Lehren für ihre Investitionsstrategie. Eine der wichtigsten Erkenntnisse ist die Gefahr übermäßiger Spekulation und kreditfinanzierter Investments. Der Crash zeigte eindrücklich, wie schnell vermeintliche Gewinne verschwinden können und wie verheerend die Folgen sind, wenn Anleger mit geliehenem Geld spekulieren. Moderne Anleger sollten daher stets ihre Risikotoleranz realistisch einschätzen und nur Geld investieren, dessen Verlust sie verkraften können.

Lektion 2: Diversifikation ist das A und O!

Die Ereignisse von 1929 unterstreichen zudem die immense Bedeutung der Diversifikation. Anleger, die ihr gesamtes Vermögen in wenige, vermeintlich sichere Aktien investiert hatten, verloren alles. Heute wissen wir, dass eine breite Streuung des Portfolios über verschiedene Anlageklassen, Branchen und geografische Regionen das Risiko erheblich reduzieren kann. Exchange Traded Funds (ETFs) und viele andere Anlageprodukte bieten Privatanlegern einfache Möglichkeiten zur Diversifikation.

Auch die Absicherung des Portfolios mit Futures oder Optionen kann eine effektive Methode sein, um das Risiko zu reduzieren.

Was sind Optionen?

In unserem Beitrag zum Thema „Was sind Optionen?“ findest du alle weiteren interessanten Infos zu dieser Frage.

Fazit: enge Vernetzung beschleunigt Börsenkrisen

Gerade in unserer noch stärker globalisierten Welt inklusive Social Media müssen Anleger die internationalen Verflechtungen und mögliche Dominoeffekte stets im Blick behalten.

Auch zeigte der Crash von 1929, wie wichtig entschlossenes politisches Handeln in Krisenzeiten ist. Denn die anfängliche Zögerlichkeit der US-Regierung verschärfte die Krise. Anleger sollten daher die wirtschaftspolitischen Maßnahmen und deren potenzielle Auswirkungen auf ihre Investments aufmerksam verfolgen.

Private Investoren sollten außerdem stets kritisch hinterfragen, ob ihre Investments auf realistischen Bewertungen basieren, und sich nicht von kurzfristigen Markteuphorie mitreißen lassen. Gleichzeitig ist es wichtig, das größere wirtschaftliche Bild im Auge zu behalten und flexibel auf veränderte Marktbedingungen zu reagieren. Indem wir diese Lehren beherzigen, können wir unsere finanzielle Widerstandsfähigkeit stärken und besser für zukünftige Marktherausforderungen gewappnet sein.

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Das könnte dich auch interessieren:

- Börsencrash 2025: Was passiert ist – und wie du jetzt davon profitieren kannst

- Was ist eine Rezession?

- Bullenmarkt und Bärenmarkt – einfach erklärt

- Tulpenmanie: Die erste Spekulationsblase der Geschichte

- Die Dotcom Blase: böses Erwachen aus dem Internettraum

- Börse für Anfänger: ein Leitfaden für private Investoren

- Aktienhandel für Anfänger: Mache dich auf den Weg zu finanzieller Freiheit!

- Unsere Aktienanalysen mit echten Beispielen aus dem Optionshandel!

- Unser YouTube-Kanal

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

David

- Veröffentlicht: