ezzy » Geld anlegen » Rendite: Definition, Berechnung und Interpretation für private Investoren

Rendite: Definition, Berechnung und Interpretation für private Investoren

Inhaltsverzeichnis

Wer Geld anlegen möchte, kommt an einem Begriff nicht vorbei: Rendite. Egal ob Tagesgeld, Aktien, ETFs oder Immobilien – am Ende interessiert vor allem eine Frage: Was bringt mir mein Investment eigentlich ein? Genau hier kommen die Rendite und ihre Definition ins Spiel. Sie zeigt dir, wie viel Ertrag du im Verhältnis zu deinem eingesetzten Kapital erzielst – und macht verschiedene Geldanlagen überhaupt erst vergleichbar.

In diesem Beitrag erklären wir dir einfach und verständlich, was man unter Rendite versteht, welche Arten es gibt und worauf du als Anleger achten solltest. So bist du bestens gerüstet, um kluge Anlageentscheidungen zu treffen.

Was ist Rendite?

Wenn es um Geldanlagen geht, ist die Rendite einer der wichtigsten Begriffe, die du kennen solltest. Sie hilft dir dabei zu beurteilen, ob sich ein Investment gelohnt hat – und wie gut es im Vergleich zu anderen abschneidet. Doch was versteht man eigentlich genau darunter? Und worauf solltest du als Anleger besonders achten, wenn es um deinen Ertrag geht?

Definition

Egal, ob es sich also um Aktien, Anleihen, Immobilien oder ETFs handelt – die Rendite gibt an, wie viel du im Verhältnis zu deinem Einsatz verdienst. Dabei kann sie auch die gesamte Wertsteigerung eines Investments abbilden, inklusive Kursgewinnen, Dividenden, Zinsen und sonstigen Erträgen.

Renditearten

- Die nominale Rendite misst nur die Wertveränderung einer Anlage misst – ohne Inflationsanpassung.

- Die reale Rendite berücksichtigt hingegen auch den Inflationsverlust.

- Währenddessen beschreibt die abnormale Rendite die Differenz zwischen der erwarteten und der tatsächlich erzielten Rendite.

- Die diskrete Rendite stellt schließlich die periodische Änderung eines Investments dar.

Was gilt gemäß Definition als "gute" Rendite"?

Doch was ist ein „guter“ Ertrag? Das hängt stark von der Art der Anlage und dem Anlagehorizont ab. Bei Aktien liegt die durchschnittliche Rendite z. B. oft zwischen 6% und 8% pro Jahr. Währenddessen kannst du bei Anleihen und Immobilien geringere Renditen, dafür aber eine höhere Stabilität erwarten. Es gibt außerdem die sogenannten „Hochzinsanleihen“ (auch: Junk Bonds), die zwar höhere Erträge bieten können, aber auch mit höheren Risiken behaftet sind.

Auch die persönlichen Risikopräferenzen spielen dementsprechend eine Rolle: Ein konservativer Anleger könnte geringere, aber sichere Erträge bevorzugen, während risikofreudigere Investoren höhere Renditen und damit auch höhere Schwankungen akzeptieren. Letztlich definiert sich ein guter Ertrag somit nicht nur durch ihre Höhe, sondern auch durch das damit verbundene Risiko und den zeitlichen Horizont, den du für deine Anlage wählst.

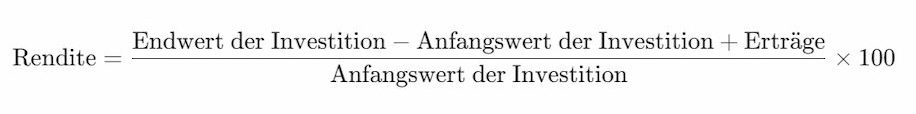

Berechnung der Rendite

Die Berechnung der Rendite kann gemäß Definition auf verschiedene Arten erfolgen, je nach Anlagetyp und Zielsetzung. Die einfachste Formel für die Renditeberechnung ist folgende:

Abb. 1) Formel zur Berechnung der Rendite

Diese allgemeine Formel umfasst sowohl Kapitalgewinne (z. B. durch Kurssteigerungen) als auch laufende Erträge (wie Dividenden oder Zinsen). Eine wichtige Unterscheidung ist hierbei die Cash-on-Cash-Rendite, die nur die tatsächlich ausgezahlten Erträge im Verhältnis zum investierten Kapital betrachtet, und die diskrete Rendite, die auf jährlicher Basis die prozentuale Veränderung eines Investments misst.

Für komplexere Anlagen wie Derivate oder Optionen (dazu weiter unten mehr) kann die Berechnung des Ertrags variieren, da hier Hebeleffekte und spezifische Marktbedingungen eine Rolle spielen. Auch steuerliche Faktoren können die Nettorendite beeinflussen. Daher ist eine fundierte Berechnung und Berücksichtigung aller Kosten und Erträge wichtig.

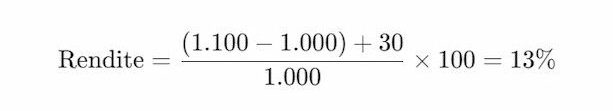

Beispiel

Angenommen, du investierst €1000 in Aktien. Nach einem Jahr ist dein Investment €1100 wert, und du hast zusätzlich €30 an Dividenden erhalten. Die Rendite sähe dann wie folgt aus:

Abb. 2) Beispielberechnung einer Aktienrendite

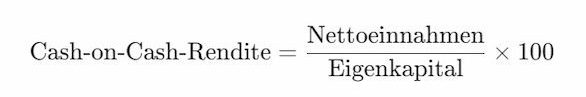

Das zeigt, dass du in einem Jahr 13% Gewinn auf dein investiertes Kapital erzielt hast. Eine andere Methode, insbesondere bei Immobilieninvestitionen, ist die Berechnung der Cash-on-Cash-Rendite, die wie folgt aussieht:

Abb. 3) Formel zur Berechnung der Cash-on-Cash-Rendite

Rendite unterschiedlicher Geldanlagen

Je nach Anlageform kann die Rendite stark variieren. Während einige Investments regelmäßige, planbare Erträge bieten, sind andere stärker von Marktbewegungen abhängig – mit entsprechend höherem Risiko, aber auch Renditechancen. Im Folgenden schauen wir uns an, wie unterschiedlich Geldanlagen in Sachen Ertrag wirklich sein können.

Aktien

Aktien gelten als eine der attraktivsten Anlagemöglichkeiten, wenn es um potenziell hohe Erträge geht. Denn die durchschnittliche Rendite bei Aktien kann zwischen 6% und 10% jährlich liegen. Dabei hängt die tatsächliche Rendite allerdings stark von der Marktentwicklung, dem gewählten Unternehmen und dem allgemeinen Wirtschaftsklima ab.

Laut einer Analyse der Commerzbank liegen die langfristigen Renditen von Aktien historisch bei etwa 7% pro Jahr. Zudem gibt es deutliche Unterschiede je nach Region und Sektor – Technologieaktien beispielsweise haben in den vergangenen Jahren oft eine überdurchschnittliche Rendite erwirtschaftet, während andere Sektoren stabilere, aber weniger spektakuläre Gewinne erzielten.

ETFs

Exchange Traded Funds (ETFs) bieten eine gute Möglichkeit, um breit gestreut in den Aktienmarkt zu investieren. Sie haben in der Regel eine geringere Kostenquote als aktiv gemanagte Fonds und bieten dennoch eine solide Rendite. Der durchschnittliche Ertrag von ETFs liegt – abhängig von der Marktlage – oft bei 4% bis 8% pro Jahr. Einige ETFs, wie der MSCI World, haben in den vergangenen Jahren sogar eine durchschnittliche Rendite von 7% bis 9% erreicht. ETFs bieten zudem den Vorteil der Liquidität und Transparenz, was sie zu einem beliebten Instrument für viele private Investoren macht.

Ein weiterer Ansatz ist der Kauf von Dividenden-ETFs, die sich auf Unternehmen konzentrieren, die regelmäßig Dividenden ausschütten und somit stabile Erträge generieren.

Anleihen

Anleihen sind eine konservativere Anlageform. Das heißt, bieten in der Regel eine geringere, aber stabilere Rendite. Staatsanleihen können eine durchschnittliche Rendite von 1% bis 3% bieten, während Unternehmensanleihen je nach Rating 3% bis 6% einbringen können.

Die abnormale Rendite von Anleihen entsteht gemäß Definition, wenn diese Renditen signifikant von den erwarteten Werten abweichen, oft beeinflusst durch Zinsänderungen oder wirtschaftliche Schocks. Gerade in Niedrigzinsphasen, wie wir sie in den letzten Jahren erlebt haben, ist die reale Rendite von Anleihen oft sehr gering oder sogar negativ.

Immobilien & REITs

Immobilien sind eine weitere beliebte Anlageform für Investoren, die nach stabilen Erträgen suchen. Dabei spricht man oft von der bereits erwähnten Cash-on-Cash-Rendite, die die jährlichen Mieteinnahmen nach Abzug der Kosten im Verhältnis zum investierten Eigenkapital betrachtet.

Eine gute Rendite bei Immobilien liegt laut Definition oft zwischen 3% und 7% – abhängig von Lage, Zustand und Art der Immobilie. Immobilien bieten zudem den Vorteil, dass sie bei einem Verkauf oft einen Kapitalzuwachs erzielen können, insbesondere in wachsenden Städten oder Regionen.

Real Estate Investment Trusts (REITs) bieten eine Möglichkeit, um in Immobilien zu investieren, ohne direkt eine Immobilie zu besitzen. Sie haben oft Renditen im Bereich von 4% bis 8%. Außerdem bieten sie die Vorteile der Liquidität und Diversifikation, ähnlich wie bei Aktien.

Die Rendite im Optionshandel

Der Optionshandel bietet Anlegern eine gute Möglichkeit, um zusätzliches Einkommen zu generieren. Strategien wie der Verkauf von Covered Calls oder Cash-Secured Puts können eine Rendite von 1% bis 3% monatlich generieren, was auf das Jahr hochgerechnet signifikante Erträge bringen kann.

Diese Strategie kann somit eine interessante Ergänzung für ein diversifiziertes Portfolio sein, erfordert jedoch regelmäßige Überwachung und ein gewisses Verständnis der Marktbedingungen.

Was sind Optionen?

In unserem Beitrag zum Thema „Was sind Optionen?“ findest du alle weiteren interessanten Infos zu dieser Frage.

Das solltest du in der Praxis beachten!

Bei der Interpretation der Rendite und ihrer Definition solltest du immer berücksichtigen, dass hohe Renditen oft auch mit hohen Risiken verbunden sind. Eine hohe abnormale Rendite kann zwar verlockend sein, geht allerdings oft mit einer höheren Volatilität einher. Diversifikation sowie eine klare Strategie sind daher entscheidend, um langfristig erfolgreich zu sein.

Es ist ebenso wichtig, die Steueraspekte der verschiedenen Anlageformen zu beachten, da diese die Nettorendite erheblich beeinflussen können. Außerdem sollten Anleger den Zeitwert des Geldes berücksichtigen und bedenken, dass auch die Inflationsrate die tatsächliche Kaufkraft ihrer Erträge verringern kann.

Fazit zur Rendite und ihrer Definition

Die Rendite ist ein entscheidendes Kriterium bei der Auswahl von Geldanlagen, doch ihre Definition, Interpretation und das Verständnis der dahinterliegenden Mechanismen sind ebenso wichtig. Ob Aktien, ETFs, Anleihen, Immobilien oder der Optionshandel – jede Anlageform bietet unterschiedliche Chancen und Risiken. Für Investoren ist es essenziell, ihre Ziele klar zu definieren und ihre Portfolios entsprechend zu diversifizieren. Der Weg zu einer guten Rendite beginnt daher mit Wissen und einer klaren Strategie – denn genau das ist der Schlüssel für den langfristigen Erfolg an den Finanzmärkten.

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Das könnte dich auch interessieren:

- Liquidität Definition: Was du als Investor wissen musst

- Was ist Umsatz? – Definition und Bedeutung für Anleger

- Was ist eine Bilanz?

- Bilanzsumme Definition: Was sie bedeutet und warum sie wichtig ist

- EBITDA Definition – alles, was du wissen musst

- Saldo Definition: zwischen Haben und Soll

- Unsere Aktienanalysen mit echten Beispielen aus dem Optionshandel!

- Unser YouTube-Kanal

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

Tina

- Veröffentlicht: