ezzy » Optionshandel » Out of the Money (OTM) – eine Option aus dem Geld

Der Begriff “Out-of-the Money” (OTM) steht für eine Ausprägung der Moneyness (Geldnähe) einer Option. Wie der Name vermuten lässt, geht es um Optionen, die aus dem Geld notieren.

Dies steht als verkürzte Schreibweise für immer die selbe Situation:

Notiert der Basiswert zur Fälligkeit der Option oberhalb des vereinbarten Preises, nützt die Option dem Inhaber wirtschaftlich wenig. Aufgrund des höheren Börsenpreises kann er die Aktie am Markt zu besseren Konditionen verkaufen als über die Option. Daher macht eine Ausübung keinen Sinn und er wird die Option verfallen lassen. Man bezeichnet die Option dann als aus dem Geld.

Die Option ist zum Fälligkeitstermin entsprechend wertlos, da ihre Ausübung keinen wirtschaftlichen Vorteil erbringen kann. Ist eine Option zum Verfallszeitpunkt aus dem Geld, realisiert der Optionsinhaber somit seinen größtmöglichen Verlust – und zwar den initial gezahlten Kaufpreis. Der Verkäufer (Stillhalter) der Option realisiert in diesem Fall hingegen seinen größtmöglichen Gewinn (seine initial eingenommene Optionsprämie)

Eine OTM (out-of-the-money) Option führt zum Verfallszeitpunkt somit immer zum gleichen Ergebnis: Sie verfällt wertlos. Für den Marktwert der Option ergibt sich Folgendes: Notiert eine Option “aus dem Geld”, ist sie preislich günstiger als am Geld und wesentlich günstiger als im Geld.

Wann eine Option aus dem Geld notiert, hängt vom Optionstyp ab:

| Aktienkurs > Strikepreis | Aktienkurs < Strikepreis | |

| Call Optionen | In the Money | Out of the Money |

| Put Optionen | Out of the Money | In the Money |

Die Pfizer-Aktie (PFE) steht aktuell bei 48,00$ und wir betrachten eine Put-Option auf PFE mit einem Strike von 45$, deren Verfall unmittelbar bevorsteht.

Die Moneyness der Option berechnet sich wie folgt: 45$ – 48$ = -3$ (< 0)

Die Put-Option ist damit aus dem Geld (out of the money). Sie besitzt keinen inneren Wert und hat aufgrund des bevorstehenden Verfalls nahezu keinen Zeitwert mehr. Entsprechend wird ihr Gesamtwert gegen 0,00$ tendieren. Auch das Delta der Option wird gegen 0,00 tendieren und damit eine Ausübungswahrscheinlichkeit von nahezu 0% anzeigen.

Er ist long in der Option, hält also eine Positionsgröße von +1 Kontrakten. Der Wert liegt bei nahezu 0,00$. Es macht für ihn keinen Sinn, die Option auszuüben, da er die Aktien an der Börse zu besseren Preisen als mit der Verkaufsoption loswird. Er wird die Option wertlos verfallen lassen. Unterstellt man, dass er am Anfang einen deutlich größeren Preis für die Option bezahlen musste (beispielsweise 1,00$), so hat er nach dem Verfall der Option einen Verlust von 100% erlitten.

Er ist short in der Option, hält also eine Positionsgröße von -1 Kontrakten. Der Wert liegt hier ebenfalls bei nahezu -0,00$. Im Unterschied zum Optionsinhaber hat der Stillhalter ursprünglich den Optionspreis von beispielsweise 1$ als Prämie eingenommen, welche er vollständig behalten darf. Entsprechend liegt sein Gewinn nach Verfall der Option bei 100%.

Das beschriebene Beispiel stellt die Situation exakt zum Verfallszeitpunkt der Option dar. In der Praxis ist oft noch eine wesentliche Restlaufzeit vorhanden. Dadurch weisen auch OTM-Optionen in der Regel noch einen Zeitwert auf. Der Zeitwert bewertet die noch verbleibende Unsicherheit darüber, ob die Ausübung der Option ggfs. doch noch eintreten wird.

Entsprechend besitzen OTM-Optionen (out-of-the-money) während ihrer Restlaufzeit oft noch einen positiven Wert und eine Ausübungswahrscheinlichkeit größer als 0%. Je kürzer die verbleibende Restlaufzeit und je weiter die Option aus dem Geld notiert, desto stärker tendieren Restwert und Ausübungswahrscheinlichkeit allerdings gegen 0.

Je weiter eine Option aus dem Geld notiert, desto niedriger fallen auch die Sensitivitätskennzahlen Delta, Gamma, Theta und Vega aus:

Tief aus dem Geld liegende (englisch: deep out of the money) Optionen weisen oftmals eine geringere Liquidität bzw. ein geringeres Handelsvolumen auf. Das kann bei kleinen Basiswerten den Handel mit solchen OTM Optionen erschweren.

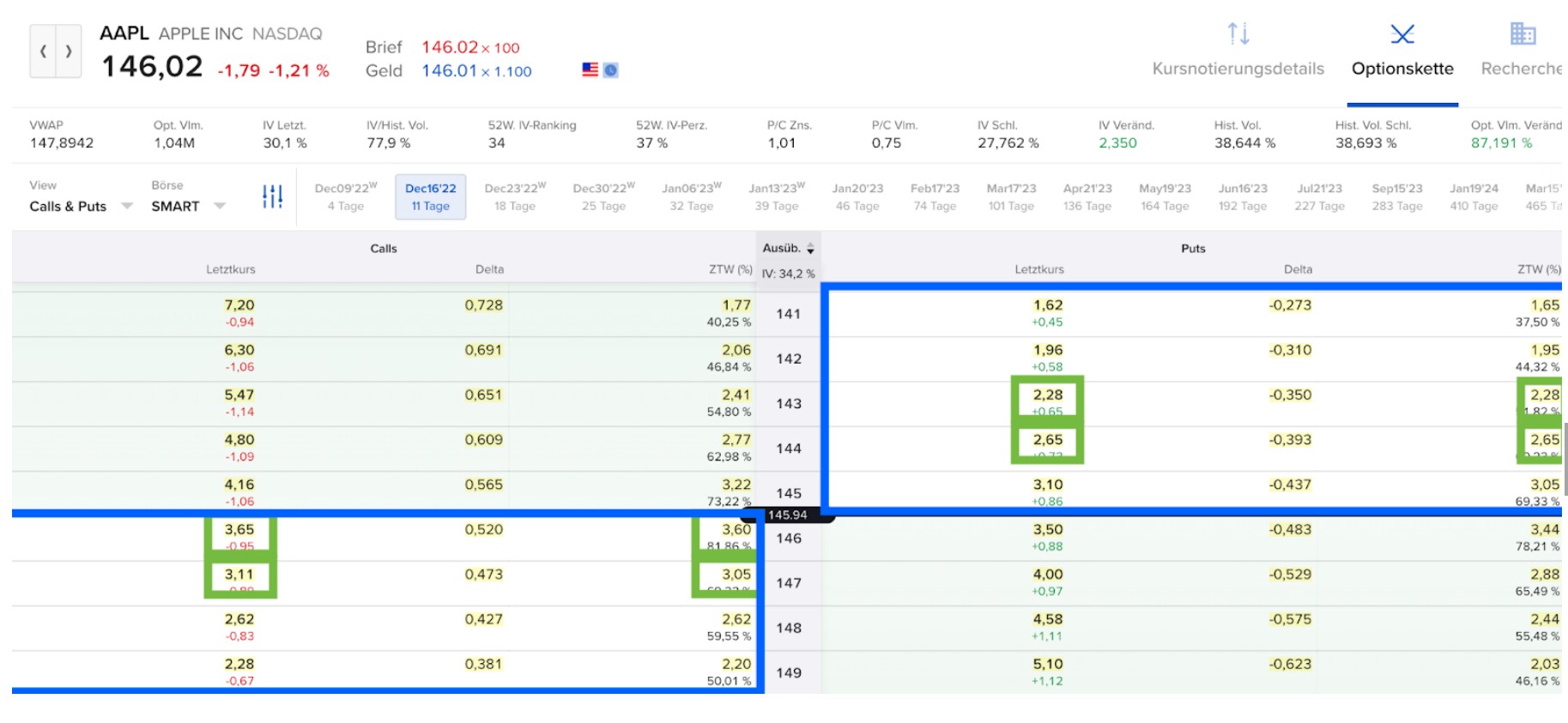

Ein Blick in die Optionskette bei Estably: Die Optionen im blauen Kasten stellen jeweils reale Call- und Put-Optionen dar, die aus dem Geld notieren. Sie bestehen vollständig aus Zeitwert (Spalte “Letztkurs” entspricht dem Wert in der Spalte “ZTW”)

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Durch die weitere Nutzung der Seite stimmst du der Verwendung von Cookies zu. Weitere Informationen

Die Cookie-Einstellungen auf dieser Website sind auf "Cookies zulassen" eingestellt, um das beste Surferlebnis zu ermöglichen. Wenn du diese Website ohne Änderung der Cookie-Einstellungen verwendest oder auf "Akzeptieren" klickst, erklärst du sich damit einverstanden.