ezzy » Optionshandel » Optionshandel auf Margin

Solltest du im Optionshandel mit Margin agieren oder nicht? Wo liegen die Vor- und Nachteile? Und wie funktioniert das Ganze überhaupt? Wir bringen Lichts ins Dunkel und zeigen dir, wie der Handel auf Kredit funktioniert.

Bei Immobilien, beim Autokauf oder generell im Geschäftsleben ist es üblich, einen Teil des Kaufpreises mit Eigenkapital, den Rest mit Fremdkapital, also mit einem Kredit, zu finanzieren. Genau das Gleiche lässt sich auch bei Wertpapieren umsetzen: Jeder Investor und Trader kann bei seinem Broker ein sogenanntes Marginkonto eröffnen. Das bedeutet, er hat damit die Möglichkeit, „auf Margin“, also auf Kredit zu handeln. Aber was genau ist die Margin?

Ganz einfach: Die Margin umschreibt die notwendige Sicherheitsleistung bzw. Summe, die Händler bei ihrem Broker hinterlegen müssen, wenn Sie Aktien, Optionen oder Futures auf Kredit handeln möchten. Damit soll sichergestellt werden, dass jeder Trader seinen Zahlungsverpflichtungen nachkommen kann, z. B. im Fall einer Andienung von Aktien im Rahmen eines Short Put.

Beim Optionshandel auf Margin geht es im Prinzip also um Folgendes: Möchte ein Optionshändler mit mehr Kapital handeln, als er auf seinem Konto hat, dann kann er sich mit dem Handel auf Margin mehr Flexibilität verschaffen. Diesen Kredit kann der Optionshändler zusätzlich zu seinem Kontoguthaben zum Handeln nutzen. Wenn der Optionshändler eine Position „auf Margin“ handelt, dann muss er also nur einen Teil des benötigten Kapitals selbst bereitstellen. Währenddessen stellt der Broker den Rest zur Verfügung. Durch den Handel auf Margin kann ein Optionshändler somit mehr Positionen bzw. Positionen in einem größeren Volumen eröffnen, als ihm sein Eigenkapital erlauben würde.

Was Gewinnsteigerungen und Flexibilität betrifft, liegt im Handel auf Margin großes Potenzial. Allerdings sollte er stets „kontrolliert und bewusst“ eingesetzt werden. In jedem Fall ist ein konsequentes Risikomanagement in Form einer Verlustbegrenzung erforderlich.

Wer sich mit dem Thema Margin beschäftigt, stößt relativ schnell auf zwei Begriffe: Initial Margin und Maintenance Margin. Wie der Name bereits vermuten lässt, stellt die Initial Margin jene Sicherheitsleistung dar, die der Händler beim Broker bei Eröffnung der Position vorhalten muss. Die Höhe wird dabei von den Terminbörsen vorgegeben.

Die Maintenance Margin dagegen ist die Sicherheitsleistung, die im Anschluss daran kontinuierlich auf dem Kundenkonto zur Verfügung stehen muss, um diese aufrechtzuerhalten. Sie ist in der Regel etwas niedriger als die Initial Margin. Die Maintenance Margin ist entscheidend, wenn es um den Margin Call, also das Nachschießen von Eigenkapital, geht. Übersteigt die Maintenance Margin deine Sicherheitsleistung (Cash, Aktienbestände etc.), dann müssen entweder Positionen liquidiert werden oder du musst zusätzliches Eigenkapital nachschießen.

Um die Funktionsweise der Margin anhand eines klassischen Optionsgeschäfts zu erläutern – dem Verkauf von ungedeckten Put-Optionen – schauen wir uns folgendes Beispiel an:

Ein Händler hat ein Margin-Konto und verkauft einen Put auf die ABC-Aktie mit dem Strike bei 100 $. Bei einem normalen Cash-Konto müsste der Trader also für diesen Kontrakt eine Summe von 10.000 $ in bar vorhalten, um diesen Short Put Trade eröffnen zu dürfen. Der Grund: Es besteht das Risiko der Andienung, also der Lieferung der ABC-Aktie zu einem Basispreis von 100 $.

Da hier allerdings ein Margin-Konto zum Einsatz kommt, muss der Händler in der Regel nur zwischen 1000 und 2000 $ Margin, also nur etwa ein Fünftel der Summe vorhalten. Rein theoretisch könnte der Trader also nicht nur einen, sondern gleich mehrere Put-Kontrakte verkaufen, was in der Praxis aber definitiv nicht zu empfehlen ist. Schließlich vervielfacht sich im gleichen Zug dann auch das Risiko.

Beim Handel auf Margin bedient sich der Anleger grundsätzlich des Leverage-Effekts (dt. „Hebeleffekt“).

Hättest du die Positionen eröffnet, ohne den Leverage-Effekt zu nutzen, würde ein Anstieg um 10 % lediglich zu einem Gewinn von 1000 $ auf deinem Konto führen, was einem Gewinn von nur 10 % entspricht. Die Nutzung von Fremdkapital stellt somit einen „Hebel“ (engl. „leverage“) dar. Das bedeutet, es kann deine Rendite (in Bezug auf auf das Eigenkapital) stark erhöhen.

Die sogenannte Margin-Anforderung bezieht sich im Optionshandel auf die Mindestmenge an (Eigen-)Kapital, die ein Optionshändler auf seinem Konto halten muss, um eine Optionsposition zu eröffnen und zu halten.

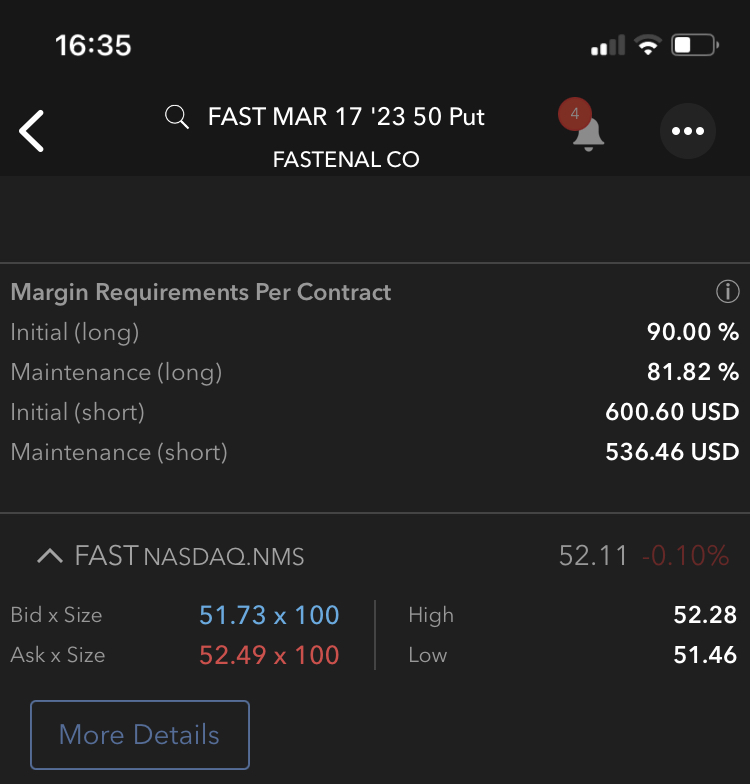

Die Höhe der Margin-Anforderung ist für jede Positionen ganz individuell und hängt von verschiedenen Faktoren ab. Diese sind z. B. der Preis des Basiswerts, der Ausübungspreis der Option, die Restlaufzeit der Option und die Volatilität des Basiswerts. Für einen Short Put im Rahmen der Wheel-Strategie ist ein guter Richtwert für die Margin-Anforderung rund 10 bis 20 % des Basispreises. Möchte man z. B. einen Short Put mit einem Basispreis von 50 $ eröffnen (Kontraktgröße: 50 $ x 100 = 5000 $), dann könnte eine übliche Margin-Anforderung bei rund 500 bis 1000 $ liegen. Dies ist somit der Betrag an Eigenkapital, der zum Eröffnen der Position benötigt wird.

Die nachfolgende Abb. 1 zeigt die Margin-Anforderungen anhand eines 50 $ Put auf die Fastenal Aktie (Ticker: FAST).

Im Fall eines Optionstrades hängt die Höhe der Margin von mehreren Faktoren ab: Zuallererst geht es um die Frage, ob es sich um eine Aktien-, Index- oder Währungsoption handelt, die jeweils unterschiedliche Margin-Höhen erfordern. Um bei Aktien zu bleiben: Hier beträgt der Ersteinschuss vereinfacht gesagt einem bestimmten Prozentwert des Kurses des Basiswerts. Dabei wird ferner berücksichtigt, wie weit die Optionsposition im Geld oder aus dem Geld liegt.

Um einen genauen Einblick zu erhalten, können Trader übrigens die erforderliche Margin sowie die gesamte Margin-Auslastung jederzeit auf der Handelsplattform TWS (TraderWorkStation) ablesen und auf diese Weise die Risiken im Auge behalten. Die genauen Margin-Anforderungen werden dabei in der Regel vom Broker festgelegt und basieren auf mehreren Faktoren, darunter:

Wenn du auf Margin handeln möchtest, solltest du vor Eröffnung eines Trades immer …

Zusätzlich zur Initial Margin und Maintenance Margin sind im Optionshandel auf Margin vor allem die im Folgenden beschriebenen Kennzahlen relevant.

Die Margin-Auslastung beschreibt, zu welchem Grad die Margin (Sicherheitsleistung) durch Trading-Positionen „ausgeschöpft“ ist. Insofern berechnet sich die Margin-Auslastung aus dem Verhältnis zwischen der notwendigen Margin-Anforderung für die Positionen und der verfügbaren Margin (Eigenkapital aus Cash, Aktien etc.) des Händlers. Je höher die Margin-Auslastung also ist, desto höher ist auch das Risiko – bzw. desto höher ist die Wahrscheinlichkeit, dass ein Margin Call ausgelöst wird.

Wähle die Höhe deiner Margin-Auslastung daher stets mit Bedacht. Sorge zudem für ein strenges Risikomanagement (z. B. über automatische Stop-Loss-Orders) und stelle dich nicht zu offensiv auf!

Das sogenannte Equity with Loan (dt. „Kapital mit Beleihungswert“; EWL) bezieht sich auf den Gesamtwert des Kontos eines Optionshändlers. Somit stellt das EWL die Summe aller Eigen- und Fremdkapitalpositionen dar. Es ist also die Summe des gesamten Cash-Bestands sowie aller Handelspositionen (Aktien, ETFs, Optionen etc.) einschließlich des vom Broker bereitgestellten Fremdkapitals beim Handel auf Margin.

Die Margin-Debit-Balance beschreibt, wie viel Fremdkapital dir der Broker bereitgestellt hat. Oder anders ausgedrückt: die Höhe des Kredits, den du aktuell zum Handeln oder Halten von Wertpapierpositionen auf Margin in Anspruch nimmst.

Die Margin-Debit-Balance errechnet sich relativ simpel, und zwar wie folgt:

Margin-Debit-Balance = Kapital mit Beleihungswert (Equity with Loan) – gesamte verfügbare Margin (Eigenkapital)

Die Excess Liquidity bezieht sich auf den Überschuss an verfügbarem Kapital, das ein Optionshändler auf seinem Handelskonto hat. Ein Überschuss entsteht aus folgender Überlegung: Beim Handel auf Margin muss nur ein Bruchteil der Positionsgröße als Sicherheitsleistung (Eigenkapital, Cash, Margin) bereitgehalten werden. Jegliches Kapital, das der Optionshändler darüber hinaus auf dem Konto hat, kann als überschüssig zum Halten der Positionen bezeichnet werden. Anders ausgedrückt: Wenn ein Optionshändler mehr Kapital auf seinem Handelskonto hat, als er für die Abdeckung seiner Margin-Anforderungen (Maintenance Margin) benötigt, dann spricht man von Excess Liquidity. Dieses „überschüssige“ Kapital kann verwendet werden, um weitere Optionsgeschäfte zu tätigen, oder um Verlusten vorzubeugen, die durch negative Marktbewegungen entstehen können.

Die Berechnungsformel lautet wie folgt:

Excess Liquidity = Aktuelles Equity with Loan – aktuelle Maintenance Margin

Die nachfolgende Abb. 2 veranschaulicht die Zusammenhänge der relevantesten Kennzahlen beim Handel auf Margin.

Ja, beim Handel von Optionen auf Margin werden in aller Regel Zinsen fällig. Wie bei jedem Kredit, musst du auf das vom Broker bereitgestellte Fremdkapital Zinsen bezahlen.

Schematisch berechnen sich die Zinsen wie folgt:

Zinsen pro Tag = (Margin-Debit-Balance x Zinssatz) / 365 bzw. teils 360 (Tage im Jahr)

Zinsen Gesamt = Zinsen pro Tag x Haltedauer der Position auf Margin

Der (Options-)Handel auf Margin kann dir, wenn er richtig umgesetzt wird, große Vorteile verschaffen. Gleichzeitig gibt es Nachteile und Risiken, die dir stets bewusst sein sollten. Wir haben dir hier beides zusammengetragen.

Anleger und Trader, die auf den Margin-Handel zurückgreifen können, haben viele Vorteile: Zum einen kannst du z. B. Aktien shorten und unterschiedlichste Optionsgeschäfte machen, die aufgrund des höheren Finanzrahmens mehr Diversifikation und auch mehr Erträge ermöglichen. Wer mit Optionen handelt, wird sich darüber freuen, dass beim Schließen von Optionen das bis dato gebundene Kapital sofort frei wird und damit für neue Transaktionen verwendet werden kann. Insgesamt liefert der Margin-Handel also ein effektives Werkzeug, das allerdings genau beherrscht werden sollte.

Jeder Trader sollte unbedingt die Funktionsweise der Margin sowie deren Chancen und Risiken verstehen. Schließlich handelt es sich dabei um ein wirkungsvolles Instrument, das allerdings ein zweischneidiges Schwert darstellt: Wer übermütig wird (Stichwort: Overconfidence) und ein zu hohes Hebelrisiko fährt, wird früher oder später die Konsequenzen zu spüren bekommen. Denn an Extremereignissen hat es in den letzten Jahren wahrlich nicht gemangelt: von negativen Ölpreisen über Flash Crashes bei Aktien bis hin zu immer wieder auftretenden Gaps im Rahmen von Earnings Reports – all das sind Risiken, die solide gemanagt werden müssen. Wer aber mit Bedacht agiert und sein Risiko- und Money Management im Griff hat, kann die Effizienz seines Kapitals und seine Performance mithilfe der Margin deutlich verbessern.

Reicht die erforderliche Margin nicht aus, weil die Positionen sich ungünstig für den Trader entwickeln, wird der Broker ab einem bestimmten Punkt einen Nachschuss fordern (sogenannter Margin Call). Das heißt, dass der Kunde zeitnah frisches Geld auf sein Konto überweisen muss, um einer Zwangsliquidierung seiner Wertpapierpositionen (meist zu einem ungünstigen Zeitpunkt) zuvorzukommen. Aus diesem Grund solltest du als Trader deine Positionen und die Entwicklung der Margin stets im Auge behalten.

Entscheidend ist nun also, dass der (Markt-)Wert des Eigenkapitals stets die vom Broker gestellten Margin-Anforderungen größenmäßig übersteigt. Ein Margin Call entsteht dementsprechend genau dann, wenn die Margin-Anforderungen nicht mehr von der Sicherheitsleistung im Konto gedeckt sind. Kommt der Händler der Aufforderung nicht nach, wird der Broker automatisch Positionen des Händlers liquidieren, um seine Risiken zu minimieren und für Liquidität auf dem Konto zu sorgen.

Die nachfolgende Abb. 3 soll die Zusammenhänge beim Margin Call verdeutlichen.

Ein Margin Call stellt für den Händler eine denkbar ungünstige Situation dar. Denn seine Handelspositionen sind stark gegen ihn gelaufen und er hat nicht mehr genügend Eigenkapital, um seine Positionen zu halten. Der Broker fordert den Händler somit auf, Cash nachzuschauen. Andernfalls werden Positionen vom Broker zwangsliquidiert. Insofern ist der Händler bei einem Margin Call maximal fremdgesteuert. Eine Situation, die nicht zum kontrollierten Handel mit Wertpapieren passt!

Die folgenden Maßnahmen können helfen, um einen Margin Call zu vermeiden. Sie sollten beim Handel auf Margin daher stets beachtet werden.

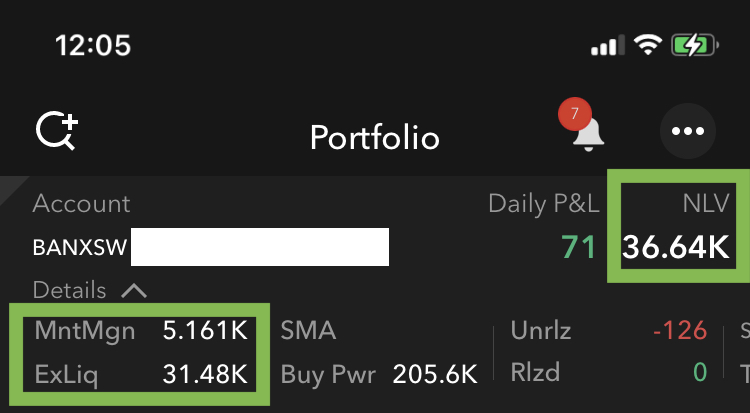

Die aktuellen Margin-Anforderungen an dein Portfolio (insbesondere die Maintenance-Margin-Anforderung) können leicht in der Kontoübersicht deines Brokers eingesehen werden. Es ist wichtig, Veränderungen in der Margin-Anforderung im Blick zu behalten und bei Bedarf frühzeitig gegenzusteuern.

Die nachfolgende Abb. 4 zeigt beispielhaft den Netto-Portfoliowert (NLV), die aktuell geforderte Maintenance-Margin (MntMgn) und die überschüssige Liquidität (ExLiq) in der App vom Optionen Broker.

Durch die Verwendung von Stop-Loss-Orders kannst du das Risiko begrenzen, indem du automatisch eine Position schließt, wenn ein bestimmter Verlust erreicht wird. Mit dieser automatischen Verlustbegrenzung kann also der rechtzeitige Ausstieg geplant werden, bevor die Margin deines Kontos in Gefahr gerät.

Durch die Verwendung von Absicherungsstrategien, wie z. B. Straddles oder Spreads, kannst du das Risiko reduzieren, indem du Verluste aus einer Optionsposition mit Gewinnen aus einer anderen Optionsposition ausgleichst.

Die genaue Entwicklung eines Aktienkurses kann genauso wenig vorhergesagt werden wie ein plötzlicher Kursrutsch an den Börsen (Black Swan-Event). Daher ist es wichtig, den Handel auf Margin konservativ einzusetzen. Das heißt, du solltest mit den möglichen Risiken gut vertraut sein, nicht mehr Kapital einsetzen, als du bereit bist zu verlieren, und deine Risiken bewusst managen. In der einfachsten Form kann das bedeuten: Positionen, die gegen dich laufen, nach klaren Regeln auch wieder zu schließen, bevor die Position „außer Kontrolle“ gerät.

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: