ezzy » Kennzahlen » Liquidität Definition: Was du als Investor wissen musst

Liquidität Definition: Was du als Investor wissen musst

Die Liquidität eines Unternehmens ist ein entscheidender Faktor, wenn es um Investitionsentscheidungen geht. Doch was bedeutet Liquidität eigentlich? Und warum ist sie so wichtig? In diesem Blogpost werden wir die Definition von Liquidität, ihre verschiedenen Grade und ihre Bedeutung für Investoren einfach und verständlich erklären. Du erfährst, wie Unternehmen ihre Liquidität messen und verbessern können und was diese Kennzahl für deine Investitionsentscheidungen bedeutet. Zudem werden wir uns den Unterschieden zwischen Liquidität und Cashflow widmen und erläutern, wie du diese Kennzahlen bei der Bewertung eines Unternehmens effektiv nutzen kannst.

Was ist Liquidität?

Liquidität ist eine zentrale Kennzahl für Unternehmen, Investoren und Gläubiger gleichermaßen. Doch was genau steckt hinter dem Begriff – und warum ist er für die finanzielle Gesundheit so entscheidend?

In der Betriebswirtschaftslehre (BWL) wird Liquidität per Definition als eine der wichtigsten Finanzkennzahlen angesehen, um die finanzielle Stabilität und Flexibilität eines Unternehmens zu bewerten. Eine hohe Liquidität zeigt an, dass ein Unternehmen in der Lage ist, seine Rechnungen pünktlich zu bezahlen. Währenddessen erhöht eine niedrige Liquidität das Risiko von Zahlungsausfällen.

Die Frage „Was ist Liquidität einfach erklärt?“ kann also so beantwortet werden: Es geht dabei darum, wie schnell und zuverlässig ein Unternehmen seine Schulden begleichen kann, ohne externe Hilfe in Anspruch zu nehmen.

Ein ergänzender Blickwinkel auf die Bedeutung von Liquidität – auch für Privatpersonen – findet sich in diesem kompakten Ratgeber.

Was gilt als liquides Vermögen?

Liquide Mittel umfassen alles, was schnell und ohne signifikanten Wertverlust in Bargeld umgewandelt werden kann. Dazu zählen also z. B. Barmittel, Bankguthaben, kurzfristige Geldanlagen und leicht verkäufliche Wertpapiere wie Staatsanleihen oder Unternehmensanleihen.

Immaterielle Vermögenswerte wie Patente, Markenrechte oder Immobilien gelten hingegen nicht als liquide, da sie oft nur schwer und mit erheblichen Preisabschlägen verkauft werden können. Für Unternehmen ist es wichtig, eine gesunde Mischung aus liquiden und weniger liquiden Vermögenswerten zu haben, um sowohl Flexibilität als auch langfristige Stabilität zu gewährleisten.

Liquidität vs. Cashflow: Was ist der Unterschied?

Obwohl die Begriffe ‚Liquidität‘ und ‚Cashflow‘ oft synonym verwendet werden, gibt es wesentliche Unterschiede.

- Die Liquidität eines Unternehmens bezieht sich auf den aktuellen Bestand an flüssigen Mitteln und Vermögenswerten, die schnell in Bargeld umgewandelt werden können, um kurzfristige Verbindlichkeiten zu decken.

- Der Cashflow hingegen beschreibt den Nettozufluss und -abfluss von Zahlungsmitteln innerhalb eines bestimmten Zeitraums, bspw. eines Quartals oder Jahres.

Ein Unternehmen kann dementsprechend zwar eine hohe Liquidität haben, aber dennoch negative Cashflows verzeichnen, wenn es z. B. hohe Kreditaufnahmen gibt. Umgekehrt muss ein positiver Cashflow nicht unbedingt eine hohe Liquidität bedeuten, wenn das Geld sofort wieder in langfristige Vermögenswerte reinvestiert wird.

Berechnung der Liquidität

Um die finanzielle Lage eines Unternehmens richtig einschätzen zu können, reicht eine allgemeine Definition von Liquidität nicht aus. Entscheidend ist, wie genau dieser Wert gemessen wird – und welche Kennzahlen dafür herangezogen werden.

Wie wird die Liquidität eines Unternehmens gemessen?

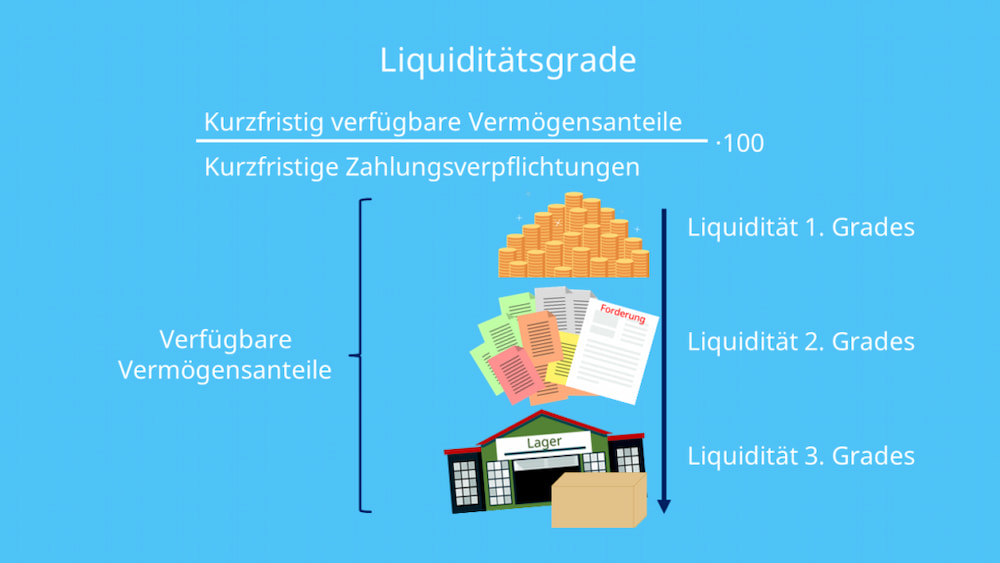

Die Liquidität eines Unternehmens wird gemäß Definition durch verschiedene Kennzahlen gemessen, die als Liquiditätsgrade bekannt sind. Diese Kennzahlen zeigen an, wie gut ein Unternehmen seine kurzfristigen Schulden mit seinen liquiden Mitteln decken kann.

Die drei wichtigsten Liquiditätsgrade sind die Liquidität ersten, zweiten und dritten Grades (dazu weiter unten mehr). Sie bieten jeweils unterschiedliche Perspektiven auf die finanzielle Situation eines Unternehmens. Dadurch ermöglichen sie eine fundierte Analyse seiner Fähigkeit, kurzfristige finanzielle Verpflichtungen zu erfüllen.

Berechnungsbeispiel

Um die Bedeutung der Liquiditätsgrade zu verdeutlichen, schauen wir uns ein Berechnungsbeispiel an:

Angenommen, ein Unternehmen hat flüssige Mittel in Höhe von €50.000, kurzfristige Forderungen von €30.000 und Vorräte im Wert von €20.000. Die kurzfristigen Verbindlichkeiten belaufen sich auf €80.000.

- Liquidität 1. Grades (Cash Ratio): (50.000 / 80.000) * 100 = 62,5%

- Liquidität 2. Grades (Quick Ratio): [(50.000 + 30.000) / 80.000] * 100 = 100%

- Liquidität 3. Grades (Current Ratio): [(50.000 + 30.000 + 20.000) / 80.000] * 100 = 125%

Diese Kennzahlen helfen Anlegern dabei, die finanzielle Flexibilität eines Unternehmens besser einzuschätzen und mögliche Risiken zu identifizieren. Aber wie genau definieren sich die einzelnen Liquiditätsgrade?

Die Liquiditätsgrade

Um die Liquidität eines Unternehmens differenziert bewerten zu können, wird sie in drei Stufen unterteilt. Diese Liquiditätsgrade geben Auskunft darüber, wie schnell ein Unternehmen im Ernstfall seine kurzfristigen Verbindlichkeiten begleichen kann – je nach Grad mit unterschiedlich strengen Kriterien.

Liquidität ersten Grades (Cash Ratio)

Die Liquidität ersten Grades, auch bekannt als Cash Ratio oder Barliquidität, gibt gemäß Definition an, inwieweit ein Unternehmen seine kurzfristigen Schulden allein mit seinen Barmitteln und Bankguthaben begleichen kann. Diese Kennzahl ist besonders konservativ. Denn sie berücksichtigt nur die sofort verfügbaren Mittel. Somit vermittelt sie ein sehr enges Bild der finanziellen Gesundheit eines Unternehmens.

Eine Cash Ratio von 100% bedeutet, dass ein Unternehmen genügend Barmittel hat, um seine kurzfristigen Verbindlichkeiten komplett zu decken. Ist die Cash Ratio jedoch deutlich unter 100%, kann dies ein Zeichen dafür sein, dass ein Unternehmen im Fall eines Liquiditätsengpasses Probleme haben könnte.

Liquidität zweiten Grades (Quick Ratio)

Die Liquidität zweiten Grades, auch bekannt als Quick Ratio oder Acid Test, ist weniger streng als die Cash Ratio. Sie berücksichtigt neben den Barmitteln auch die kurzfristigen Forderungen, die relativ schnell in Bargeld umgewandelt werden können.

Eine Quick Ratio von 100% oder mehr zeigt an, dass ein Unternehmen nicht nur mit seinen Barmitteln, sondern auch mit schnell eintreibbaren Forderungen seine kurzfristigen Schulden decken kann. Diese Kennzahl bietet somit ein realistischeres Bild der Liquiditätssituation eines Unternehmens.

Liquidität dritten Grades (Current Ratio)

Die Liquidität dritten Grades, auch bekannt als Current Ratio, ist laut Definition die umfassendste Kennzahl zur Messung der Liquidität. Sie berücksichtigt alle kurzfristigen Vermögenswerte eines Unternehmens, einschließlich Barmitteln, Forderungen und Vorräten.

Eine Current Ratio von über 100% zeigt an, dass das Unternehmen seine kurzfristigen Verbindlichkeiten problemlos decken kann. Allerdings kann eine zu hohe Current Ratio auch auf ineffizientes Kapitalmanagement hinweisen, da ungenutzte Mittel brachliegen.

Kritik an den Liquiditätsgraden

Obwohl die Liquiditätsgrade wichtige Indikatoren für die finanzielle Stabilität eines Unternehmens sind, haben sie auch ihre Schwächen. Denn sie bieten nur eine Momentaufnahme und berücksichtigen nicht die langfristigen Perspektiven oder die Qualität der Vermögenswerte. Eine hohe Cash Ratio könnte z. B. bedeuten, dass ein Unternehmen zu viel Kapital ungenutzt hält, anstatt es gewinnbringend zu investieren. Daher sollten diese Kennzahlen immer im Kontext anderer finanzieller Indikatoren betrachtet werden.

Die Liquiditätsgrenze erhöhen

Unternehmen können ihre Liquidität durch eine Vielzahl von Maßnahmen erhöhen. Eine strikte Kontrolle der Ausgaben, die Optimierung des Working Capitals durch effizientere Lagerbestände und Forderungsmanagement, sowie die Verhandlung besserer Zahlungsbedingungen mit Lieferanten können dazu beitragen, die Liquidität zu verbessern.

Darüber hinaus können Unternehmen Liquidität durch den Verkauf nicht betriebsnotwendiger Vermögenswerte oder durch die Aufnahme zusätzlicher Finanzmittel wie Kredite oder Factoring erhöhen. Eine solide Liquiditätsplanung und ein gutes Finanzmanagement sind dabei unerlässlich.

Das bringt dir die Liquidität für deine Investitionsentscheidungen!

Für Investoren ist die Liquidität eines Unternehmens ein wichtiges Kriterium, da sie Aufschluss über die kurzfristige Zahlungsfähigkeit gibt. Eine gute Liquidität bietet Sicherheit, dass das Unternehmen in der Lage ist, seine kurzfristigen Verbindlichkeiten auch in wirtschaftlich schwierigen Zeiten zu bedienen.

Bei der Analyse von Unternehmen ist es allerdings auch wichtig, die Liquiditätskennzahlen im Zusammenhang mit anderen finanziellen Indikatoren wie der Eigenkapitalquote, dem Verschuldungsgrad und den Cashflow-Kennzahlen zu bewerten, um ein vollständiges Bild zu erhalten.

Fazit zur Liquidität und ihrer Definition

Die Liquidität ist eine fundamentale Kennzahl zur Bewertung der finanziellen Gesundheit eines Unternehmens. Sie hilft dir, fundierte Investitionsentscheidungen zu treffen, indem sie zeigt, wie gut ein Unternehmen seine kurzfristigen Verbindlichkeiten decken kann. Die verschiedenen Liquiditätsgrade bieten dabei unterschiedliche Perspektiven, sind aber auch mit Vorsicht zu interpretieren.

Für Anleger, die auf der Suche nach sicheren und stabilen Investitionen sind, bleibt die Liquiditätsanalyse ein unverzichtbares Werkzeug. Behalte dies im Hinterkopf, wenn du deine nächsten Anlageentscheidungen triffst, und denk daran, immer das Gesamtbild zu betrachten!

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Das könnte dich auch interessieren:

- Rendite: Definition, Berechnung und Interpretation für private Investoren

- Was ist eine Bilanz?

- Saldo Definition: zwischen Haben und Soll

- Working Capital – das solltest du wissen

- Den Cash Conversion Cycle verstehen und bessere Investitionsentscheidungen treffen

- Unsere Aktienanalysen mit echten Beispielen aus dem Optionshandel!

- Unser YouTube-Kanal

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

Tina

- Veröffentlicht: