ezzy » Geld anlegen » Was sind Anleihen?

Was sind Anleihen?

Während Aktien oft als das Aushängeschild der Börse gelten, bleiben Anleihen häufig im Schatten. Doch was genau sind Anleihen, und warum haben Sie Ihre Berechtigung in diversifizierten Portfolios? In diesem Blogpost werden wir alle wichtigen Fragen rund um das Thema beantworten. Du erfährst, wie Anleihen funktionieren und welche verschiedenen Arten es gibt. Am Ende wirst du genau wissen, ob und wie du in diese Finanzinstrumente investieren solltest.

Was sind Anleihen? – einfach erklärt

Bei Anleihen handelt es sich im Grunde genommen um Schuldscheine. Das bedeutet, wenn du ein solches Finanzinstrument kaufst, leihst du dem Emittenten – das kann ein Staat, ein Unternehmen oder eine Bank sein – Geld. Im Gegenzug verspricht der Emittent, dir das geliehene Geld nach einer bestimmten Zeit zurückzuzahlen und während dieser Zeit Zinsen zu zahlen. Anleihen stellen also eine Form von festverzinslichen Wertpapieren dar. Somit bieten sie eine vorhersehbare Einkommensquelle.

Wie funktionieren Anleihen?

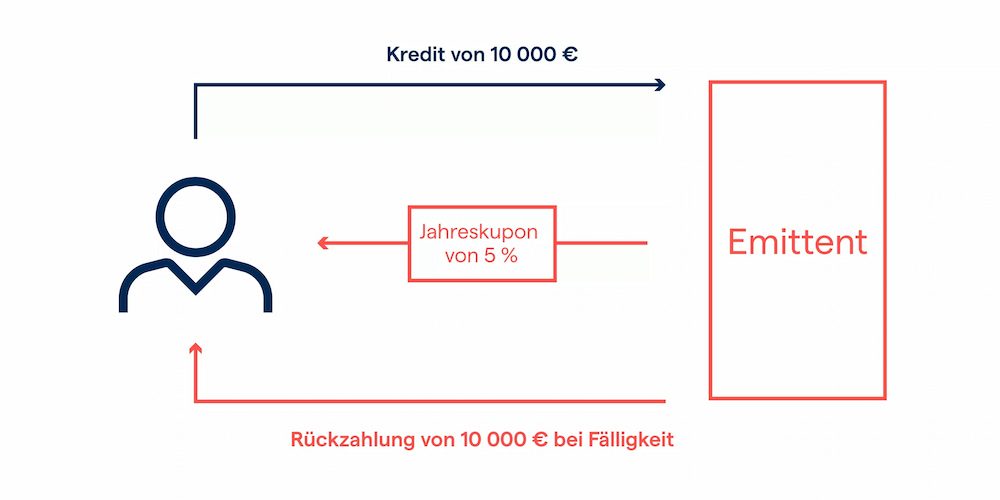

So funktionieren Anleihen im Detail: Du leihst dem Emittenten Kapital – im Gegenzug erhältst du feste oder variable Zinszahlungen. Genau dieses Prinzip steht im Zentrum, wenn man fragt: Wie funktionieren Anleihen?

Du leihst also Geld und erhältst dafür Zinsen. Der Emittent verpflichtet sich im Gegensatz dazu, den Nennwert (Nominalwert) am Ende der Laufzeit zurückzuzahlen. Die Zinsen, auch Kupon genannt, werden in regelmäßigen Abständen gezahlt (siehe Abb. 1).

Diese Zinsen sind somit der Gewinn für den Anleger. Der Kurs kann zudem schwanken, was vor allem von den Marktzinssätzen abhängt.

Wie entstehen Kurse bei Anleihen?

Die Kurse dieser Finanzinstrumente werden durch Angebot und Nachfrage am Markt bestimmt. Sinkt der Marktzins, dann steigt der Kurs einer bestehenden Anleihe, da sie eine höhere Rendite im Vergleich zu neu emittierten bietet. Umgekehrt sinkt der Kurs, wenn die Marktzinsen steigen. Aber auch die Bonität des Emittenten beeinflusst den Kurs.

Anleihen oder Festgeld?

Im Vergleich zum Festgeld bieten Anleihen per Definition meist eine höhere Flexibilität und potenziell höhere Renditen. Während Festgeld festverzinslich und über eine feste Laufzeit abgeschlossen wird, können Schuldscheine am Markt gehandelt werden. Dadurch hast du als Anleger die Möglichkeit, von Kursgewinnen zu profitieren. Allerdings gibt es bei diesen Finanzinstrumenten auch ein höheres Risiko, insbesondere solchen mit langer Laufzeit oder von Emittenten mit niedriger Bonität.

Arten von Anleihen: Kriterien für die Einteilung

Anleihen gibt es in zahlreichen Ausprägungen – je nach Verzinsung, Laufzeit, Bonität des Emittenten oder Besicherung. Wer sich fragt: Wie funktionieren Anleihen und wie unterscheiden sie sich?, findet hier eine einfache Erklärung. Die genaue Einteilung hilft dir dabei, die passende Anlageform zu finden. Diese Übersicht zeigt dir, welche Arten von Anleihen es gibt und worauf du bei der Auswahl achten solltest.

Art der Verzinsung

Anleihen können gemäß ihrer Definition festverzinslich oder variabel verzinst sein. Bei Festverzinslichen bleibt der Zins über die gesamte Laufzeit gleich. Variable Zinsen können sich hingegen an einem Referenzzinssatz orientieren, was zu Schwankungen führen kann.

Beispiel: Die Bundesrepublik Deutschland gibt sogenannte Bundesobligationen aus, die festverzinslich sind – der Zinssatz bleibt während der gesamten Laufzeit gleich. Ein Gegenbeispiel wären Floater-Anleihen, bei denen sich der Zinssatz alle sechs Monate an den EURIBOR anpasst.

Verbriefte Rechte

Anleihen können per Definition unterschiedliche Rechte verbriefen, wie das Recht auf Zinszahlungen oder das Recht auf Rückzahlung des Nominalwerts.

Beispiel: Die Tesla-Wandelanleihe 2025 bot Investoren die Möglichkeit, ihre Anleihen zu einem festgelegten Preis in Tesla-Aktien zu tauschen – ideal für Anleger, die sowohl Zinsen erhalten als auch potenziell vom Aktienkurs profitieren möchten.

Emissionswährung

Anleihen können in verschiedenen Währungen emittiert werden. Währungsanleihen bieten die Möglichkeit, von Wechselkursschwankungen zu profitieren, bergen aber auch das Risiko von Währungsverlusten.

Beispiel: Ein klassisches Beispiel ist eine Anleihe der Weltbank in Schweizer Franken. Diese wird in CHF ausgegeben, bietet Anlegern aus dem Euroraum jedoch Chancen (oder Risiken), die sich aus Wechselkursveränderungen ergeben – z. B. wenn der Franken stärker oder schwächer wird.

Art der Sicherung

Manche Schuldscheine sind besichert, das heißt, sie sind durch Vermögenswerte abgesichert, falls der Emittent zahlungsunfähig wird. Ungesicherte bieten diese Sicherheit nicht, dafür aber oft höhere Zinsen.

Beispiel: Eine Hypothekenanleihe ist durch Immobilienbesitz des Emittenten besichert – sollte der Emittent ausfallen, können die Gläubiger auf diese Vermögenswerte zugreifen. Im Gegensatz dazu steht eine unbesicherte Unternehmensanleihe wie jene von Lufthansa, bei der im Insolvenzfall kein spezielles Sicherungsgut hinterlegt ist.

Sonstige Anleihentypen

Neben den klassischen Kategorien wie Verzinsung, Laufzeit oder Besicherung gibt es auch spezielle Anleiheformen mit besonderen Eigenschaften. Diese sonstigen Anleihentypen bieten oft attraktive Chancen, erfordern aber auch ein gutes Verständnis der zugrunde liegenden Mechanismen. Wie funktionieren diese Anleihen also?

Inflationsindexierte Anleihen

Inflationsgesicherte Anleihen (Inflation Linked Notes) schützen Anleger vor dem Kaufkraftverlust durch Inflation. Der Rückzahlungsbetrag und oft auch die Zinsen steigen mit der Inflationsrate – in der Regel gemessen am Verbraucherpreisindex. So bleibt der reale Ertrag stabil, selbst wenn die Preise steigen.

Beispiel: Die Bundesanleihe Inflationsindexiert 2033 ist an den Verbraucherpreisindex gekoppelt. Das bedeutet: Sowohl Zinszahlungen als auch Rückzahlung orientieren sich an der Inflationsentwicklung. Anleger schützen damit ihre Kaufkraft – gerade in Zeiten steigender Preise.

Zero-Bonds

Bei Nullkuponanleihen (Zero Bonds) erhalten Anleger während der Laufzeit keine Zinszahlungen. Stattdessen profitieren sie vom Kursabschlag beim Kauf: Die Anleihe wird unter Nennwert erworben und zum vollen Nennwert zurückgezahlt. Sie eignet sich besonders für langfristige Sparziele.

Beispiel: Eine Bundesschatzanweisung ohne Kupon wird deutlich unter Nennwert ausgegeben – z. B. für €950 statt €1000. Am Ende der Laufzeit erhält der Anleger den vollen Nennwert zurück. Der Ertrag besteht ausschließlich aus der Differenz – ideal für langfristig orientierte Sparer.

Nachrangige Anleihen

Nachrangige Anleihen weisen ein höheres Risiko auf, da sie im Insolvenzfall erst nach allen anderen Gläubigern bedient werden. Dafür bieten sie meist höhere Zinsen. Sie kommen häufig bei Banken oder Versicherungen zum Einsatz und sind für erfahrenere Anleger gedacht.

Beispiel: Viele nachrangige Anleihen von Banken, etwa von Deutsche Bank oder Commerzbank, bieten höhere Zinsen – als Ausgleich für das höhere Risiko. Denn im Insolvenzfall werden sie erst nach allen anderen Gläubigern bedient. Für risikobewusste Anleger kann sich das lohnen – bei guter Einschätzung des Emittenten.

Zwei gängige Arten von Anleihen im Überblick

Neben Unternehmensanleihen gibt es auch besondere Anleiheformen, die zusätzliche Chancen – aber auch besondere Mechanismen – mit sich bringen. Im Folgenden stellen wir dir zwei häufig genutzte Varianten vor, die dir helfen können, das Thema Anleihen Definition und wie sie funktionieren, noch besser zu verstehen.

Aktienanleihen

Bei Aktienanleihen handelt es sich um eine spezielle Form, die eine interessante Kombination aus Anleihe und Aktie bieten. Denn bei dieser Anlageform erhält der Anleger einen festen Zinskupon, und zwar unabhängig davon, wie sich der Kurs der zugrunde liegenden Aktie entwickelt. Das unterscheidet diese Finanzinstrumente von herkömmlichen Anleihen, bei denen die Rückzahlung des Kapitals in der Regel in bar erfolgt.

Der Clou bei Aktienanleihen: Die Rückzahlung am Ende der Laufzeit kann entweder in bar oder in Form von Aktien erfolgen. Dies hängt von der Entwicklung des Kurses der zugrunde liegenden Aktie ab. Liegt der Aktienkurs am Ende der Laufzeit unter dem sogenannten Basispreis, wird die Anleihe in Aktien umgewandelt. Liegt der Kurs über dem Basispreis, erhält der Anleger den Nominalbetrag in bar zurück.

Diese Struktur macht Aktienanleihen besonders für Anleger interessant, die an der Entwicklung einer bestimmten Aktie teilhaben wollen, ohne direkt in die Aktie investieren zu müssen.

Beispiel für eine Aktienanleihe

Staatsanleihen

Staatsanleihen sind eine der ältesten und sichersten Formen von Anleihen. Sie werden von Regierungen ausgegeben, um Gelder für öffentliche Ausgaben wie Infrastrukturprojekte, soziale Programme oder Schuldenrückzahlungen zu beschaffen. Aufgrund der Sicherheit, die mit der finanziellen Stabilität eines Staates verbunden ist, gelten Staatsanleihen als risikoarme Investitionen.

Es gibt allerdings durchaus Unterschiede in der Sicherheit von Staatsanleihen, die stark von der Bonität des jeweiligen Landes abhängen. Anleihen von wirtschaftlich stabilen Ländern, wie z. B. Deutschland, den USA oder Japan, werden oft als „sichere Häfen“ angesehen. Sie bieten in der Regel niedrigere Renditen, da das Ausfallrisiko minimal ist. Andererseits bieten Staatsanleihen aus Schwellenländern höhere Zinsen, gehen aber auch mit einem höheren Risiko einher.

Beispiel für eine Staatsanleihe

Im Gegensatz dazu könnten brasilianische Staatsanleihen höhere Zinsen bieten, jedoch das Risiko von Währungsschwankungen und politischer Instabilität mit sich bringen.

Vorteile und Nachteile von Anleihen – einfach erklärt

Anleihen sind ein beliebtes Anlageinstrument – doch wie bei jeder Investition gibt es Licht und Schatten. Wer die Vorteile nutzen will, sollte auch die potenziellen Risiken kennen. Im Folgenden bekommst du einen kompakten Überblick über die wichtigsten Vor- und Nachteile von Anleihen.

Vorteile

- Stabile und regelmäßige Erträge: Anleihen zahlen in der Regel feste Zinsen (Kupons) in regelmäßigen Abständen, was eine verlässliche Einkommensquelle darstellt.

- Rückzahlung des Nominalwerts: Bei Fälligkeit der Anleihe erhältst du den Nominalwert zurück – vorausgesetzt, der Emittent wird nicht zahlungsunfähig. Dies bietet eine gewisse Sicherheit, insbesondere im Vergleich zu Aktien, deren Wert stark schwanken kann.

- Diversifikation des Portfolios: Anleihen können helfen, ein Portfolio zu diversifizieren und das Gesamtrisiko zu senken.

Risiken

- Ausfallrisiko: Das größte Risiko bei Anleihen ist, dass der Emittent zahlungsunfähig wird und die Zinszahlungen sowie die Rückzahlung des Nominalwerts ausbleiben.

- Zinsänderungsrisiko: Die Kurse von Anleihen reagieren empfindlich auf Veränderungen des Marktzinses. Steigen die Zinsen am Markt, fallen in der Regel die Kurse bestehender Anleihen, da neue Anleihen mit höheren Zinsen attraktiver werden.

- Inflationsrisiko: Da Anleihen feste Zinszahlungen bieten, kann eine hohe Inflation den realen Wert dieser Zahlungen mindern.

- Liquiditätsrisiko: Nicht alle Anleihen sind haben die gleiche Liquidität, das heißt, sie lassen sich nicht immer leicht am Markt verkaufen.

Fazit

Anleihen können ein zentraler Baustein für jedes gut diversifizierte Portfolio sein. Sie bieten Stabilität und regelmäßige Erträge, kommen aber auch nicht ohne Risiken. Insbesondere in Zeiten niedriger Zinsen können diese Finanzinstrumente eine attraktive Alternative zu Festgeld darstellen. Wenn du überlegst, in Anleihen zu investieren, solltest du dich gut informieren und eine Anlagestrategie wählen, die zu deinem Risikoprofil passt.

Egal, ob du neu in der Welt der Investments bist oder ein erfahrener Anleger – Anleihen bieten eine solide Möglichkeit, um dein Portfolio auszubalancieren!

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

Tina

- Veröffentlicht: