ezzy » Optionshandel » Die Zinsstrukturkurve und ihre Bedeutung im Optionshandel

Die Zinsstrukturkurve (auch: Zinskurve; engl. Yield Curve) zeigt die Renditen von Anleihen mit unterschiedlichen Laufzeiten. Auf der X-Achse ist die Anleihelaufzeit abgetragen – der jeweilige Wert auf der Y-Achse stellt die aktuelle Marktrendite für die jeweilige Laufzeit dar. In aller Regel beziehen sich Zinsstrukturkurven auf Staatsanleihen – davon wiederum hauptsächlich auf Anleihen der USA.

Die Zinsstrukturkurve zeigt somit die Erwartungen der Marktteilnehmer hinsichtlich der zukünftigen Zinssätze für unterschiedliche Laufzeiten. Somit ist sie ein wichtiger Indikator für den Zustand der Finanzmärkte bzw. die vorherrschende Geldpolitik.

Relevant sind vor allem zwei wesentliche Bereiche der Zinsstrukturkurve: das kurze Ende (bis 1 Jahr) und das lange Ende. In Abb. 1) ist die Zinskurve der EZB dargestellt.

Das kurze Ende der Zinsstrukturkurve bezieht sich auf die kurzfristigen Anleihen mit einer Laufzeit von einem Jahr oder weniger. Die Renditen dieser Anleihen werden hauptsächlich durch die Geldpolitik der Zentralbank beeinflusst und können sich schnell ändern. In der Regel sind die kurzfristigen Renditen niedriger als die langfristigen Renditen, da sie ein niedrigeres Risiko und eine geringere Unsicherheit bieten.

Das lange Ende der Zinsstrukturkurve bezieht sich auf langfristige Anleihen mit einer Laufzeit von bis zu zehn Jahren oder mehr. Die Renditen dieser Anleihen werden von einer Vielzahl von Faktoren beeinflusst, darunter z. B. Inflationserwartungen, Wirtschaftsaussichten und das allgemeine Zinsniveau. Langfristige Anleihen bieten in der Regel höhere Renditen als kurzfristige Anleihen, da sie ein höheres Risiko und eine größere Unsicherheit mit sich bringen.

Die wohl einfachste (fiktive) Zinskurve würde entstehen, wenn die Anleihezinsen für jede Laufzeit gleich wären. Diese Zinskurve wäre dann schlicht eine horizontale Linie. Das kommt allerdings nur in der Theorie vor.

In der Praxis sind Zinskurven dynamische Gebilde, die sich aufgrund geänderter Markterwartungen am Anleihenmarkt praktisch täglich verändern. Oftmals werden größere Änderungen in der Zinsstrukturkurve erst einige Wochen oder Monate verzögert im Markt spürbar. Vor allem die Steigung der Zinsstrukturkurve kann sehr wichtige Informationen liefern.

Üblicherweise unterscheidet man die flache, die normale (steile) und die inverse Zinskurve voneinander.

Eine flache Zinsstrukturkurve, bei der die langfristigen Zinsen nur geringfügig höher sind als die kurzfristigen Zinsen, kann darauf hindeuten, dass die Wirtschaft stagniert und die Inflationserwartungen niedrig sind.

Eine steilere Zinsstrukturkurve, bei der die langfristigen Zinsen deutlich höher sind als die kurzfristigen Zinsen, deutet auf eine positive wirtschaftliche Entwicklung und steigende Inflationserwartungen hin.

Die inverse Zinsstrukturkurve entsteht, wenn die Renditen von Anleihen mit längerer Laufzeit niedriger sind als die von Anleihen mit kürzerer Laufzeit. Dies ist ungewöhnlich, da Anleger normalerweise höhere Renditen für längere Laufzeiten erwarten – aufgrund höherer Risiken, die sich aus der langfristigen Bindung an die Anleihe ergeben.

Die inverse Zinsstrukturkurve wird oft als Indikator für eine bevorstehende Rezession verwendet. Denn sie kann auf ein nachlassendes Vertrauen der Anleger in die wirtschaftliche Zukunft hindeuten. Das kommt daher, dass Anleger bei Rezessionsangst dazu tendieren, ihr Geld in kurzlaufende Anleihen zu investieren, anstatt in langfristige Anleihen, die möglicherweise stärker von einer wirtschaftlichen Abschwächung betroffen sind.

Eine inverse Zinskurve kann z. B. durch die Erwartung einer bevorstehenden Wirtschaftsrezession oder einer Abnahme der Inflationserwartungen entstehen. Der Hauptfaktor für die Entstehung einer inversen Zinskurve ist allerdings eine Straffung der Geldpolitik der Zentralbanken – mit anderen Worten: die Erhöhung der Leitzinsen.

Wie eingangs erwähnt wurde, gibt die Zinskurve ein Bild der Erwartung der Marktteilnehmer über die künftige Wirtschafts-, Inflations- und Zinsentwicklung wieder. Dabei kommt es insbesondere auf die Steilheit und (vor allem auf kurzfristige, starke) Änderungen am kurzen Ende der Zinskurve an. Diese können Hinweise darauf liefern, dass sich die Marktmeinung (z. B. hinsichtlich einer bevorstehenden Rezession) geändert hat.

Das wiederum kann als Indiz für steigende Volatilität, fallende Aktienkurse oder sogar einen Börsencrash gedeutet werden. Da die erwartete (Implizite) Volatilität eine große Bedeutung für Optionspreise hat, sind starke Änderungen in der Zinsstrukturkurve auch für Optionshändler relevant.

In der Vergangenheit konnte häufig ein Zusammenhang zwischen einer inversen Zinskurve und stark fallenden Märkten oder gar Crashs beobachtet werden. Dieser Zusammenhang konnte bei folgenden Krisen bzw. Korrekturen beobachtet werden:

Der zeitliche Zusammenhang zwischen einer inversen Zinskurve und einer Rezession wird leichter ersichtlich, wenn man sich den Zinsunterschied zwischen lang- und kurzfristigen Anleihen ansieht. Je größer der Ausschlag nach unten, desto größer ist auch die Zinsdifferenz von langlaufenden zu kurzlaufenden Anleihen – und desto inverser ist die Zinskurve somit zu diesem Zeitpunkt.

Die Abb. 5) der Federal Reserve Bank of St. Louis zeigt sowohl die Zinsdifferenz als auch die darauffolgenden Rezessionen (grau unterlegt). Es ist leicht ablesbar, dass oft eine Rezession eingetreten ist, nachdem eine inverse Zinssituation („Tiefpunkte“ bzw. negative Werte im Zinsspread) für eine gewisse Zeit vorgelegen hat.

Die Zinsstrukturkurve kann auf vielen verschiedenen Websites und Trading-Plattformen abgerufen werden. Hervorheben möchten wir folgende Links:

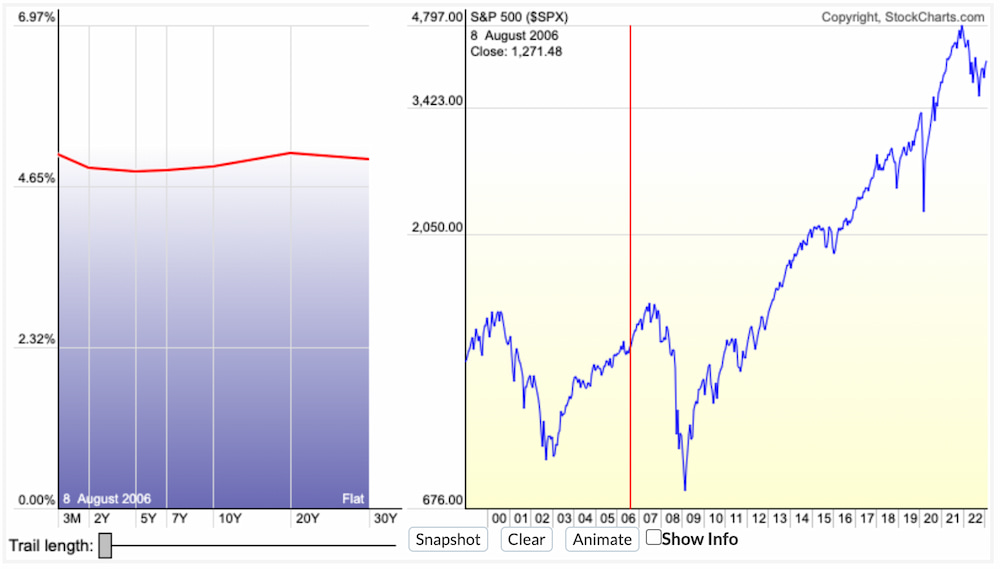

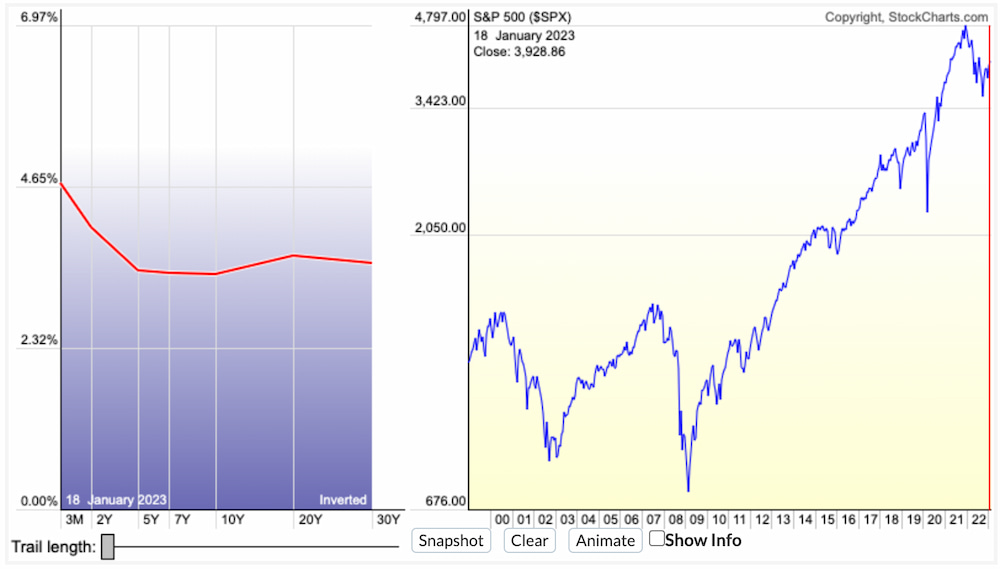

Stockcharts.com – US Yield Curve: Hier findest du die Dynamic Yield Curve. Sie bietet einen direkten Vergleich zum S&P 500 und ist interaktiv. Du kannst somit durch einen einfachen Klick auf den Chart des S&P 500 an beliebige historische Punkte der Yield Curve zurückkehren. Dadurch lässt sich beispielsweise die Auswirkung einer bestimmten Yield Curve auf den Kursverlauf des S&P 500 historisch und sehr einfach nachvollziehen.

Investing.com – US Yield Curve: Hier siehst du eine parallele Darstellung der aktuellen Yield Curve im Vergleich mit zwei historischen Yield Curves (vor einem Monat und vor einem Jahr).

ECB – Zinskurve Eurozone: Hier findest du die Zinsstrukturkurve für die Eurozone.

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: