ezzy » Optionshandel » Der Fear and Greed Index und seine Bedeutung im Optionshandel

Wie beeinflussen Emotionen wie Angst und Gier unser Verhalten an der Börse? Wer versteht, wie diese Gefühle die Märkte bewegen, kann sie gezielt für seine Anlagestrategie nutzen. Der Fear and Greed Index macht genau das möglich: Er misst die aktuelle Stimmung am Markt. Somit hilft er Anlegern dabei, übertriebene Reaktionen zu erkennen und klüger zu investieren.

Der Fear and Greed Index bezieht sich auf die aktuelle Angst und Gier (engl. Fear and Greed) an der Börse – zwei Emotionen, die beim Handeln eine große Rolle spielen. Nicht umsonst sind einige berühmte Börsenzitate zu diesem Thema entstanden.

Beide Aussagen spielen darauf an, dass sich an der Börse beide Emotionen – teils in extremer Ausprägung – abwechseln und Anleger zum Verkauf bzw. Kauf von Wertpapieren bewegen. Ist die Masse der Anleger von einer Emotion angesteckt, dann kann das zu großen Kursbewegungen führen.

Die Kunst liegt darin, sich von Emotionen zu lösen und die Emotionen der „Masse“ zum eigenen Vorteil zu nutzen. Um sich als Anleger entsprechend positionieren zu können, müssen die Emotionen Angst und Gier messbar gemacht werden. Und genau hier kommt der Fear Greed Index ins Spiel.

Der Fear and Greed Index (dt. „Angst-und-Gier-Index“) ist ein Indikator, der die aktuelle Börsenstimmung zahlenmäßig ausdrückt. In seiner bekanntesten Form wird er von der Finanzplattform CNN Money aufgelegt. Hier kannst du den aktuellen Fear and Greed Index somit kostenlos abrufen.

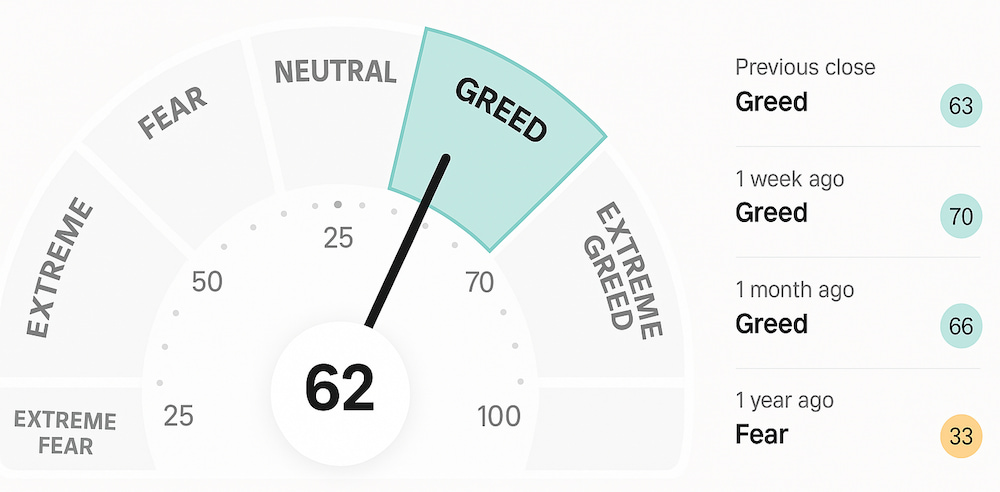

Er soll den Anlegern helfen, die Stimmung an den Märkten (Sentiment) zu verstehen und bewegt sich dabei auf einer Skala von 0 bis 100. So gibt er an, ob die Anleger derzeit mehr Angst (Fear) oder Gier (Greed) verspüren. Ein Wert von 0 bedeutet, dass die Anleger extrem ängstlich sind, während ein Wert von 100 hingegen anzeigt, dass sie sehr gierig sind.

Dementsprechend entsteht eine Messgröße, die Hinweise auf steigende oder fallende Kurse geben kann – gemäß der These: Eine gierig-euphorische Anlegermasse treibt die Kurse (bis sie überkauft sind) und eine ängstlich-pessimistische Anlegermasse drückt die Kurse (bis sie überverkauft sind). Daher kann der Fear and Greed Index Anlegern helfen, sich am Markt richtig zu positionieren bzw. eine geeignete Strategie passend zum aktuellen Marktgeschehen zu wählen.

Langfristige Anleger könnten so „zugreifen“, wenn Aktien gerade billig sind. Dies gilt beispielsweise in Phasen großer Angst, in denen Anleger Aktien in großen Mengen auf den Markt werfen. Umgekehrt könnten kurzfristig orientierte Anleger auf fallende Kurse setzen. Dies gilt, wenn gerade eine zu große Gier an der Börse herrscht und Anleger darauf folgende Abverkaufswellen erwarten.

Der aktuelle Fear Greed Index wird oft als Skala in Stufen von 1 bis 5 oder als Chart zwischen 0 und 100 dargestellt. Die fünf Stufen zeigen den jeweils aktuellen Indikatorstand und lesen sich wie folgt:

Der Chart wiederum erlaubt eine historische Einordnung und ist somit aussagekräftiger. Beides kannst du hier auf der CNN Money-Website abrufen und ist auch in der folgenden Abb. 2) als Snapshot dargestellt.

Der Fear Greed Index hat in der Vergangenheit einige historische Extremwerte erreicht. Diese wiederum haben jeweils extreme Angst oder Gier der Anleger an den Märkten widergespiegelt.

Im Zuge der globalen Finanzkrise erreichte der Index im Oktober 2008 einen Tiefstwert von 12. Dieser Wert spiegelte dabei die extreme Angst der Anleger an den Märkten wider. Aktienkurse sind daraufhin weltweit eingebrochen.

Im Januar 2018 erreichte der Index einen historischen Höchstwert von 96. Dieser Wert zeigte die extreme Gier der Anleger an. Die Aktienkurse waren dabei im Niedrigzinsumfeld von Rekordhoch zu Rekordhoch geeilt.

Im März 2020 erreichte der Index aufgrund der Auswirkungen der COVID-19-Pandemie einen neuen Tiefstwert von 2. Dieser Wert spiegelte die extreme Angst der Anleger an den Märkten wider. Denn die Aktienkurse fielen aufgrund der Unsicherheit und Volatilität drastisch.

Im August 2021 erreichte der Index erneut einen historischen Höchstwert von 97. Dieser Wert zeigte die extreme Gier der Anleger an. Denn die Aktienkurse sind durch weniger schlimme wirtschaftliche Auswirkungen der Coronapandemie sowie umfassende Stützungsmaßnahmen der Banken und Regierungen sehr stark gestiegen.

Diese historischen Beispiele zeigen, dass man oft ein Zusammenhang zwischen Extremwerten im „Angstbarometer“ und den tatsächlichen Kursbewegungen am Markt beobachten kann. Der Vergleich mit dem S&P 500 zeigt diesen Zusammenhang recht gut: So waren Phasen extremer Euphorie oft von Abverkäufen und Phasen extremer Angst oft von Kursrallyes gefolgt.

Es ist allerdings wichtig, zu beachten, dass der Fear Greed Index (wie jeder Börsenindikator) kein absolut zuverlässiges Instrument zur Vorhersage von Marktbewegungen ist.

Der Fear and Greed Index funktioniert auf Basis von sieben verschiedenen Indikatoren. Diese spiegeln wiederum jeweils die Stimmung der Anleger und relevante Marktbewegungen wider. Jeder Indikator hat dabei ein unterschiedliches Gewicht und wird in die Berechnung des Index einbezogen.

Der S&P 500 ist einer der wichtigsten globalen Aktienindizes und enthält die 500 größten US-Aktiengesellschaften. Für den Fear and Greed Index wird analysiert, ob der S&P 500 aktuell über oder unter seinem mittelfristigen Durchschnitt notiert. Notiert der S&P 500 höher als im Schnitt der letzten 125 Tage, so wird dieser Einflussfaktor mit „Greed“ (Gier) bewertet. Notiert er hingegen darunter, dann lautet der Beitrag „Fear“ (Angst).

Die Volumenveränderung gibt an, ob das Handelsvolumen an der Börse steigt oder sinkt. Konkret fließt in den Fear Greed Index ein, ob es zahlenmäßig mehr Aktien gibt, die ein steigendes Handelsvolumen aufweisen als Aktien, die ein fallendes Handelsvolumen aufweisen. Überwiegen die Aktien mit steigendem Handelsvolumen, so steht dies für „Greed“, andernfalls für „Fear“.

Ein weiterer Faktor im Fear and Greed Index ist, ob aktuell mehr Aktien an einem Höchststand (genauer: 52-Wochen-Hoch) notieren als an einem Tiefststand (genauer: 52-Wochen-Tief). Notieren mehr Aktien am Höchststand, so ist dies ein Zeichen für Gier und umgekehrt.

Die Volatilität misst die Schwankungen der Aktienkurse. Für den Fear and Greed Index vergleicht man den aktuellen Stand des Volatilitätsindex (VIX) mit seinem 50-tägigen Durchschnitt. Liegt die aktuelle Volatilität über dem Durchschnitt, ist dies ein Zeichen für „Fear“ und umgekehrt.

Das Put-Call-Verhältnis misst das Verhältnis zwischen Put- und Call-Optionen, die an der Börse gehandelt werden. Wenn das Verhältnis Puts zu Calls über 1 steigt, also mehr Puts als Calls gehandelt werden, deutet dies auf eine vorsichtige Stimmung am Markt, also auf „Fear“, hin.

Staatsanleihen gelten als konservativer und sicherer als Aktien. Daher ist ihre Rendite zu normalen Zeiten auch geringer als die Rendite von Aktien. Ist die Rendite von Anleihen jedoch kurzfristig höher als die von Aktien (hier: in den letzten 20 Handelstagen), dann deutet dies auf eine überdurchschnittlich hohe Nachfrage nach „sicheren Häfen“ hin. Hieraus lässt sich ableiten: „Fear“.

Der Zinsaufschlag misst die Differenz zwischen den Renditen von schlechten „Schrottanleihen“ und sicheren (in der Regel Staats-)Anleihen. Der Zinsaufschlag drückt aus, wie viel mehr Rendite die Anleger für das höhere Risiko von Junk Bonds verlangen. In Krisenzeiten sind die Erwartungen an den Zinsaufschlag besonders hoch („Fear“). In euphorischen Zeiten geben sich Anleger hingegen auch mit geringeren Zinsaufschlägen für riskantere Anleihen zufrieden („Greed“).

Wie eingangs beschrieben, ist der Fear and Greed Index ein Indikator für die Emotionen am Markt und deren Intensität. Extreme Emotionen können oft gegenläufige, starke Kursbewegungen nach sich ziehen – wie einen fallenden Markt nach einer langen, von „Greed“ (Gier) geprägten Rallye.

Insofern ist der Fear Greed Index auch für Optionshändler interessant. Er kann Indizien liefern, ob die eigenen Handelsaktivitäten tendenziell bullish oder bearish ausgerichtet werden sollten und ob eine mehr oder weniger offensive Ausrichtung angemessen ist.

Extreme oder vom Extrempunkt aus abnehmende Gier könnte ein Zeichen heißgelaufener Märkte sein. Hier kann es für den Stillhalter sinnvoll sein, Put-Positionen abzubauen oder diese weniger offensiv auszurichten – z. B., indem weniger volatile Basiswerte oder weiter entfernt liegende Strike-Preise gewählt werden.

Abnehmende Angst (z. B. Übergang von Extreme Fear zu Fear) könnte als Zeichen einer Stabilisierung oder als Beginn einer neuen Aufwärtsphase gedeutet werden. Hier könnte der Stillhalter Cash Secured Puts verkaufen, um Aktien günstig einzusammeln oder vom beschleunigten Zeitwertverfall der Optionen zu profitieren.

Werden neue Extrempositionen im Index angesteuert oder erreicht, könnte dies außerdem als Hinweis gelten, eine direktionale Strategie zu handeln. Sprich – auf steigende oder fallende Kurse zu setzen. Dies kann beispielsweise mit einem einfachen Long Call bzw. Long Put oder einer komplexeren Optionsstrategie (hier geht’s zur Übersicht) erfolgen.

Das wohl gängigste Maß für „Angst an der Börse“ sind die Schwankungen am Markt (Volatilität). Diese fließt in Form des Volatilitätsindex VIX auch (als eine von sieben Komponenten) in den Fear and Greed Index ein.

Hier findest du einen weiterführenden Wissensartikel, der speziell der Impliziten Volatilität im Optionshandel sowie dem VIX gewidmet ist. Er alleine lässt oftmals bereits eine gute Aussage zur Marktstimmung zu. Zudem kann er in den meisten Trading– und Charttools direkt eingebunden werden. Hier liegt ein kleiner Vorteil gegenüber dem Fear and Greed Index, der oft nicht als „Ticker“ verfügbar ist.

Der Fear and Greed Index ist somit ein wertvolles Instrument, um die vorherrschende Marktstimmung zu erfassen und daraus mögliche Kursbewegungen abzuleiten. Für Optionshändler bietet er dabei entscheidende Hinweise darauf, wann der Markt möglicherweise überkauft oder überverkauft ist. Das wiederum kann bei der Planung von Handelsstrategien von großer Bedeutung sein. Dennoch sollte der Index stets in Kombination mit anderen Analysen und unter Berücksichtigung der individuellen Risikobereitschaft verwendet werden, um ausgewogene Handelsentscheidungen zu treffen.

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: