ezzy » Optionshandel » Calendar Put Spread

Der Calendar Put Spread ist eine Optionsstrategie, die besonders in Seitwärtsmärkten und bei moderater Volatilität beliebt ist. Sie bietet eine ausgewogene Möglichkeit, um von Zeitwertverlust und steigender Volatilität zu profitieren. Das geschieht, indem man zwei Put-Optionen mit identischem Strike, jedoch unterschiedlichen Laufzeiten kombiniert.

Diese Strategie richtet sich an erfahrene Investoren, die eine neutrale bis leicht bearish ausgerichtete Markterwartung haben und dabei ein begrenztes Risiko bei gleichzeitig moderaten Gewinnchancen anstreben.

Diese Optionsstrategie besteht aus zwei Komponenten: dem Verkauf einer Put-Option mit kurzer Laufzeit und dem gleichzeitigen Kauf einer Put-Option mit längerer Laufzeit, wobei beide Optionen denselben Basispreis (Strike) haben.

Die Wahl des Strikes beeinflusst schließlich den Bias der Strategie: Wählt man einen Basispreis am Geld (ATM), dann ist die Strategie neutral ausgerichtet. Je weiter weg der Strike vom aktuellen Kurs des Basispreises gewählt wird, desto bullisher bzw. bearisher wird die Ausrichtung der Strategie.

| Ziel | Einkommen generieren – vorwiegend in Seitwärtsmärkten | |||

| Komplexität/Erfahrung | mittel | |||

| Anzahl und Typ der Optionen | 2 Optionen: | |||

| maximaler Gewinn | Tritt ein, wenn der Basiswert zum Verfall des kurzlaufenden Puts am Strike notiert | |||

| maximaler Verlust | Kosten für bezahlte Nettoprämie | |||

| Marktrichtung | neutral | |||

| gewünschte Richtung der impliziten Volatilität | steigend | |||

Der Investor setzt darauf, dass der Kurs des Basiswerts kurzfristig seitwärts tendiert, sodass die verkaufte kurzfristige Option wertlos verfällt. Gleichzeitig setzt er auf Erhöhung der Volatilität, von der die gesamte Position profitieren würde. Diese Strategie nutzt auch den unterschiedlichen Zeitwertverlust der Optionen und zielt darauf ab, von der Differenz der Optionsprämien zu profitieren.

In der Regel wird dieser Trade nicht zum Ende der Laufzeit des Long Puts gehalten, sondern nach Erreichen eines bestimmten Kursziels oder beim Verfall des kurzlaufenden Short Puts geschlossen. Alternativ kann nach dem wertlosen Verfall des kurzlaufenden Puts ein neuer Put mit selbem Strike verkauft werden (mit kürzerer Laufzeit als der bestehende Long Put) und damit erneut ein Calendar Spread initiiert werden.

| Bewertung | Beschreibung | |

| maximaler Gewinn | Wert des Long Puts abzgl. anfängliche Kosten für den gesamten Calendar Spread | Wird dann realisiert, wenn der Basiswert am Verfallsdatum der kurzfristigen Option am Ausübungspreis notiert |

| maximaler Verlust | Kosten für Long Put abzgl. Prämieneinnahme für Short Put | Begrenzt auf die gezahlte Nettoprämie |

| Break-Even | komplex, Schätzung notwendig | Da zwei Optionen mit unterschiedlichen Laufzeiten gehandelt werden, gibt es auch zwei Break-Evens, die jedoch von der impliziten Volatilität abhängig sind. |

… im Basiswert ein Seitwärtstrend und kein großer Ausbruch nach oben oder unten erwartet wird.

… man vom Zeitwertverfall profitieren möchte.

… aktuell eine eher niedrige Implizite Volatilität herrscht und man erwartet, dass sich diese eher nach oben bewegt („reversion to the mean“). Da der länger laufende Long Put stärker auf einen Volatilitätsanstieg reagiert, als der kurzlaufende Short Put, profitiert die Strategie insgesamt von einem Anstieg der Impliziten Volatilität.

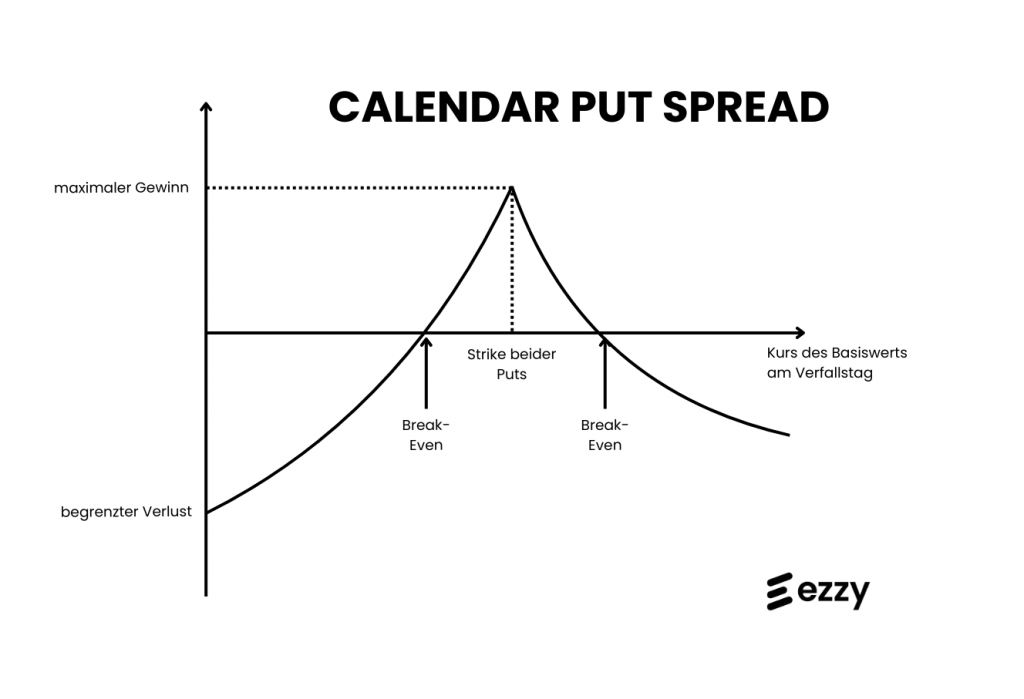

Die folgende Abb. 1) stellt das Auszahlungsdiagramm („Pay-off-Diagramm„) eines Calendar Put Spread dar. Anhand dessen sollen die verschiedenen Verlaufsmöglichkeiten des Trades erklärt werden.

Wichtig: Wir betrachten dabei stets den Verfallszeitpunkt des kurzlaufenden Short Put!

Angenommen, wir setzen einen Calendar Put Spread wie folgt auf:

Aktie notiert bei $100

Aktie fällt auf $95

Aktie fällt auf $80

Aktie steigt auf $110

Diese Szenarien zeigen somit, dass der Calendar Put Spread am profitabelsten ist, wenn der Aktienkurs nahe am Ausübungspreis bleibt oder leicht fällt. Der maximale Verlust ist dabei auf die anfängliche Nettoprämie von begrenzt. Währenddessen hängt der potenzielle Gewinn von der Kursentwicklung und Volatilitätsveränderungen ab.

Der Calendar Put Spread ist eine Optionsstrategie, die aus dem Kauf von Puts mit gleichem Basispreis, jedoch unterschiedlichen Laufzeiten besteht. Da die kurzlaufende Short Put Position stärker an Zeitwert verliert als die langlaufende, profitiert die Strategie insgesamt vom Zeitwertverfall. Gleichzeitig profitiert die langlaufende Option aufgrund des höheren Vegas stärker von einem Anstieg der Impliziten Volatilität als die kurzlaufende. Infolgedessen profitiert die Strategie insgesamt von steigenden Volatilitäten.

Es macht also Sinn, einen Calendar Put Spread in Zeiten niedriger IV Ranks zu eröffnen. Der Vorteil gegenüber einem Calendar Call Spread, der sehr ähnlich ist, liegt dabei in der meist geringeren Kostenbelastung.

Benötigst du weitere Unterstützung? Sieh dir gerne unseren YouTube-Kanal an!

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: