ezzy » Optionshandel » Die Implizite Volatilität (IV) einer Option und ihre Auswirkungen

Die Implizite Volatilität ist ein entscheidender Faktor im Optionshandel und gibt Aufschluss darüber, wie stark der Markt zukünftige Kursschwankungen eines Wertpapiers erwartet. Sie beeinflusst maßgeblich die Preisbildung von Optionen und kann Händlern wertvolle Hinweise auf die Marktstimmung liefern. Doch wie genau wird die Implizite Volatilität berechnet und warum ist sie für Trader so wichtig?

Volatilität beschreibt entsprechend ihrer Bedeutung die Schwankungsbreite eines Finanzinstruments wie einer Aktie, eines Index oder eines Währungspaares. Sie gibt somit an, wie stark der Kurs eines Vermögenswerts innerhalb eines bestimmten Zeitraums schwankt. Eine hohe Volatilität hat die Bedeutung, dass der Kurs eines Wertpapiers in kurzer Zeit stark steigen oder fallen kann. Eine niedrige Volatilität hingegen deutet darauf hin, dass sich der Kurs relativ stabil und in einem engen Preiskorridor bewegt.

Für private Investoren hat die Volatilität eine zentrale Bedeutung. Denn sie ist ein entscheidender Faktor, der das Risiko einer Anlage widerspiegelt. Ein Wertpapier mit hoher Volatilität bspw. ist risikoreicher, da es zu größeren Schwankungen und somit zu potenziellen Verlusten führen kann. Gleichzeitig bieten hohe Schwankungen auch Chancen für hohe Gewinne, wenn der Investor die Bewegungen des Marktes richtig einschätzt.

Volatilität kann durch verschiedene Faktoren beeinflusst werden, z. B. makroökonomische Daten, Unternehmensnachrichten, politische Ereignisse oder Marktpsychologie. Auch externe Faktoren wie geopolitische Spannungen oder Naturkatastrophen können die Volatilität erhöhen. Ein extremes Beispiel für hohe Volatilität sind Börsencrashs, bei denen sich die Marktpreise innerhalb kürzester Zeit drastisch ändern.

Investoren nutzen die Volatilität häufig als Indikator, um ihr Risiko- und Ertragsprofil zu bewerten und ihre Anlagestrategie anzupassen. Das wiederum unterstreicht die Bedeutung der Volatilität. Beispielsweise könnten risikoscheue Anleger volatile Märkte eher meiden. Währenddessen setzen risikofreudige Investoren gezielt auf volatile Märkte, um von den starken Kursbewegungen zu profitieren.

Insgesamt ist das Verständnis der Volatilität und ihrer Bedeutung für die Bewertung von Anlagen, Risikomanagement und die Auswahl der richtigen Investitionsstrategie essenziell.

An der Börse gilt die Volatilität (Schwankungsbreite) – wie eben erläutert – als wichtigster Indikator für Risiken, was ihre enorme Bedeutung zeigt. Dabei gibt es einerseits die historische Volatilität sowie andererseits die Implizite Volatilität.

Die gewöhnliche historische Volatilität (HV) ist ein vergangenheitsgerichteter Wert. Das heißt, sie wird auf Basis historischer Kursdaten ermittelt und beschreibt die Schwankungsbreite (in % als durchschnittliche Schwankung um den historischen Mittelwert) von bspw. einer Aktie oder einem Index. Sie ermöglicht dem Anleger somit eine Einschätzung, ob ein Wertpapier bisher eher stark oder wenig stark geschwankt ist.

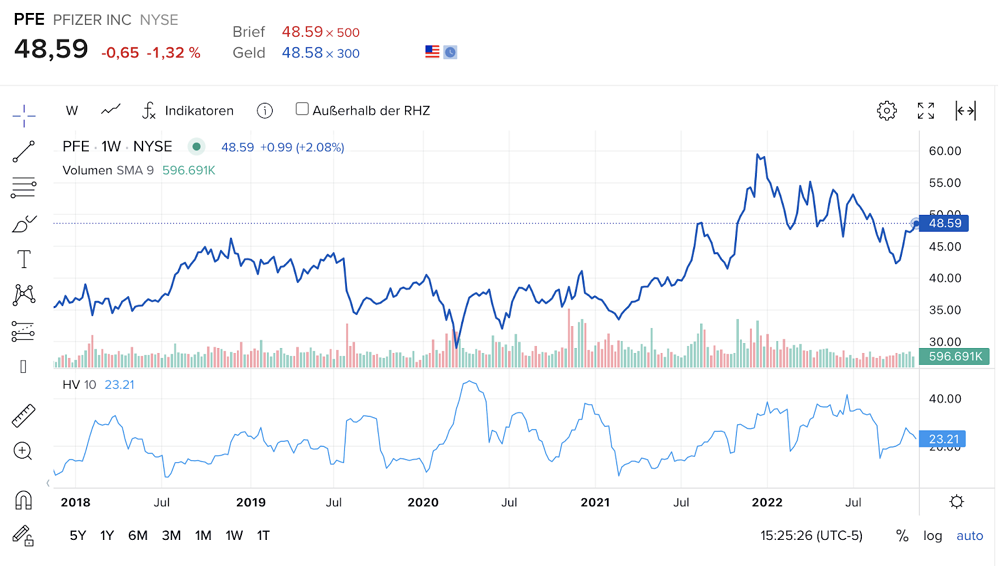

Die Abb. 1) zeigt die historische Volatilität am Beispiel der Pfizer-Aktie. Oben ist der Kurs abgebildet, unten die HV im selben Zeitraum. Es ist leicht zu erkennen, dass die HV in Zeiten starker Kursschwankungen höher und in ruhigen Zeiten niedriger gewesen ist.

Die Implizite Volatilität (IV) ist hingegen zukunftsgerichtet und die wohl relevanteste Risikokennzahl im Optionshandel. Das heißt, sie drückt die zukünftig erwartete Schwankungsbreite des Basiswerts aus – genauer gesagt: die vom Markt während der verbleibenden Optionslaufzeit noch erwartete Schwankungsbreite. Sie bezieht sich daher auch in der Regel auf eine konkrete Option und wird ebenfalls in % ausgedrückt. Die Implizite Volatilität nimmt dementsprechend zukünftige Ereignisse, die noch innerhalb der Optionslaufzeit liegen, vorweg. Damit bewertet sie deren Auswirkung auf die Schwankungen des Basiswerts.

Ein typisches Beispiel dafür ist die Veröffentlichung von Quartalszahlen. Denn dieses Ereignis sorgt regelmäßig für Schwankungen bei Aktienkursen: Liegt der Veröffentlichungstermin noch innerhalb der Optionslaufzeit, dann wird der Markt in der Regel steigende Schwankungen erwarten – bis die Zahlen publiziert sind. Nach der Veröffentlichung sind die Zahlen im Kurs des Basiswerts eingepreist. Das wiederum führt oftmals zu einer fallenden Impliziten Volatilität. Denn die Veröffentlichung der Zahlen und die damit verbundenen Schwankungen liegen nun in der Vergangenheit.

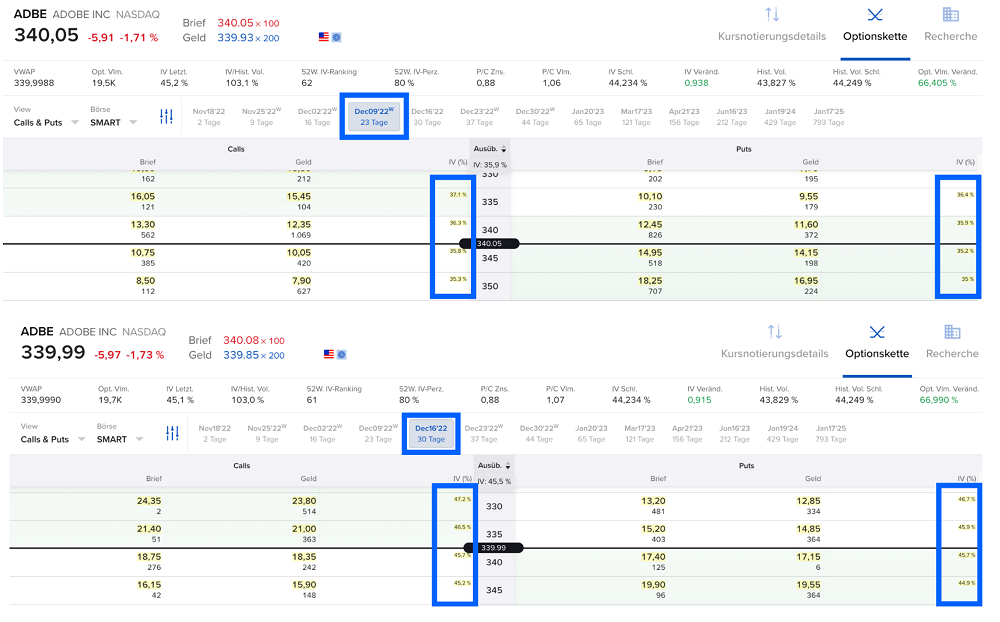

Die Optionskette (hier am Beispiel der Adobe Aktie; siehe Abb. 2) zeigt die vom Markt aktuell erwartete und eingepreiste Implizite Volatilität von Optionen mit verschiedener Fälligkeit. Im vorliegenden Beispiel hat Adobe am 15. Dezember 2022 Quartalszahlen gemeldet. Deren Veröffentlichung kann naturgemäß zu größeren Schwankungen im Aktienkurs führen, was vom Markt so auch erwartet wird.

Abzulesen ist dies an der Impliziten Volatilität. Denn die Option, die vor Veröffentlichung verfällt (in der Optionskette: Verfall am 9. Dezember 2022), hat eine wesentlich geringere IV als die Option, in deren Laufzeit die Veröffentlichung der Quartalszahlen fällt (in der Optionskette: Verfall am 16. Dezember 2022).

Man nennt die plötzliche Abnahme der Impliziten Volatilität aufgrund vorher erwarteter und nun eingepreister Informationen auch Volatility Crush. Genau wie die historische Volatilität, ist die Implizite Volatilität zudem nicht direktional. Das heißt, sie gibt dementsprechend keine Hinweise darauf, in welche Richtung die erwarteten Schwankungen gehen könnten. Sie drückt lediglich die erwartete Breite der Schwankungen aus – egal, ob nach oben oder nach unten. Die Implizite Volatilität hat bspw. neben der Restlaufzeit und der Moneyness einer Option einen sehr großen Einfluss auf den aktuellen Optionspreis und ist daher eine sehr wichtige Kennzahl beim Optionshandel.

Grundsätzlich lässt sich festhalten, dass eine hohe Implizite Volatilität ceteris paribus, das heißt bei sonst gleichbleibenden Bedingungen, zu tendenziell höheren Optionspreisen führt. Insofern kann eine abnehmende Volatilität zu fallenden Optionspreisen führen. Im Rahmen eines Volatility Crush kann so gelegentlich der verblüffende Effekt entstehen, dass eine Put-Option günstiger wird, obwohl der Basiswert nach den Quartalszahlen leicht gefallen ist. Das ist dann der Fall, wenn die plötzliche Abnahme der Impliziten Volatilität einen stärkeren Effekt auf den Optionspreis hat als die Kursbewegung im Basiswert.

Zur Beurteilung der Impliziten Volatilität ist der IV-Rank eine sehr wichtige Kennzahl. Denn er gibt an, wie hoch die aktuelle Implizite Volatilität im Vergleich zur Impliziten Volatilität der letzten (in der Regel) 52 Wochen ist. Er gibt somit ein relatives Maß für die Implizite Volatilität an. Dementsprechend drückt er aus, ob die IV zum aktuellen Zeitpunkt relativ hoch oder relativ niedrig ist. Der niedrigste IV-Rank ist 0, der höchste ist 100.

Ebenso interessant ist das IV-Perzentil, das ebenfalls eine relative Einordnung der aktuellen IV im Vergleich zu den letzten (in der Regel) 52 Wochen bietet. Im Unterschied zum IV-Rank stellt das IV-Perzentil jedoch keine Momentaufnahme der Rangfolge dar, sondern drückt aus, wie häufig (wie viel % der Zeit) die IV unterhalb des aktuellen Niveaus lag. Somit kann über das IV-Perzentil beurteilt werden, ob der gegenwärtige IV-Rank im Betrachtungszeitraum häufig oder eher selten vorgekommen ist.

Für Optionshändler kann es Sinn machen, vor dem Kauf oder Verkauf einer Option zu prüfen, wie hoch die aktuelle IV ist (IV-Rank) und wie selten dieses Ereignis ist (IV-Perzentil). Geht man von einer Rückkehr zu einer durchschnittlichen Volatilität aus („reverse to the mean„), kann eine „selten hohe“ Implizite Volatilität einen günstigen Verkaufszeitpunkt für Optionen darstellen. Denn diese schlägt sich oft in höheren Optionspreisen nieder. Umgekehrt kann die beschriebene Konstellation einen ungünstigen Kaufzeitpunkt darstellen.

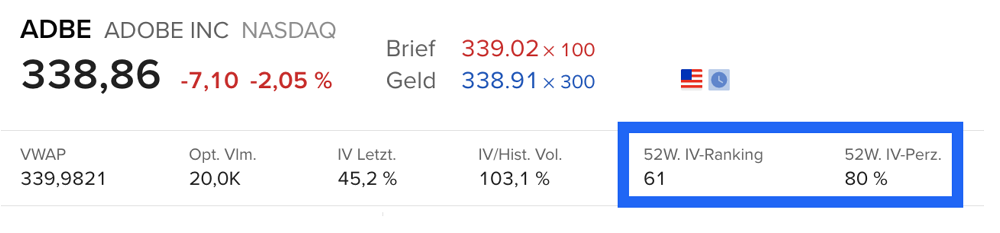

In der folgenden Abb. 3) ist erneut die Adobe-Aktie dargestellt:

Der 52W-IV-Rank bedeutet, dass die aktuell vom Markt festgestellte IV (45,2%) im historischen 52-Wochen-Vergleich auf Platz 61 (von 100) liegt – also im oberen Mittelfeld. Der Markt erwartet künftig eine dementsprechend eher hohe Schwankungsbreite.

Das 52W-IV-Perzentil bedeutet, dass diese IV in den letzten 52 Wochen zu 80% der Zeit niedriger war. Die Datenlage deutet somit auf einen tendenziell günstigen Verkaufszeitpunkt hin – eine Information, die sich bspw. ein Händler der Wheel-Strategie zu Nutze machen kann.

Die Implizite Volatilität kann nicht nur für einzelne Basiswerte, sondern auch für ganze Märkte bestimmt werden. Man spricht in diesem Zusammenhang dann von Volatilitätsindizes. Der wohl bekannteste und relevanteste Volatilitätsindex ist der VIX. Er wird von der Chicago Board Options Exchange (CBOE), einer der bedeutendsten Optionsbörsen der Welt, bestimmt. Dabei drückt er die Implizite Volatilität des S&P 500 bezogen auf die kommenden 30 Tage aus.

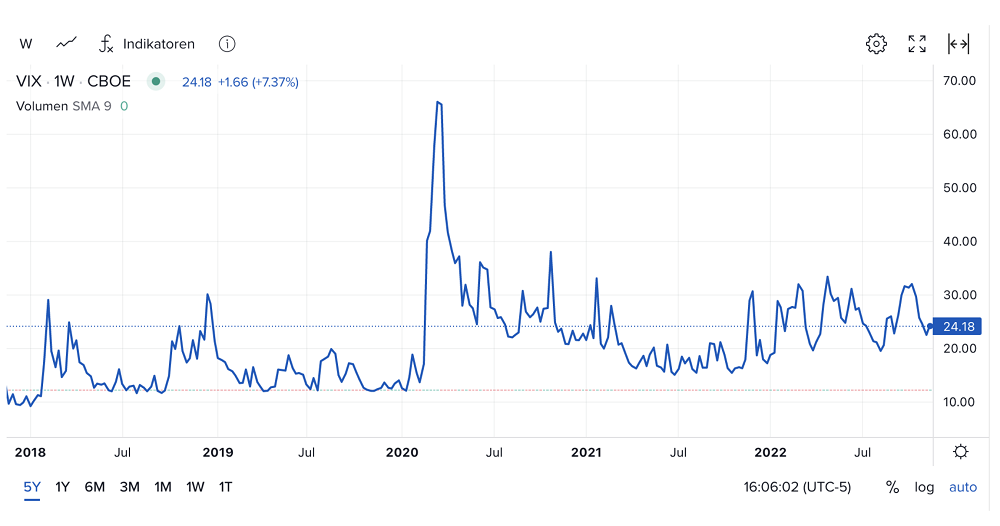

Durch die hohe Relevanz des S&P 500 für den globalen Aktienmarkt gilt der VIX als „Börsenbarometer“ und guter Indikator für die allgemein erwarteten Schwankungen am Markt. Ein hoher VIX steht dementsprechend für aufgeregte Märkte – ein niedriger VIX für ruhige Märkte. Dabei ist es sogar möglich, Optionen auf den VIX selbst zu handeln. So können Anleger gezielt auf eine steigende oder fallende Volatilität setzen. Die Abb. 4) zeigt exemplarisch den Chart des VIX.

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: