ezzy » Geld anlegen » Traden oder Investieren? – zwei Wege, ein Ziel

Dass Aktien über langfristige Zeiträume alle Konkurrenzanlagen schlagen, ist statistisch belegt. Der Preis für die Renditen ist natürlich das wiederkehrende Auf und Ab an den Börsen, das auch im Rahmen der Coronapandemie zu beobachten war. Trader und Investoren versuchen mit unterschiedlichen Ansätzen und Werkzeugen, ihre Rendite zu maximieren. Doch was ist nun besser – Traden oder Investieren? Wo liegen eigentlich die Unterschiede und welche Vor- und Nachteile bieten die beiden Methoden?

Ein entscheidender Faktor bei der Wahl zwischen Traden und Investieren ist der Anlagehorizont, der maßgeblich darüber bestimmt, welche Strategie besser passt. Während Trader oft innerhalb kurzer Zeiträume agieren, setzen Investoren auf eine langfristige Perspektive – doch wo genau liegt der Unterschied?

Schauen wir uns zunächst die wichtigsten Vertreter im Trader-Lager an: Sogenannte „Scalper“ handeln extrem kurzfristige Zeiträume – von einigen Sekunden bis Minuten. Das heißt, sie versuchen auf diese Weise, von den Bewegungen im Minuten- oder Tick-Chart zu profitieren. Daytrader haben hingegen einen Horizont von einer halben Stunde bis maximal einen Tag.

Im Gegensatz dazu sind Swing Trader an größeren Bewegungen (Swings) interessiert, die einige Tage bis wenige Wochen andauern können. Mittelfristig orientierte Marktakteure, sogenannte Positions-Trader, hingegen bleiben in der Regel mehrere Wochen oder sogar Monate im Markt. Währenddessen kann der Anlagehorizont der Trendfolger mehrere Monate bis mehrere Jahre betragen.

Der Anlagehorizont eines Investors ist in der Regel bei mehreren Jahren angesiedelt und kann auch mehrere Jahrzehnte betragen. Der derzeit wohl berühmteste Vertreter dieses Ansatzes, Warren Buffett, beschreibt seinen Anlagehorizont wie folgt:

Ist ein Investor von seinem Investment überzeugt, dann ist er auch bereit, dieses über mehrere Jahre, sogar Jahrzehnte, zu halten – selbst dann, wenn es gegen ihn läuft.

| Merkmal | Trading | Investieren |

|---|---|---|

| Anlagehorizont | kurz- bis mittelfristig | langfristig |

| Analyseansatz | Technische Analyse | Fundamentalanalyse |

| Entscheidungskriterium | Chance/Risiko-Verhältnis | Marktwert vs. fairer Wert |

| Renditechancen | hoch | je nach Marktphase |

| Volatilität im Depot | mittel | hoch |

| Zeitaufwand | hoch | gering |

| Ausrichtung | long + short | long |

Tab. 1) Unterschied zwischen Traden und Investieren, in Anlehnung an: www.traders-mag.com

Die Tab. 1) zeigt die wichtigsten Unterscheidungsmerkmale zwischen Traden und Investieren.

Der unterschiedliche Anlagehorizont beider Ansätze spiegelt sich auch in der Wahl des Analysewerkzeugs wider. Denn beim Vergleich „Trade vs. Investieren“ treten zwei Disziplinen gegeneinander an, die unterschiedlicher nicht sein könnten: die technische Analyse und die fundamentale Analyse.

Langfristig orientierte Investoren ziehen fundamentale Faktoren heran, wenn es darum geht, attraktive Investmentchancen aufzuspüren. Dabei wird über verschiedene Modelle der „faire“ Wert (Fair Value) eines Investments berechnet und im nächsten Schritt mit dem am Kapitalmarkt gehandelten Kurs verglichen. Die Differenz zwischen Markt- und Modellwert zeigt an, ob das analysierte Wertpapier eine Unter- oder Überbewertung aufweist.

Die Fundamentalanalyse geht also davon aus, dass die vorhandene Fehlbewertung eines Wertpapiers früher oder später abgebaut wird. Das bedeutet, dass das Wertpapier somit wieder zum fairen Wert zurückkehrt. Problematisch ist hierbei, dass der Zeitraum, in dem das Wertpapier bzw. der Markt wieder zu dem als fair betrachteten Niveau zurückkehrt, sehr lang sein kann und zwischenzeitlich hohe (Buch-)Verluste entstehen können.

Darüber hinaus ist die Analyse Dutzender oder gar Hunderter Aktien und anderer Wertpapiere für Privatanleger aufgrund des Zeitaufwands und der dafür notwendigen Fachkompetenz nur schwer umzusetzen.

Trader bedienen sich im Gegensatz zu Investoren ausschließlich der technischen Analyse, um Kauf- oder Verkaufssignale zu erhalten. Sie beschäftigt sich ausschließlich mit der Interpretation der Marktbewegung (Kurs und Volumen) mithilfe von Charts. Ziel ist dabei das Auffinden von bestimmten Kursniveaus, die eine bestimmte Bewegung erwarten lassen.

Das Handeln der prognostizierten Bewegung unter Zuhilfenahme eines sinnvollen Risiko- und Money-Managements ist die Aufgabe eines jeden Traders. Genau hier besteht ein wesentlicher Unterschied zwischen Investoren und Tradern. Letztere haben klar definierte Stopps, die dazu dienen, Verluste zu begrenzen, wenn ein Trade nicht aufgehen sollte. Je nach Strategie nutzt der Trader auch Gewinnziele (Profit Targets), die ihm die (teilweise) Sicherung aufgelaufener Gewinne erlauben.

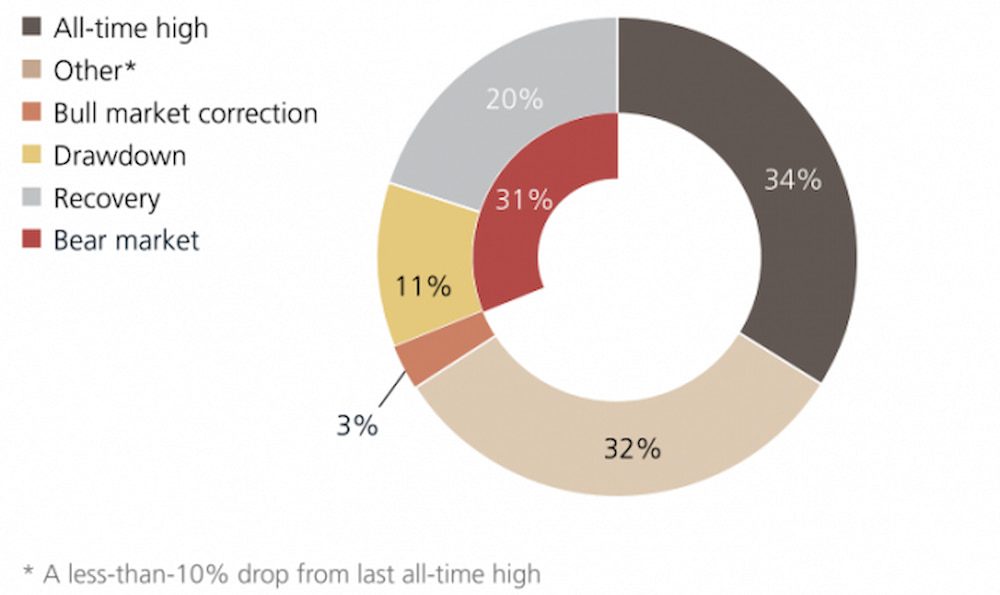

Investoren gehen hingegen nach dem Prinzip „Buy and Hold“ vor und bleiben – wie der Name schon sagt – investiert, auch wenn es an der Börse kräftig stürmt. Einer Studie der Investmentbank UBS zufolge verbrachte der US-Aktienmarkt immerhin 31% der Zeit im Bärenmarkt (siehe Abb. 1).

Die US-Aktienmärkte haben seit 1945 etwa ein Drittel der Zeit in einem Bärenmarkt verbracht. Diese Periode wird als Rückgang von mindestens 20% vom Allzeithoch bis zur Ausbildung eines neuen Hochs definiert. Zwei Drittel der Zeit bewegte sich der Markt in einem klaren Bullenmarkt (weniger als 10% vom Allzeithoch).

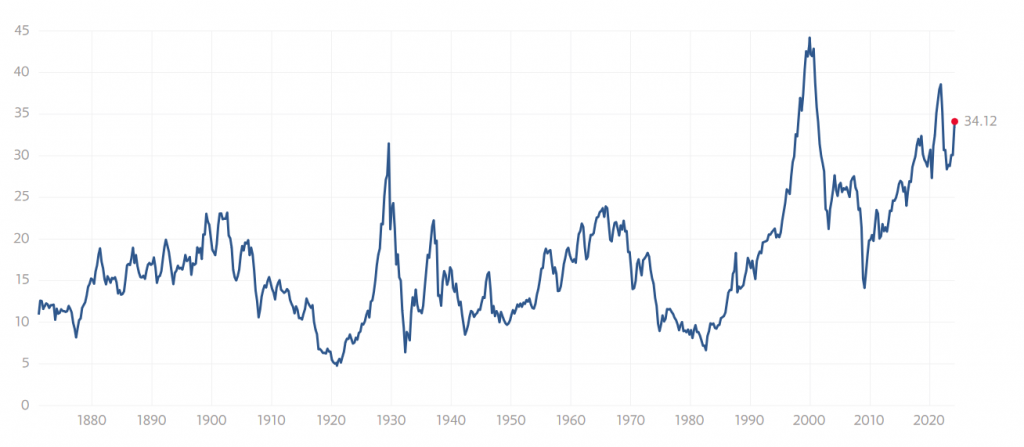

Die eben genannten Zitate folgen einer Grundphilosophie, deren Gültigkeit sich durch Daten klar nachweisen lässt. So hängen die zukünftigen Erträge stark davon ab, zu welchem Kurs man eingestiegen ist. Das heißt, wenn der Aktienmarkt sehr hoch bewertet ist – dies war z. B. in den Jahren 1929, 1966 und 2000 der Fall –, dann müssen Investoren in den Folgejahren mit sehr niedrigen bzw. negativen Renditen rechnen.

Die Ausdauer wird also nicht belohnt – im Gegenteil, in solchen Phasen können Buy-and-Hold-Anleger ihrem Depot beim Schmelzen zusehen. Das ist somit nicht nur finanziell, sondern auch psychologisch eine hohe Bürde. In Phasen der Unterbewertung bieten sich dagegen sehr attraktive Renditechancen. Hierfür muss man allerdings bereit sein, dann einzusteigen, wenn die Nachrichtenlage noch tiefschwarz und die Mehrheit der Investoren pessimistisch ist.

Das von Professor Shiller eingeführte Kurs-Gewinn-Verhältnis (KGV), das über zehn Jahre geglättet und um die Inflation bereinigt wird, zeigt die vier großen Bewertungsblasen am Aktienmarkt seit 1880 (siehe Abb. 2). Das Shiller-KGV kann als Barometer für Kaufentscheidungen eingesetzt werden. So befand sich der US-Aktienmarkt in den Jahren 1929, 1966 und 2000 jeweils in einer klaren Überbewertung. Was folgte, waren sehr magere Aktienjahre mit Crashes und hoher Volatilität.

Im Gegensatz zu langfristig orientierten Marktteilnehmern, die passiv agieren, bietet eine derart hohe Volatilität zahlreiche Chancen für aktive Trader, die nicht nur Long-, sondern auch Short-Positionen eingehen. So können z. B. Abwärtsbewegungen gewinnbringend genutzt werden. Auch anschließende Erholungen lassen sich kurzfristig für Trades nutzen.

Ein Beispiel dazu: Selbst im schlimmsten Crash von 1929 gab es Gegenrallyes von rund 50% – für Trader ein gefundenes Fressen. Trader, die langfristig an den Märkten überleben wollen, müssen hierfür allerdings eine hohe Flexibilität mitbringen. Denn, sobald sich die Fakten ändern, muss auch die eigene Strategie angepasst werden. Für diese Flexibilität, gepaart mit eiserner Disziplin, benötigen Trader allerdings eine jahrelange Erfahrung und den Willen zur kontinuierlichen Verbesserung des eigenen Handelsansatzes.

Der gegensätzliche Charakter beider Ansätze im Kontext der Frage „Traden oder Investieren?“ sowie die allseits zu beobachtende Trennung beider Disziplinen erweckt den Eindruck, dass eine Zusammenführung von Tradern und Investoren weder möglich noch zielführend ist. Dabei haben doch beide Lager ein gemeinsames Ziel vor Augen, nämlich eine möglichst hohe Rendite auf das eingesetzte Kapital zu erreichen.

Weshalb sollte sich ein langfristiger Anleger denn überhaupt mit dem Thema Trading beschäftigen? Ganz einfach: Die technische Analyse berücksichtigt den Faktor Psychologie und gleicht damit die Schwachstelle der fundamentalen Analyse aus. Das heißt, das Risiko- und Money-Management lässt sich in den Buy-and-Hold-Ansatz integrieren, um die Volatilität des angelegten Kapitals zu reduzieren und große Drawdowns zu vermeiden.

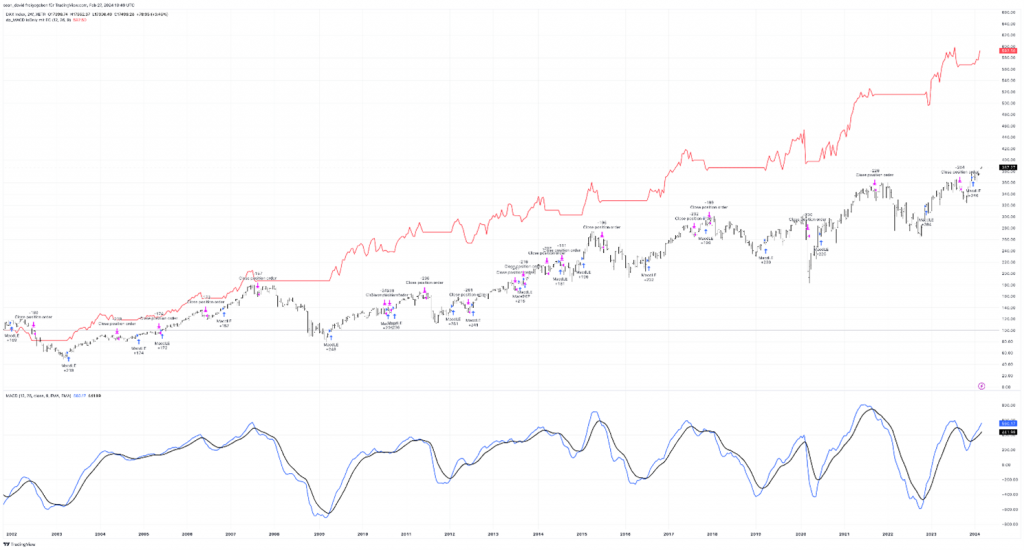

Bereits einfache Strategien, wie z. B. der Einsatz von technischen Indikatoren, können langfristig einen positiven Performance-Beitrag leisten. Das gilt gerade dann, wenn es darum geht, Baisse-Phasen am Aktienmarkt zu identifizieren.

Die Abb. 3) zeigt exemplarisch ein Trendfolgesystem, das Ein- und Ausstiege ausschließlich auf Basis des MACD generiert. Der Vergleich des Handelssystems (rot) mit dem DAX selbst (schwarz) zeigt, dass die Reduzierung der Verluste in Crashphasen sehr gut funktioniert hat und dadurch eine Outperformance erreicht wurde. Das ist somit ein perfektes Beispiel dafür, wie man eine Buy-and-Hold-Strategie mit Timing-Tools aus dem Trader-Lager verbessern kann.

Neben der Ergänzung des Buy-and-Hold-Ansatzes mit einer Trading-Komponente bietet sich auch eine parallele Durchführung beider Stile an. Dementsprechend könnte ein Investor neben seinem Langfristdepot ein weiteres Depot führen, das ausschließlich für das Trading bestimmt ist.

Wer sich vom Investor zum Trader wandeln möchte, sollte jedoch beachten, dass neben dem Erlernen verschiedenster Ansätze im Bereich der technischen Analyse vor allem eine ausführliche Beschäftigung mit dem Risiko- und Money-Management, der Statistik sowie der Finanzpsychologie notwendig ist. Programmierkenntnisse und etwas Know-how im Bereich Statistik sind ebenfalls von großem Vorteil. Schließlich lassen sich damit Backtests und Optimierungen systematischer Strategien durchführen.

Auf persönlicher Ebene sind Disziplin, mentale Stärke und Ausdauer ausschlaggebend, um an den Märkten nachhaltige Erfolge zu erzielen. Überwindet man jedoch all diese Hürden, winkt eine Belohnung in Form einer höheren Rendite als bei einer passiven Buy-and-Hold-Anlage.

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: