ezzy » 4quadrat: Finanzielle Reise des „(ehemals) schlechtesten Investors der Welt“

4quadrat: Finanzielle Reise des „(ehemals) schlechtesten Investors der Welt“

In diesem Interview zum Thema Optionshandel sprechen wir mit Björn von 4quadrat.ch, einem IT-Architekten, der mittlerweile in der Schweiz lebt und seit über 20 Jahren in der Finanzwelt aktiv ist. Inspiriert von Bodo Schäfers „Der Weg zur finanziellen Freiheit“, entdeckte er früh seine Leidenschaft für Börse und Trading. Trotz schwerer finanzieller Rückschläge, die ihm den selbsternannten Titel des „schlechtesten Investors der Welt“ einbrachten, gab Björn seine finanzielle Reise nie auf. Heute ist er finanziell unabhängig und teilt seine Erfahrungen auf seinem Blog, um anderen Anlegern zu helfen. Björn steht für Hartnäckigkeit und den Glauben daran, dass man aus Fehlern lernen und Erfolg erzielen kann.

Inhaltsverzeichnis

Die wichtigsten Learnings aus über 20 Jahren Trading

ezzy: Deine Trading-Laufbahn erstreckt sich mittlerweile über mehr als 20 Jahre. Kannst du unseren Lesern einen Einblick in drei der für dich prägendsten Learnings während deiner finanziellen Reise geben?

Björn: Wie du sagst, meine ersten Erfahrungen an der Börse habe ich schon vor langer Zeit gemacht. Seitdem habe ich alles Mögliche ausprobiert. Angefangen von damals noch aktiv gemanagten Fonds, über Penny-Stocks, wildes Zocken mit Optionsscheinen und Zertifikaten, Daytrading von Aktien, selbst programmierte Handelssysteme und und und … Das ging so weit, dass ich mit vier weiteren Kollegen sogar mal eine Firma gegründet hatte mit der Spezialisierung auf Arbitragehandel in Währungen. Das Ergebnis war eigentlich immer das gleiche: Vieles funktionierte hervorragend – für eine gewisse Zeit. Bei einem größeren Drawdown bin ich dann aber unsicher geworden, habe alles in Frage gestellt und bin letztlich zum nächsten Thema oder zur nächsten Strategie gesprungen.

Inzwischen – hat ja lange genug gedauert, aber immerhin 😉 – weiß ich, was fehlte und das sind damit auch drei meiner größten Learnings.

Drei relevante Learnings aus Björns finanzieller Reise

- Eine klare Antwort auf die Frage "Was ist deine Edge?". Also was ist mein Vorteil im Markt? Weshalb soll ausgerechnet ich gewinnen, wo doch so viele private Trader verlieren?

- Die Erkenntnis daraus, "ich weiß, dass ich nichts weiß". Ich habe unzählige Stunden damit verbracht, Charts zu analysieren, Wirtschaftsnachrichten zu studieren, den einen tollen Superindikator zu entwickeln oder anzuwenden etc. Keines dieser Dinge bringt einen nutzbaren Vorteil und ich bin definitiv nicht cleverer oder schneller als andere Händler. Trotzdem gibt es, gerade für uns private Händler, eindeutige, rational erklärbare, in manchen Fällen sogar mathematisch beweisbare Edges, die wir nutzen können.

- Um an den Märkten dauerhaft bestehen zu können, benötigt es eine Portion Demut. Wer sich zu sicher ist und gierig wird, wird früher oder später gnadenlos bestraft. Deshalb sind kleine Positionsgrößen essentiell.

ezzy: Wie genau bist du letztendlich beim Optionshandel gelandet? Welche Vorteile siehst du hier im Vergleich zu anderen Anlageinstrumenten?

Björn: Dass ich unendlich viel ausprobiert habe, habe ich ja schon beschrieben. Auf den Optionshandel bin ich eher zufällig 2013 das erste Mal aufmerksam geworden. Damals war das eine völlig fremde Welt für mich und es schien mir zu kompliziert. Ungefähr 2016 bekam das Thema aber in der deutschsprachigen Trading-Szene mehr Sichtbarkeit und so bin ich wieder neugierig geworden.

Am faszinierendsten war für mich damals der Gedanke, dass man als Optionshändler die Gegenposition einnehmen kann. Was sonst nur Banken/Emittenten vorbehalten war, war plötzlich auch für private Händler möglich, und zwar durch den Verkauf von Optionen. Dass man dabei vom Zeitwertverfall profitiert, schien für mich extrem attraktiv, weil es zumindest einen kleinen Hinweis auf die vorhin genannte Frage nach der „Edge“ darstellen konnte. Schließlich waren Vergleiche mit Casinos oder Banken schnell gezogen. „Die Bank gewinnt immer!“ ist ein Spruch, der jedem bekannt ist. Also macht es doch Sinn, die Rolle der Bank einzunehmen, oder?! Ganz so einfach ist es dann doch nicht, aber es war ein Startpunkt.

Optionsverkauf: verringerte Komplexität

Beim Verkauf von Optionen sehe ich zudem weitere wesentliche Vorteile. Beim herkömmlichen Trading muss man sich um einen guten Einstieg bemühen und die Position eng begleiten/managen. Dann muss man auch noch den richtigen Zeitpunkt für den Ausstieg finden. Es gibt dabei eine Menge, was man falsch machen kann.

Beim Verkauf von Optionen ist die Komplexität hingegen deutlich reduziert, weil wir uns „nur“ um das richtige Managen der Position kümmern müssen. Auf den perfekten Einstieg können wir verzichten, weil es uns schon reicht, wenn wir nicht komplett danebenliegen. Und der Ausstieg ist spätestens durch das Ende der Laufzeit gegeben. Damit ist die Menge an Fehlern, die wir schlimmstenfalls machen können, stark reduziert. Das hilft und macht das Trading viel einfacher. Diese Punkte erlauben den Handel mit und die Profitabilität von Optionen sogar für Menschen, die nicht die idealen Voraussetzungen/Trader-Eigenschaften mitbringen (ich selbst zähle mich dazu, weil ich z. B. immer Mühe damit hatte, Verluste zu realisieren).

Tipps für Anfänger auf der finanziellen Reise

ezzy: Welche Faktoren sollten Anleger deiner Ansicht nach berücksichtigen, wenn sie Optionen auf ihrer finanziellen Reise und als Teil ihres Anlageportfolios in Betracht ziehen?

Björn: Der Verkauf von Optionen wirkt auf viele Menschen sehr einfach. Zudem lässt die hohe Trefferquote von durchaus >80 % schnell unvorsichtig werden. Ich habe schon x-fach beobachten müssen, dass sich Händler in Sicherheit wiegen, wenn sie mit sehr niedrigen Deltas arbeiten. Früher oder später kann sich das aber rächen. Darum sind auch beim Handel mit Optionen ein striktes Risikomanagement und Begrenzung der Positionsgrößen unerlässlich.

Oft höre ich auch, dass sich Händler vor allem auf die Margin-Auslastung verlassen. Auch das halte ich für fatal. Mit 50 % Margin-Auslastung kann ein Depot unter Umständen schon akut gefährdet sein, einen Totalverlust zu erleiden. Es kommt darum nicht so sehr auf die Margin an, sondern vielmehr auf die einzelnen Positionen.

Plan B, C und D …

Und dann natürlich: trade nie ohne Edge und nie ohne einen Plan B, Plan C, Plan D, … Ein Trade darf nur gestartet werden, wenn wir erklären können, wo genau unser Vorteil liegt und wie wir auf alle möglichen Szenarien reagieren werden. Dabei sollte jedes noch so unwahrscheinlich erscheinende Ereignis berücksichtigt werden. Zum Beispiel hätte nie jemand für möglich gehalten, dass Öl einmal negativ notieren könnte, also sogar zu weniger als null US-Dollar gehandelt wird. Und doch ist es passiert und hat so manche Depots mit in die Tiefe gerissen.

"Es kommt nicht so sehr auf die Margin an, sondern vielmehr auf die einzelnen Positionen."

"Ein Trade darf nur dann eröffnet werden, wenn wir erklären können, wo genau unser Vorteil liegt und wie wir auf alle möglichen Szenarien reagieren werden."

ezzy: Dein Blog fungiert in erster Linie als eine Art Trading-Tagebuch. Du erwähnst aber auch, dass du vereinzelt andere Trader coachst. Wie unterstützt du sie auf ihrer individuellen finanziellen Reise?

Björn: Ja, genau. Gestartet habe ich den Blog vor allem, um mich selbst zu disziplinieren und um außerdem zu mehr Transparenz beizutragen. Mit der Zeit kamen dann immer mal wieder Anfragen für Coachings, was inzwischen sogar zu einer weiteren, fixen Nebentätigkeit von mir wurde.

Dabei möchte ich aber keine Strategien verkaufen. Das Coaching dient ausschließlich dazu, den Coachee profitabel zu machen und dessen im Vorfeld vereinbarten Ziele zu erreichen. In den meisten Fällen ist das so etwas in der Art wie „Ich möchte dauerhaft profitabel werden mit einem Portfolioerwartungswert von ca. 15 bis 20 % p. a. Dazu möchte ich mindestens drei Strategien kennenlernen, diese selbständig anwenden können und im Detail verstehen. Der regelmäßige Handel muss in meinen Alltag passen, wo ich maximal 15 Minuten am Abend für das Trading aufwenden kann.“

Messbare Ziele und wöchentliche Sessions

Wir machen die Ziele also sehr konkret und messbar. Mein Job ist es dann, das dafür benötigte Programm zusammenzustellen und dafür zu sorgen, dass wir in möglichst kurzer Zeit (ebenfalls im Vorfeld festgelegt und meist etwas zwischen sechs und zwölf Wochen) mit wöchentlichen Sessions und 24/7-Support via WhatsApp alle Ziele erreichen. Das funktioniert hervorragend. Durch die intensive Zusammenarbeit kann ich sicherstellen, dass der Coachee wirklich profitabel wird. Ehrlich gesagt, hätte ich mir genau so etwas damals über all die Jahre gewünscht, in denen ich selbst den für mich richtigen Weg gesucht habe und so oft gescheitert bin.

Erfahrungsschatz einer langen finanziellen Reise: Björns beliebteste Optionsstrategien

ezzy: Kannst du uns eine deiner beliebtesten Optionsstrategien nennen? Warum bevorzugst du diese Strategie?

Björn: Ich mag, wenn es einfach ist. In den meisten Fällen handle ich einfache BullPutSpreads oder BearCallSpreads. Das Risiko im Griff zu behalten, ist mir inzwischen enorm wichtig. Deshalb starte ich fast immer abgesichert. Wenn du aber eine ganze Strategie meinst, dann erkläre ich gern kurz meine Overnight-Strategie. Dabei wird vielleicht auch besser deutlich, was ich mit „Edge“ meine …

Also die Overnight-Strategie funktioniert so, dass wir in einem passenden Marktumfeld am Abend einen BullPutSpread im SPX mit einem Tag Restlaufzeit aufsetzen. Der StopLoss liegt bei 200 % und der TakeProfit bei 75 %. Die Edge dabei ist einerseits der Zeitwertverfall und zum anderen der Übernachteffekt. In zahlreichen Studien wurde belegt, dass die Märkte vor allem in der Nacht ihre Performance machen. Das bedeutet, wenn jemand kurz vor Handelsschluss jeweils einen Future kaufen würde und kurz nach Handelseröffnung die Position wieder schließen würde, wäre die kumulierte Jahresperformance trotzdem bei den üblichen ca. 7 bis 10 %. Das heißt für mich, dass der Aufwärtsdrift der Märkte offenbar vor allem über Nacht stattfindet. Das gepaart mit dem Zeitwertverfall bei Optionen kann die Strategie extrem mächtig machen.

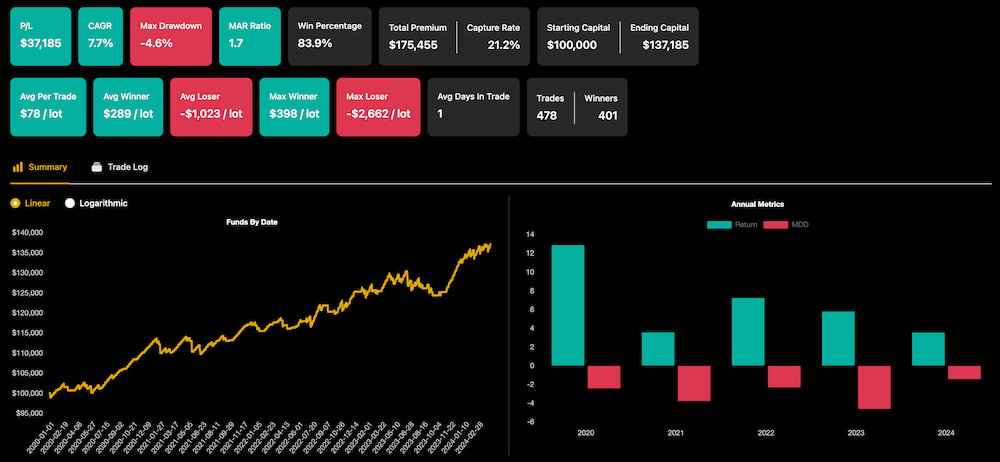

Backtest OptionOmega

Schau mal, das sind die Ergebnisse aus dem Backtest bei OptionOmega:

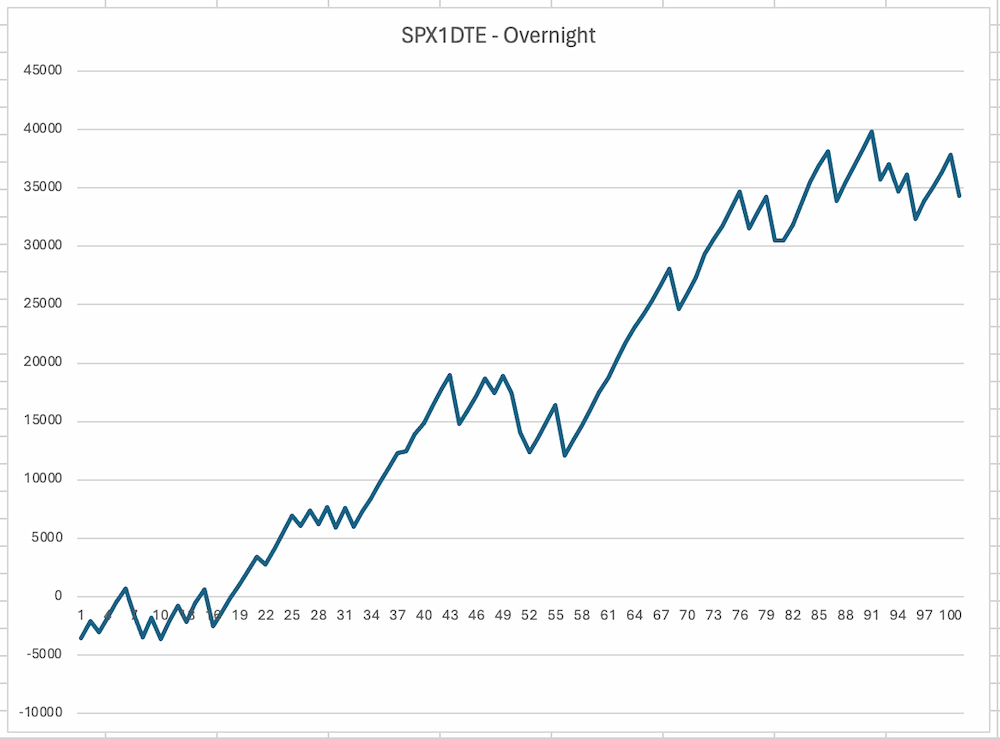

Und hier auch noch der Screenshot von meinen eigenen Ergebnissen mit Echtgeld gehandelt:

Hier haben wir also eine klar begründbare Edge und können das mit einer Strategie mit klarem Regelwerk spielen.

Lass dich übrigens nicht verunsichern von den in OptionOmega sichtbaren „nur“ 7,7 % erwarteter Jahresrendite. So richtig spannend wird es nämlich, wenn wir mehrere gut funktionierende, möglichst unkorrelierte Strategien miteinander im Portfolio kombinieren. Denn das reduziert die Drawdowns bei gleichzeitig höherer Performance. Bei einer einzelnen Strategie habe ich also gar nicht den Anspruch, den Markt zu schlagen. Relevant ist am Ende die Portfolioperformance aus mehreren Strategien.

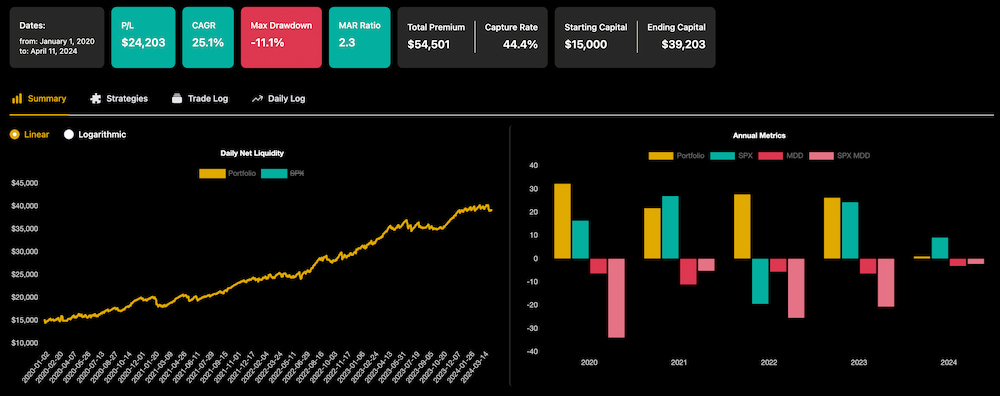

Um auch das zu verdeutlichen, hier ein Screenshot von einem Portfolio aus nur drei Strategien zusammengestellt für ein kleines Depot:

Jede der Strategien ist in sich profitabel, mit einem Erwartungswert von <10 % p. a. und einem Drawdown von ebenfalls <10 %. Wenn diese Strategien aber kombiniert werden, dann steigt der Drawdown nicht groß an, sondern nur die erwartete Rendite. Das „Wunder“ der Diversifikation! 😊 Das Startkapital war hier übrigens nur 15.000 US-Dollar. Es braucht also gar keine riesigen Depots, um von mehreren Strategien unkorreliert profitieren zu können.

Kleinere Depots und Risikomanagement

ezzy: Inwiefern gehst du bei kleineren Depots anders vor als bei größeren? Gibt es bestimmte No-Gos, die du für die jeweilige Depotgröße einhältst?

Björn: Die Grundprinzipien sind die gleichen, wie bei großen Depots. In kleineren Depots lassen sich aber nicht alle Strategien handeln, weil die Underlyings unter Umständen zu groß sind (z. B. schließt das oftmals Rohstoff-Futures aus). Letztlich ist es für mich aber nur eine weitere Rahmenbedingung, die zu Beginn eines Coachings geklärt werden muss, um dann die Strategiezusammensetzung darauf abzustimmen. Erfahrungsgemäß haben Händler mit kleineren Depots aber manchmal größere Schwierigkeiten diszipliniert zu bleiben, weil sie möglichst schnell ein großes Depot aufbauen wollen.

ezzy: Zu Beginn deiner finanziellen Reise und insbesondere deiner Trading-Laufbahn warst du selbst mitunter sehr risikofreudig unterwegs. Wie gehst du mittlerweile mit Risiken um? Was würdest du Anfängern raten?

Björn: Ja, das war ich. Und bin ich teilweise noch immer, weil ich mit Schwankungen inzwischen gut klarkomme und ich glücklicherweise nicht auf Erträge aus meinem Optionsdepot angewiesen bin. Mein eigenes Depot ist deshalb leider kein so gutes Vorbild.

Auf Instagram poste ich in Stories mittlerweile aber regelmäßig Trades für kleinere und größere Depots, die ich auch selbst mit Echtgeld umsetze. Dabei ist mir ein limitiertes Risiko in den meisten Fällen extrem wichtig. Außerdem begrenze ich die Performanceerwartung ganz bewusst auf ca. 1 % pro Monat. Denn das hält die Positionsgrößen klein und begrenzt auch die Anzahl der Trades. An dem können sich Anfänger orientieren. (Es sind aber keine Handlungsempfehlungen!)

Anfängern würde ich für ihre finanzielle Reise Folgendes raten:

- Überlege genau, was deine "Edge" im Markt ist. Weshalb sollst ausgerechnet du gewinnen? Optionen und Zeitwertverfall zählen dabei nicht als Vorteil! Und auch das Argument "Ich kaufe/verkaufe immer nur an charttechnischen Unterstützungen/Widerständen" lasse ich nicht gelten. Denn das funktioniert in den allermeisten Fällen nicht auf Dauer. Wenn du keine klare Antwort auf die Frage nach der Edge hast, dann Finger weg!

- Außerdem: Unbedingt die Positionsgrößen so klein wie möglich halten und nicht gierig werden!

- Wenn es jemand ernsthafter angehen möchte, dann würde ich auch unbedingt empfehlen, sich jemanden zu suchen, der bereits profitabel ist und unterstützen kann. Das verkürzt die Lernkurve und kann eine Menge Lehrgeld sparen.

Die Ergebnisse seiner finanziellen Reise: Björns Go-to-Tools für den Optionshandel

ezzy: Welche Tools und Ressourcen nutzt du im Trading besonders häufig, um möglichst überlegte Entscheidungen zu treffen?

Björn: Vorhin klang wahrscheinlich schon etwas durch, dass ich kein so großer Fan von Charttechnik bin. Ich halte das für Verkomplizieren. Trotzdem schaue ich aber auch auf Charts und behalte dadurch einige Underlyings immer im Blick. Dafür nutze ich TradingView.

Optionstrat & OptionOmega

Bevor ich einen (diskretionären) Trade eingehe, nutze ich meistens Optionstrat und schaue mir die Auswirkungen von Zeit, Volatilität etc. an. Ich finde, gerade für noch nicht so erfahrene Händler ist Optionstrat ein großartiges Tool zur Visualisierung. Mir und meinen Coachees hilft das enorm. Für das Erforschen von regelmäßigen Strategien nutze ich OptionOmega. Das ist ein super Tool für Backtests, kostet aber leider etwas.

EquityCurveSimulator

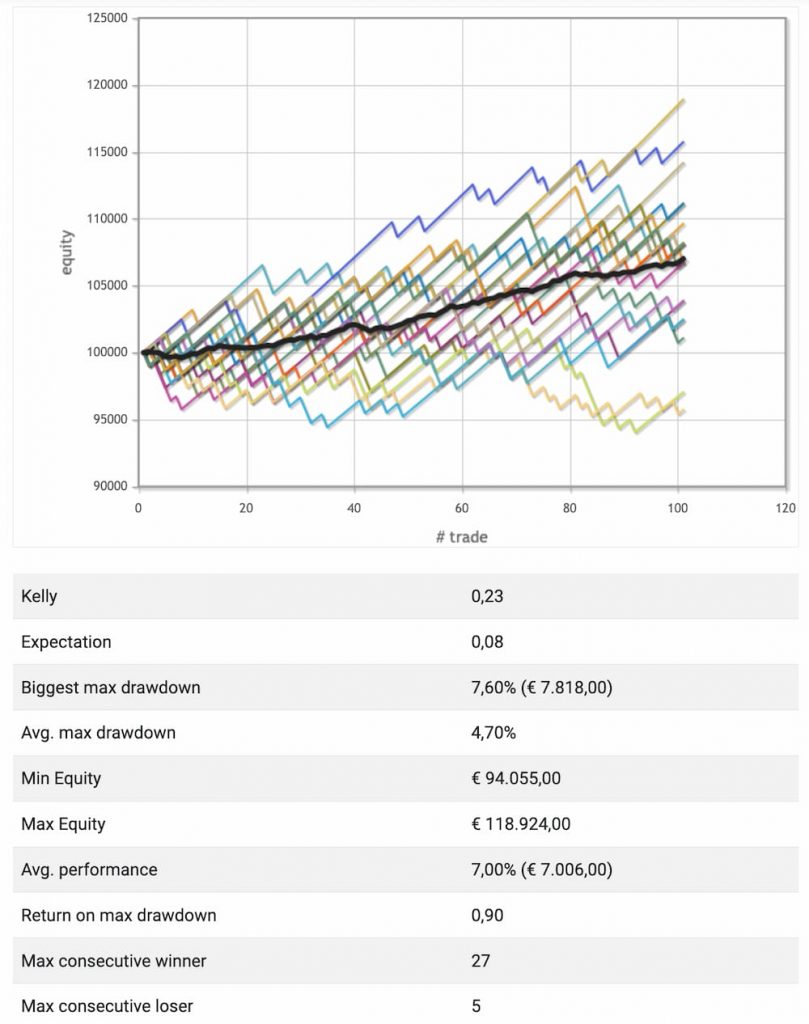

Und wenn ich dann eine funktionierende Strategie gefunden habe, nutze ich gern einen EquityCurveSimulator, um mir anzuschauen, welche verschiedenen Ergebnisse eine Strategie bringen kann. Was wir nämlich nie vergessen dürfen, ist, dass die Varianz unter Umständen sehr groß sein kann. Eine funktionierende Strategie mit zum Beispiel 80 % Trefferquote und einem Gewinn/Verlust-Ratio von 0,35:1 hat einen klar positiven Erwartungswert. Trotzdem ist das Gesamtergebnis selbst nach 100 gehandelten Trades möglicherweise noch negativ (siehe Screenshot). Das meine ich mit „Kennen der Strategie“.

Der Optionshandel im Wandel der Zeit

ezzy: Wie reagierst du auf die sich ständig ändernden Marktbedingungen. Was rätst du anderen Anlegern, um flexibel auf diese Veränderungen zu reagieren?

Björn: Klar, Märkte ändern sich permanent. Aber ich berücksichtige das ehrlich gesagt gar nicht so sehr. Meine Strategien sollen in möglichst allen Marktphasen funktionieren. Es gibt nur ganz wenige Kriterien, die ich regelmäßig prüfe und dann gegebenenfalls eine Strategie einmal aussetze. Das alles ist aber auch bereits im Regelwerk erfasst und lässt somit wenig Spielraum für (Fehl-)Entscheidungen.

Wir hatten ja vorhin besprochen, dass ich immer davon ausgehe, dass ich nichts weiß. Das spart mir viel Zeit, weil ich eben keine Märkte analysieren muss. Selbst, wenn meine Einschätzung zum Markt richtig wäre, können die Börsen doch auch lange irrational bleiben und sich nicht an meinen Fahrplan halten. Seitdem ich das so für mich festgelegt habe, ist mein Handel sehr viel entspannter geworden.

ezzy: Kannst du uns einen Einblick geben, wie du die Zukunft des Optionenhandels und deines Blogs siehst?

Björn: Puh … das finde ich eine schwierige Frage. Ich glaube, der Optionshandel nimmt im deutschsprachigen Raum immer weiter zu. Das finde ich großartig und würde mir wünschen, dass wir uns der US-Börsenkultur ein bisschen annähern, wo es völlig normal ist, sich um sein Geld zu kümmern mit Optionen oder anderem.

Mein Blog wird so weitergehen wie bisher. Mir ist Transparenz sehr wichtig und ich mag es gar nicht, wenn Profile auf Instagram oder auch ganze Blogs plötzlich auftauchen, eine Wahnsinnsperformance zeigen und in der ersten kleinen Korrektur plötzlich spurlos verschwinden. Verluste gehören zum Börsenhandel dazu und um keine falschen Erwartungen bei Einsteigern zu wecken, sollten diese auch unbedingt genauso transparent gezeigt werden, wie Gewinne. Darum möchte ich den Blog und das Instagram-Profil auch zukünftig weiter führen. Und es ist auch immer eine schöne Möglichkeit, um mit anderen Börseninteressierten in Kontakt zu kommen. Man weiß nie, was sich daraus ergibt.

ezzy: Wir bedanken uns herzlich bei Björn für dieses interessante Interview. Wir hoffen, dass unsere Leser genauso viel von diesen Gesprächen profitieren wie wir und freuen uns auf weitere inspirierende Begegnungen mit Experten aus verschiedenen Bereichen.

-

Christopher

- Veröffentlicht: