ezzy » Optionshandel » Das Black-Scholes-Modell und seine Bedeutung im Optionshandel

Das Black-Scholes-Modell ist eine der bekanntesten und am häufigsten verwendeten Methoden zur Bewertung von Optionen. Es wurde von Fischer Black und Myron Scholes im Jahr 1973 entwickelt und hat die Art und Weise, wie Anleger Optionen bewerten und handeln, revolutioniert.

Seit seiner initialen Formulierung in den 1970ern hat das Modell kleinere, unwesentliche Anpassungen erfahren. Es wurde letztlich als derart relevant befunden, dass dafür 1997 der Wirtschaftsnobelpreis verliehen wurde.

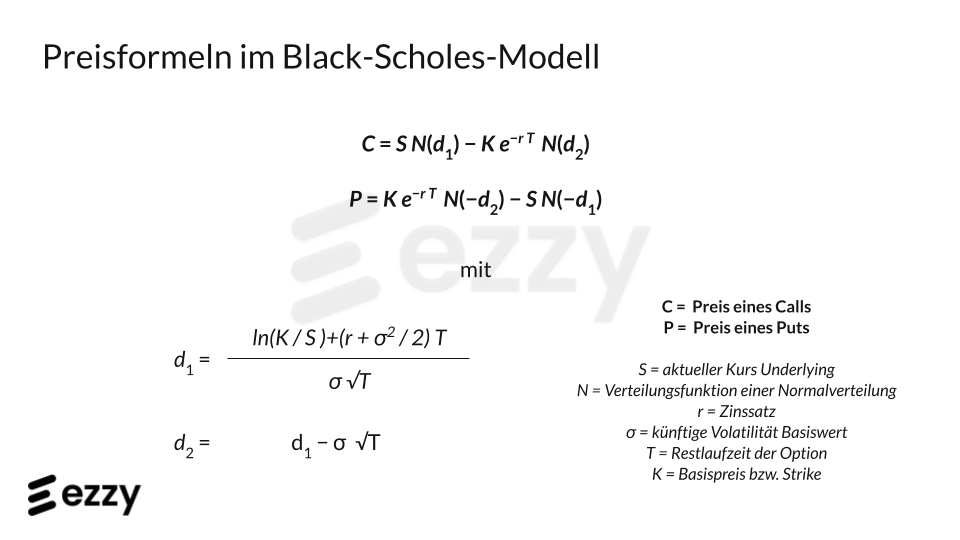

Das Black-Scholes-Modell ist ein geschlossenes mathematisches Modell, das die theoretische Fair-Value-Bewertung einer europäischen Call- oder Put-Option liefert. Dabei berücksichtigt das Modell die Wirkung von Volatilität, Laufzeit, Basispreis und Zinssatz auf den Optionspreis. Es geht davon aus, dass der Vermögenswert keine Dividenden zahlt und dass der Markt effizient ist.

Das Modell verwendet man am häufigsten zur Bewertung von Optionen auf Aktien und Indizes. Man kann es allerdings ebenso auf andere Vermögenswerte wie Rohstoffe und Währungen anwenden.

Die folgende Abb. 1) zeigt die beiden wesentlichen Preisformeln des Black-Scholes-Modells.

In der Praxis löst man die Preisformel (außer vielleicht an der Uni) nicht händisch. Es gibt zahlreiche Onlinerechner, die dir nach Eingabe der Eingangsparameter den theoretischen Optionspreis sowie die Griechen ausrechnen.

Beispielhafte Optionspreisrechner:

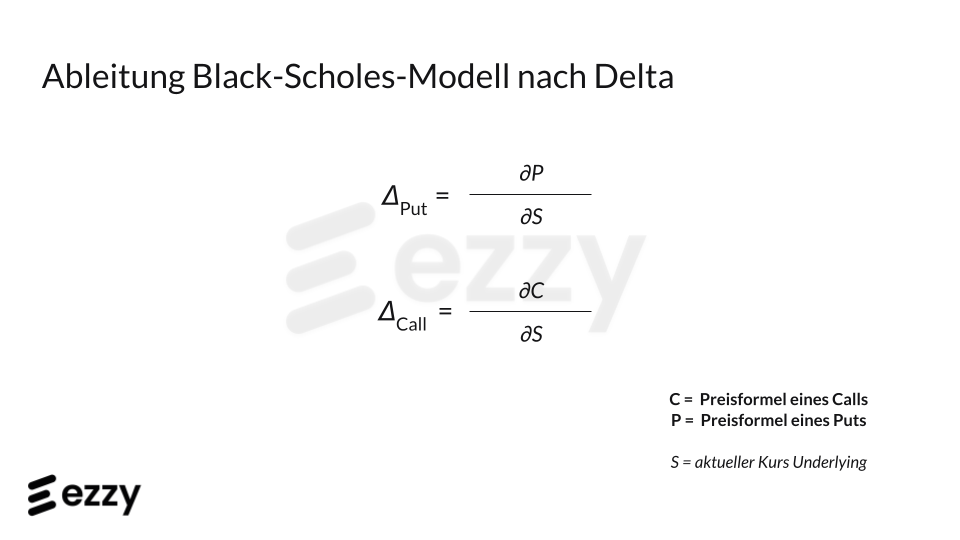

Die Griechen kann man mit der Black-Scholes-Formel recht leicht berechnen, und zwar indem man die Formel nach dem jeweiligen Griechen partiell ableitet.

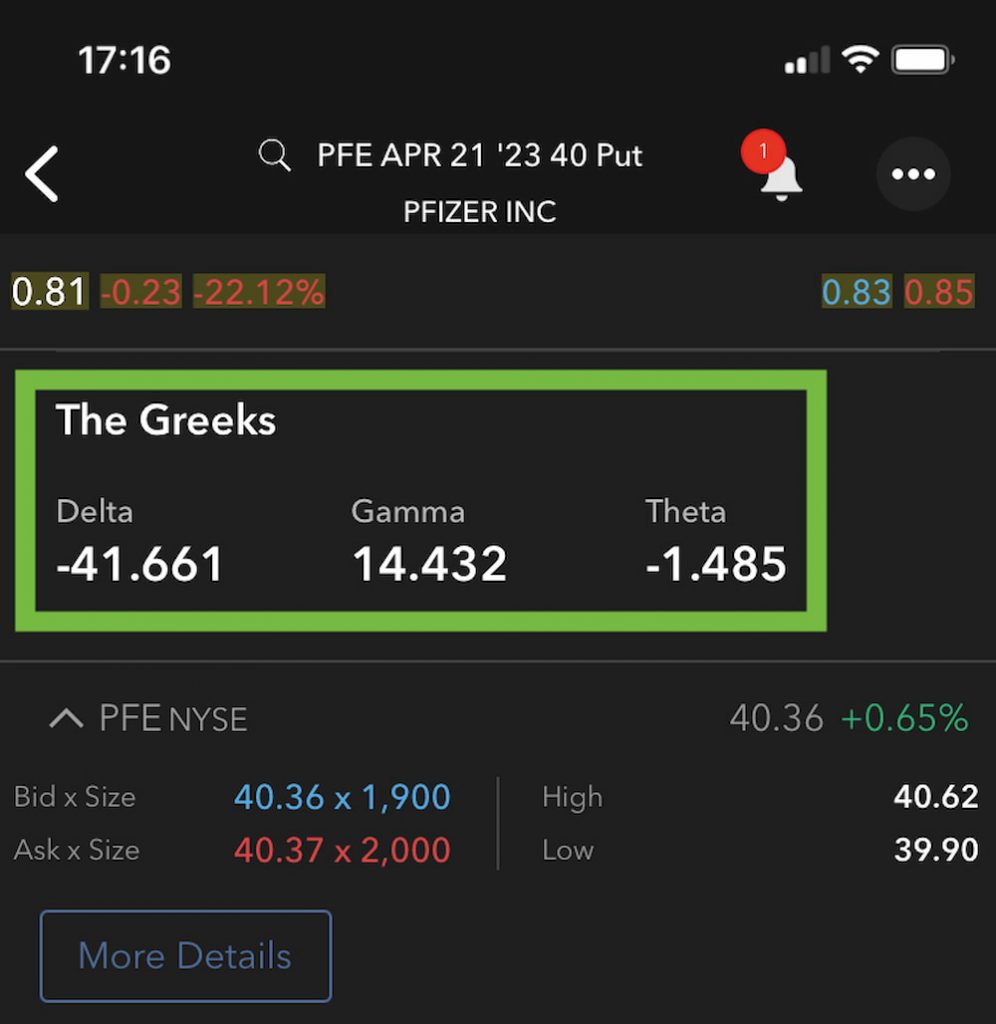

Das Delta ist der wohl wichtigste Grieche im Optionshandel. Er ist leicht zu verstehen und kann dem Anleger wichtige Hinweise im Hinblick auf die Ausübungswahrscheinlichkeit seiner Option liefern. Das Delta Δ beschreibt die Preisveränderung einer Option, wenn sich der Preis des Basiswertes um eine Einheit (z. B. $1) ändert. Ein Delta von +0,5 bedeutet z. B., dass der Preis der Option um +$0,50 steigt, wenn der Preis des zugrundeliegenden Wertpapiers um +$1 steigt.

Um das Delta zu bestimmen, leitet man die Black-Scholes-Preisformel nach dem Parameter aktueller Kurs des Basiswertes ab.

Daraus ergibt sich mathematisch ausgedrückt die Änderung des Optionspreises in Abhängigkeit von der Änderung des Kurs des Basiswertes, was exakt der Definition des Deltas entspricht.

In der Praxis führst du diese Berechnung natürlich nicht händisch durch, sondern automatisch durch dein Handelssystem, das dir schlicht das Ergebnis zeigt. Nun weißt du auch, wie dein Broker die Griechen in der Handelsoberfläche berechnet: Er nutzt das Black-Scholes-Modell.

Im Unterschied zu den Optionsgriechen, kann die für den Optionshandel ebenfalls sehr wichtige Implizite Volatilität nicht durch Ableiten oder Umstellen aus dem Black-Scholes-Modell berechnet werden.

Die Implizite Volatilität (IV) ist zukunftsgerichtet und die wohl relevanteste Risikokennzahl im Optionshandel. Sie drückt die zukünftig erwartete Schwankungsbreite des Basiswerts (Underlying) aus – genauer gesagt: die vom Markt während der verbleibenden Optionslaufzeit noch erwartete Schwankungsbreite. Da eine Option wie eine „Versicherung gegen Kursrisiken“ wirkt, hat die Implizite Volatilität einen sehr großen Einfluss auf den Preis einer Option.

Das Modell kann nun nicht explizit nach der Volatilität umgestellt werden. Das heißt, dass die Volatilität nicht direkt mit dem Modell berechnet werden kann. Dennoch spielt das Black-Scholes-Modell eine große Rolle bei der Bestimmung der Impliziten Volatilität. Diese kann damit näherungsweise ermittelt werden.

In der Praxis werden Optionspreise rein durch Angebot und Nachfrage an den Terminbörsen gebildet. Im Sinne eines effizienten Marktes beachten die Marktteilnehmer dabei alle relevanten Einflussgrößen (z. B. anstehende Unternehmenskennzahlen, ihre persönliche Erwartungshaltung zu Schwankungen im Basiswert etc.) und finden daraufhin einen „fairen Preis„.

Mit dem Black-Scholes-Modell wird hingegen ein mathematisch-theoretischer Preis der Option hergeleitet. Der mit dem Modell hergeleitete theoretische Optionspreis ist nun ein Indiz dafür, ob der aktuelle reale Marktpreis der Optionen fair ist oder vom theoretisch-mathematischen Wert abweicht. Anleger können diese Information nutzen, um potenziell unterbewertete Optionen zu finden.

Wie jedes Modell, basiert auch das Black-Scholes-Modell auf einigen vereinfachenden Annahmen, die allerdings teilweise erheblich von der Realität im Optionshandel abweichen.

Im Black-Scholes-Modell wird unterstellt, dass Optionen nur zum Fälligkeitstermin ausgeübt werden können (sog. europäische Ausübungsart). In der Realität folgen die meisten Optionen jedoch der amerikanischen Ausübungsart – können also theoretisch zu jedem Zeitpunkt während der Laufzeit ausgeübt werden.

Das Modell geht davon aus, dass der Kurs des Basiswerts (z. B. Aktien) sich kontinuierlich verändert, was in der Realität nicht der Fall ist. Kursbewegungen sind in der Realität in aller Regel sprunghaft und unvorhersehbar.

Das Black-Scholes-Modell geht davon aus, dass die Volatilität des Basiswerts konstant ist. Dies ist wohl eine der wesentlichen Abweichungen zur Realität, in welcher sich die Volatilität ständig ändert und nicht vorhersehbar ist.

Im Modell gibt es einen risikofreien Zinssatz, der in seiner Höhe und für jegliche Laufzeiten konstant ist.

Im Modell werden keine Dividenden berücksichtigt, die während der Laufzeit der Option aus dem Basiswert gezahlt werden. In der Realität kann die Höhe und das Timing von Dividendenzahlungen den Wert einer Optionen beeinflussen.

Das Black-Scholes-Modell berücksichtigt keine Transaktionskosten und keine Steuern, die beim Handel mit Optionen in aller Regel anfallen. In der Realität können diese Kosten einen erheblichen Einfluss auf den Gewinn oder Verlust aus einer Optionsposition haben.

Die erwähnten Vereinfachungen führen dazu, dass die Berechnungsergebnisse aus dem Black-Scholes-Modell nicht exakt die Realität im Optionshandel widerspiegeln. Wenn du das Black-Scholes-Modell verwendest, um z. B. unterbewertete Optionen zu finden, musst du dir diese Einschränkungen bewusst machen.

Unserer Einschätzung nach ist es fraglich, ob eine sinnvolle Bewertung von zu hohen oder zu niedrigen Optionspreisen mit dem Modell zuverlässig gelingen kann. Insofern sehen wir die praktische Bedeutung des Modells darin, dass man damit andere sehr relevante Größen wie die Options-Griechen und die implizite Volatilität gut bestimmen kann.

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Um Ihnen das bestmögliche Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Funktionen und Funktionalitäten beeinträchtigt sein.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: