ezzy » Optionshandel » Was sind Discount Zertifikate? – deine Chance auf Rendite mit Sicherheitspuffer

Was sind Discount Zertifikate? – deine Chance auf Rendite mit Sicherheitspuffer

In einer Zeit, in der die Börsenmärkte volatil sind und viele Anleger nach sicheren und rentablen Anlagemöglichkeiten suchen, rücken Discount Zertifikate immer mehr in den Fokus. Aber worum genau handelt es sich dabei? Warum sind sie so attraktiv und wie können sie dir helfen, dein Portfolio zu diversifizieren und gleichzeitig das Risiko zu minimieren? In diesem Blogpost werden wir diese und weitere Fragen klären.

Discount Zertifikat einfach erklärt

Bevor wir tiefer in die Thematik einsteigen, müssen wir zunächst einmal klären, was Discount Zertifikate überhaupt sind und wie sie funktionieren.

Diese Zertifikate bieten somit eine interessante Kombination aus Renditechancen und Risikominimierung. Sie sind daher besonders für Anleger attraktiv, die eine moderate, aber stetige Rendite anstreben, ohne dabei ein hohes Risiko einzugehen.

Wie funktionieren Discount Zertifikate?

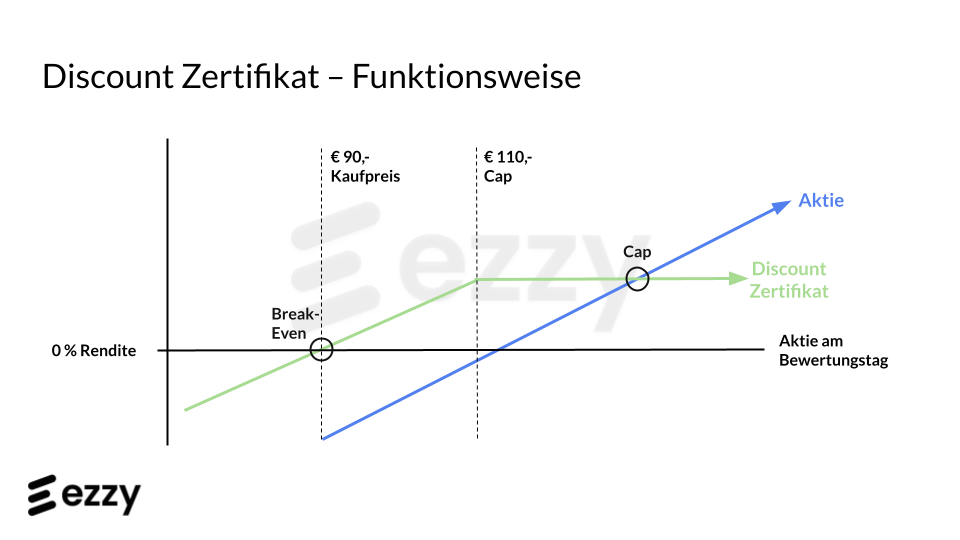

Discount Zertifikate funktionieren, indem sie dem Anleger einen Preisabschlag auf den Basiswert (Underlying) bieten. Im Gegenzug verzichtet der Anleger auf die Möglichkeit, von extremen Kursanstiegen zu profitieren. Ein Cap, also eine obere Kursgrenze, begrenzt dabei die maximale Rendite. Solange der Kurs des Basiswertes also unterhalb des Caps bleibt, kann der Anleger von dem Rabatt profitieren. Der Emittent des Zertifikats kann durch den Verkauf von Call-Optionen (Short Call) auf den Basiswert den Discount finanzieren.

Laufzeit

Die Laufzeit variiert und kann von wenigen Monaten bis zu mehreren Jahren reichen. Am Ende der Laufzeit erhält der Anleger entweder den Basiswert oder den entsprechenden Barausgleich (Cash Settlement) – abhängig vom aktuellen Kurs des Basiswertes im Verhältnis zum Cap. Ein wichtiger Aspekt ist, dass während der Laufzeit keine Dividendenzahlungen berücksichtigt werden, da diese in die Berechnung des Discounts einfließen.

Abb. 1) Funktionsweise von Discount Zertifikaten

Beispiele für ein Discount Zertifikat

Um besser zu verstehen, wie Discount Zertifikat in der Praxis funktionieren, schauen wir uns einmal zwei Beispiele an.

In diesem Fall zahlt der Anleger also nur €90. Der Cap liegt bei €110. Am Ende der Laufzeit erhält der Anleger die Aktie (sofern sie nicht über €110 gestiegen ist) oder den Barausgleich. Liegt der Kurs der Aktie am Ende der Laufzeit bei €105, erhält der Anleger €105, was einer Rendite von €15 entspricht.

Während dieses erste Beispiel auf eine einzelne Aktie abzielt, zeigt Beispiel 2, wie ein Discount Zertifikat auf einen ganzen Index funktioniert. Das Prinzip bleibt dabei gleich: Anleger profitieren von einem vergünstigten Einstiegspreis, nehmen dafür aber eine begrenzte Gewinnchance in Kauf. Gerade bei breit gestreuten Indizes wie dem S&P 500 kann das eine interessante Möglichkeit sein, das Risiko zu streuen und dennoch Renditechancen zu nutzen.

In diesem Fall liegt der Einstiegspreis also bei 3800 Punkten. Der Cap könnte hier bei 4200 Punkten liegen. Steigt der Index am Ende der Laufzeit auf 4100 Punkte, dann erhält der Anleger den Wert von 4100 Punkten, was eine gute Rendite im Vergleich zum reduzierten Einstiegspreis darstellt.

Was ist besonders zu beachten?

Anleger sollten vor allem den Cap und den Discount genau prüfen. Denn der Cap bestimmt die maximale Rendite, während der Discount das Potenzial für den Preisabschlag und somit den Sicherheitsaspekt darstellt. Zudem ist die Volatilität des Basiswertes ein wichtiger Faktor, da sie die Wahrscheinlichkeit beeinflusst, dass der Kurs unterhalb des Caps bleibt. Eine hohe Volatilität kann dabei zu stärkeren Kursbewegungen führen, die sowohl Chancen als auch Risiken bergen.

Des Weiteren ist es wichtig, die Bonität des Emittenten (Emittentenrisiko) zu berücksichtigen. Da Discount Zertifikate als Schuldverschreibungen gelten, hängt die Rückzahlung auch von der Zahlungsfähigkeit des Emittenten ab. Ein weiterer Aspekt ist zudem die Berücksichtigung der Handelskosten, da diese die Gesamtrendite beeinflussen können.

Discount Zertifikate im Vergleich zu anderen gängigen Finanzprodukten

Wie schneiden Discount Zertifikate im Vergleich zu klassischen Anlageprodukten ab? Diese Frage ist besonders für Anleger spannend, die auf der Suche nach einem ausgewogenen Verhältnis von Risiko und Rendite sind.

Im direkten Vergleich mit Aktien, Optionsscheinen und Anleihen zeigen sich klare Unterschiede: Während Discount Zertifikate mit kalkulierbaren Erträgen und einem gewissen Risikopuffer punkten, bieten andere Produkte entweder mehr Renditechancen – oder eben auch mehr Risiken.

Discount Zertifikate

- günstiger Einstieg

- begrenzte Rendite

Durch den Discount können Anleger auch bei stagnierenden oder leicht fallenden Kursen eine positive Rendite erzielen.

Aktien

- volle Renditechancen

- höheres Risiko

Anleger partizipieren bei Aktien uneingeschränkt an Kurssteigerungen, tragen jedoch auch das volle Verlustrisiko.

Discount Zertifikate

- keine Hebelwirkung

- stabilere Renditen

Sie bieten einen kalkulierbaren Ertrag, sind jedoch auf die maximale Höhe des Caps beschränkt.

Optionsscheine

- hohe Hebelwirkung

- hohes Risiko und hohe Renditechancen

Optionsscheine ermöglichen überproportionale Gewinne, bergen jedoch ein gewisses Verlustrisiko, da sie wertlos verfallen können.

Discount Zertifikate

- Kombination aus Sicherheit durch Discount und begrenzter Renditechance

Sie sind flexibler als Anleihen und bieten auch in seitwärts verlaufenden Märkten Chancen.

Anleihen

- fester Zinsertrag

- geringeres Risiko

Anleihen bieten regelmäßige Zinszahlungen und eine Rückzahlung des Nennwerts bei Fälligkeit, jedoch keine Partizipation an Kursgewinnen des Basiswertes.

Für wen eignen sich Discount Zertifikate?

Diese Finanzinstrumente eignen sich besonders für sicherheitsorientierte Anleger, die von einer positiven Kursentwicklung profitieren möchten, gleichzeitig aber das Risiko minimieren wollen. Sie sind ideal für Anleger, die eine moderate Rendite bei begrenztem Risiko bevorzugen. Besonders in seitwärts tendierenden oder leicht fallenden Märkten können Discount Zertifikate attraktive Renditen erzielen.

Zudem sind sie für Anleger geeignet, die eine klare und einfache Struktur bevorzugen und keine komplizierten Derivate handeln möchten. Auch für Anleger, die bereits ein diversifiziertes Portfolio besitzen und eine zusätzliche Komponente zur Risikominimierung suchen, sind Discount Zertifikate eine gute Wahl.

Vor- und Nachteile

Discount Zertifikate bieten attraktive Möglichkeiten für Anleger – vor allem in seitwärts tendierenden Märkten. Dennoch ist es wichtig, sich nicht nur mit den Chancen, sondern auch mit den Risiken auseinanderzusetzen. Im Folgenden findest du eine kompakte Übersicht beider Seiten.

Vorteile

- Günstiger Einstieg: Durch den Discount kaufen Anleger den Basiswert günstiger ein.

- Risikoabsicherung: Reduzierung des Risikos durch den Sicherheitsabschlag

- Planbare Rendite: klare Begrenzung der maximalen Rendite durch den Cap

- Flexibilität: Verschiedene Basiswerte und Laufzeiten bieten eine hohe Anpassungsfähigkeit an individuelle Anlagestrategien.

Risiken

- Begrenzte Gewinnchancen: Durch den Cap ist die maximale Rendite limitiert.

- Marktrisiken: Bei stark fallenden Kursen des Basiswertes kann auch der Rabatt keinen vollständigen Schutz bieten.

- Bonitätsrisiko: Abhängigkeit von der Zahlungsfähigkeit des Emittenten

- Komplexität: Verständnis der Struktur und Mechanismen erforderlich

Fazit

Discount Zertifikate bieten eine interessante Möglichkeit, um in volatile Märkte zu investieren und dabei das Risiko zu minimieren. Durch den Discount profitieren Anleger von einem günstigen Einstieg, während der Cap die maximale Rendite begrenzt. Für sicherheitsbewusste Anleger, die moderate Renditen bevorzugen und dabei das Risiko kontrollieren wollen, ist dieses Finanzinstrument daher eine attraktive Option.

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Das könnte dich auch interessieren:

- HSBC Zertifikate: vielfältige Möglichkeiten für kluge Investoren

- Vontobel Zertifikate: Alles, was du über diese Anlagemöglichkeiten wissen musst

- Knock out Zertifikate

- Was sind Derivate?

- Call und Put Optionen

- Aktien für die Ewigkeit – kaufen, vergessen (und gut essen!)

- Die besten Dividendenaktien weltweit

- Unsere Aktienanalysen mit echten Beispielen aus dem Optionshandel!

- Unser YouTube-Kanal

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

Tina

- Veröffentlicht: