ezzy » Optionshandel » Was sind Derivate?

Was sind Derivate?

Stell dir vor, du könntest nicht nur Aktien kaufen, sondern auch auf ihre zukünftige Entwicklung wetten, ohne sie wirklich zu besitzen. Willkommen in der Welt der Derivate! Doch was genau sind Derivate und warum sind sie so spannend für private Investoren? In diesem Blogpost erfährst du alles Wichtige über Derivate – von der Definition über die verschiedenen Arten bis hin zu ihren Vor- und Nachteilen. Lass uns gemeinsam in diese faszinierende Materie eintauchen!

Derivate einfach erklärt

Was sind Derivate und wie funktionieren sie überhaupt? Lass uns also zunächst diese grundsätzlichen Fragen klären, bevor wir uns genauer mit der Thematik auseinandersetzen.

Wie funktionieren Derivate?

In der Regel werden Derivate über Kontrakte gehandelt, die zwischen zwei Parteien geschlossen werden. Dabei vereinbaren die Parteien, einen Basiswert zu einem späteren Zeitpunkt und zu einem festgelegten Preis zu kaufen oder zu verkaufen. Dadurch können Anleger auf die zukünftige Preisentwicklung spekulieren oder sich gegen Preisschwankungen absichern.

Hebelwirkung & Risikoabsicherung

Ein besonderer Reiz von Derivaten liegt gemäß ihrer Definition in der Hebelwirkung (Leverage-Effekt). Denn diese ermöglicht es Anlegern, mit einem vergleichsweise kleinen Kapitaleinsatz große Positionen zu bewegen. Das bedeutet jedoch auch ein höheres Risiko: Schon kleine Kursänderungen des Basiswerts können zu großen Gewinnen, aber auch zu erheblichen Verlusten führen.

Nicht nur Spekulanten, sondern auch Unternehmen nutzen Derivate zur Absicherung. Denn durch sogenanntes ‚Hedging‘ können sie sich gegen negative Preisentwicklungen absichern.

Was ist der Unterschied zwischen Aktien und Derivaten?

In beiden Fällen handelt es sich um Finanzinstrumente. Sie unterscheiden sich ihrer Definition gemäß allerdings grundlegend voneinander: Während du bei Aktien einen direkten Anteil an einem Unternehmen erwirbst und somit Mitinhaber wirst, erwirbst du bei Derivaten lediglich ein Recht oder eine Verpflichtung, die sich auf einen Basiswert bezieht.

Unterschiede im Überblick

Aktien

- Anteil an einem Unternehmen

- Dividenden

- Stimmrechte (bei Stammaktien)

- Rendite über Kursgewinne und Dividenden

Derivate

- Recht oder Pflicht in Bezug auf einen Basiswert

- keine Dividenden

- keine Stimmrechte

- Rendite über Hebelwirkung und komplexe Strategien

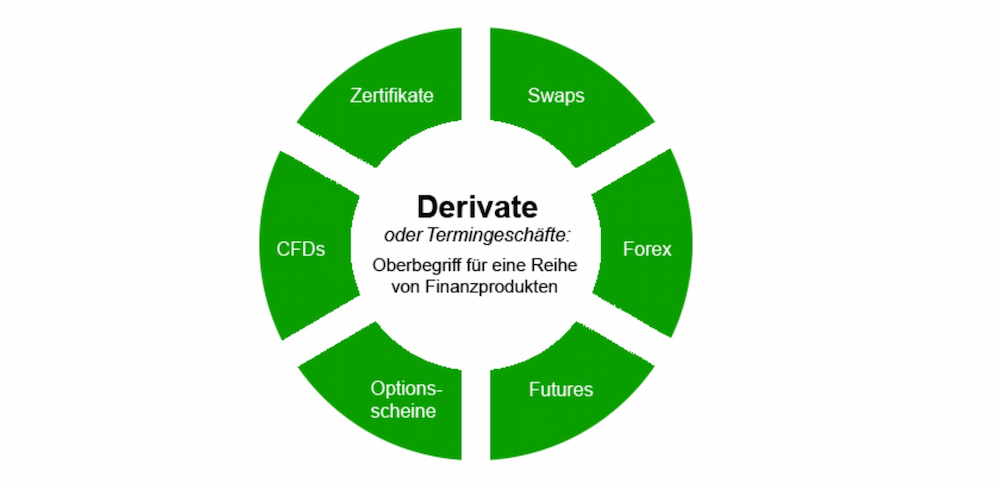

Welche Arten von Derivaten gibt es?

Grundsätzlich gibt es mehrere unterschiedliche Arten von Derivaten. Welche die wichtigsten sind und was sie dabei jeweils ausmacht, schauen wir uns im Folgenden einmal genauer an.

Aktienderivate

Wie der Name bereits vermuten lässt, beziehen sich Aktienderivate direkt auf Aktien. Das bedeutet, sie ermöglichen es, auf deren Kursentwicklung zu spekulieren, ohne die Aktien selbst zu besitzen. Dazu zählen unter anderem Optionen und Futures.

Zertifikate

Zertifikate sind schuldrechtliche Forderungen gegenüber dem Emittenten. Sie ermöglichen es somit, an der Entwicklung eines Basiswerts teilzuhaben. Oft handelt es sich dabei um strukturierte Produkte, die verschiedene Strategien abbilden können.

Hebelprodukte

Hebelprodukte wie Knock-out-Zertifikate bieten eine hohe Hebelwirkung. Dadurch können mit geringem Kapitaleinsatz große Gewinne oder Verluste erzielt werden. Sie eignen sich also vor allem für kurzfristige Spekulationen.

Differenzkontrakte (CFDs)

Contracts for Difference (dt. Differenzkontrakte; CFDs) ermöglichen es, auf Kursbewegungen von Basiswerten zu spekulieren, ohne diese zu besitzen. Gewinne und Verluste entstehen bei korrekter Prognose durch die Differenz zwischen Ein- und Ausstiegskurs.

Swaps

Bei Swaps handelt es sich um Derivate, bei denen zwei Parteien zukünftige Zahlungsströme austauschen. Ein bekanntes Beispiel dafür sind Zinsswaps, bei denen variable gegen feste Zinssätze getauscht werden.

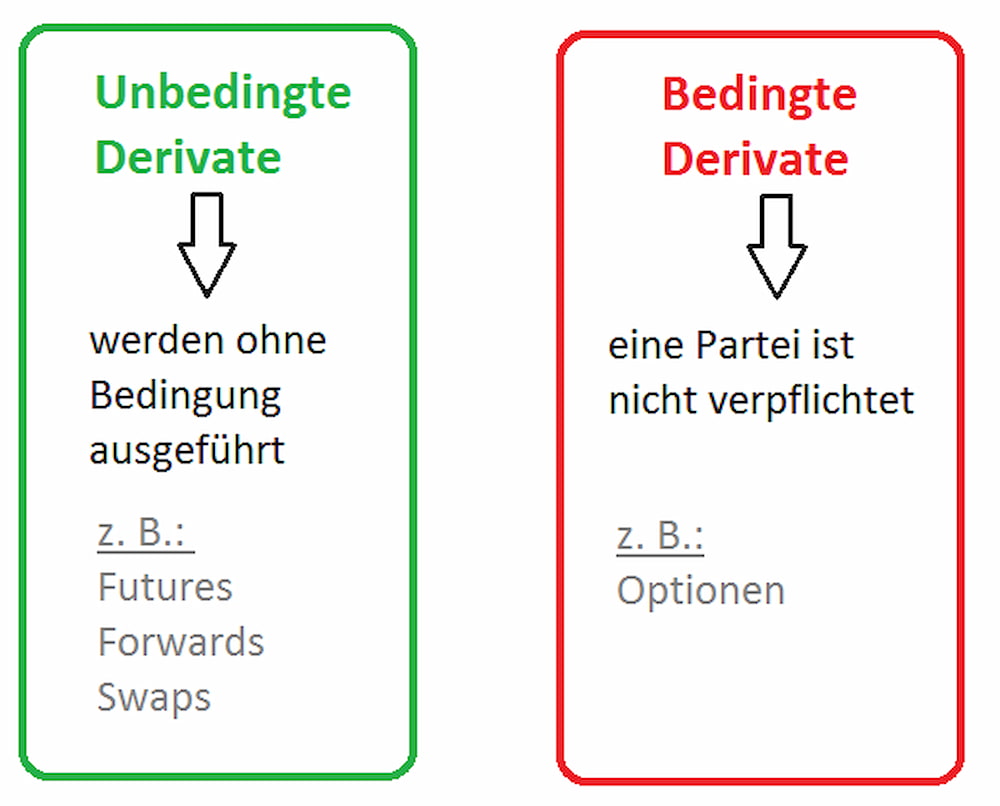

Bedingte vs. unbedingte Termingeschäfte

Bei bedingten Termingeschäften wie Optionen hat der Käufer das Wahlrecht, ob er den Basiswert kauft oder verkauft. Diese Flexibilität bietet die Möglichkeit, von günstigen Marktbewegungen zu profitieren, ohne sich zu einer Transaktion verpflichten zu müssen. Solche Geschäfte sind daher besonders attraktiv für Investoren, die spekulieren möchten, ohne ein hohes Risiko einzugehen.

Unbedingte Termingeschäfte wie Futures hingegen verpflichten beide Parteien zur Erfüllung des Vertrags. Das bedeutet, dass der Käufer verpflichtet ist, den Basiswert zu kaufen, und der Verkäufer, diesen zu liefern. Diese Verbindlichkeit erhöht das Risiko, aber auch die Planungssicherheit, da der Preis bereits im Voraus festgelegt ist. Solche Geschäfte werden häufig von institutionellen Anlegern und Unternehmen genutzt, die eine hohe Sicherheit bei der Preisgestaltung benötigen.

Kostenzusammensetzung bei Derivaten

- Transaktionsgebühren: Diese Gebühren fallen bei jedem Kauf oder Verkauf eines Derivats an und können je nach Broker und Handelsplattform unterschiedlich hoch sein. Es ist somit wichtig, die Gebührenstruktur im Vorfeld zu prüfen, um unerwartete Kosten zu vermeiden.

- Finanzierungskosten: Besonders bei gehebelten Produkten wie CFDs oder Knock-out-Zertifikaten können Finanzierungskosten anfallen. Diese entstehen, wenn Positionen über Nacht gehalten werden und spiegeln die Zinskosten wider, die für die Finanzierung des gehebelten Teils der Position anfallen.

- Spreads: Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis eines Derivats. Ein enger Spread bedeutet niedrigere Kosten für den Händler, während ein weiter Spread die Kosten erhöht. Der Spread kann je nach Marktbedingungen und Liquidität variieren.

Es ist entscheidend, diese Kostenfaktoren zu verstehen und in die Handelsstrategie einzubeziehen, um die Rentabilität der Investitionen nicht zu gefährden.

Börsengehandelte vs. OTC-Derivate

Derivate können entweder an der Börse gehandelt oder direkt zwischen zwei Parteien (Over-the-Counter, OTC) abgeschlossen werden.

Für wen eignen sich Derivate?

In erster Linie eignen sich Derivate für erfahrene Anleger, die die Mechanismen und Risiken dieser Instrumente verstehen. Denn sie bieten fortgeschrittenen Investoren vielfältige Möglichkeiten zur Spekulation und Absicherung. Unerfahrenen Anlegern wird hingegen empfohlen, sich gründlich zu informieren und sich eine entsprechende Wissensbasis anzueignen.

Für private Investoren können Derivate interessant sein, wenn sie bereit sind, sich intensiv mit den Produkten auseinanderzusetzen und ein gewisses Risiko einzugehen. Beispielsweise können sie genutzt werden, um das Portfolio zu diversifizieren oder sich gegen Marktrisiken abzusichern. Es ist in jedem Fall ratsam, zunächst mit weniger komplexen Instrumenten zu beginnen und schrittweise Erfahrungen zu sammeln.

Vor- und Nachteile

Grundsätzlich bieten Derivate zahlreiche Chancen, bringen allerdings auch gewisse Risiken mit sich. Um bessere Handelsentscheidungen treffen zu können, ist es daher wichtig, sowohl die Vorteile als auch die potenziellen Nachteile bzw. Risiken zu kennen.

Vorteile im Überblick

- Hebelwirkung: Derivate ermöglichen es, mit einem kleinen Kapitaleinsatz große Positionen zu bewegen. Dies kann die potenziellen Gewinne erheblich steigern.

- Flexibilität: Derivate bieten eine Vielzahl von Anlagestrategien, von Spekulation über Hedging bis hin zur Arbitrage. Dadurch können Anleger sowohl auf steigende als auch auf fallende Märkte reagieren.

- Risikomanagement: Durch den Einsatz von Derivaten können Anleger ihr Portfolio gegen Preisschwankungen absichern und so das Risiko minimieren.

Risiken im Überblick

- Hohe Volatilität: Derivate sind oft sehr volatil, was bedeutet, dass sie großen Preisschwankungen unterliegen. Dies kann zu schnellen und hohen Verlusten führen, besonders bei gehebelten Produkten.

- Komplexität: Viele Derivate sind komplex und schwer zu verstehen. Ein mangelndes Verständnis kann zu Fehlentscheidungen und erheblichen Verlusten führen.

- Finanzierungsrisiko: Insbesondere bei gehebelten Produkten können Finanzierungskosten anfallen, die die Rentabilität der Investition beeinträchtigen. Zudem besteht das Risiko, dass bei ungünstigen Marktbedingungen zusätzliche Sicherheiten nachgeschossen werden müssen.

Fazit

Bei Derivaten handelt es sich um spannende Finanzinstrumente, die sowohl Chancen bieten als auch gewisse Risiken bergen. Für private Investoren können sie interessante Einkommensmöglichkeiten darstellen, erfordern allerdings ein fundiertes Verständnis und eine sorgfältige Planung. Mit den richtigen Kenntnissen in Bezug auf ihre Definition und Wirkweise sowie einer soliden Strategie können Derivate ein wertvoller Bestandteil deines Portfolios sein. Informiere dich gründlich und gehe bedacht vor – so kannst du die Potenziale von Derivaten optimal ausschöpfen!

Wir denken, dass es heute für viele Privatinvestoren einen einfachen Weg gibt selbst die Zügel in die Hand zu nehmen und Einnahmen an der Börse zu erwirtschaften. So geht’s!

Das könnte dich auch interessieren:

- Das Jahressteuergesetz 2024: Was Anleger wissen müssen

- HSBC Zertifikate: vielfältige Möglichkeiten für kluge Investoren

- Vontobel Zertifikate: Alles, was du über diese Anlagemöglichkeiten wissen musst

- Was sind Discount Zertifikate? – deine Chance auf Rendite mit Sicherheitspuffer

- Call und Put Optionen

- Unsere Aktienanalysen mit echten Beispielen aus dem Optionshandel!

- Unser YouTube-Kanal

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

-

Tina

- Veröffentlicht: