ezzy » Optionshandel » Short Straddle

Beim Short Straddle handelt es sich um eine neutrale (nichtdirektionale) Strategie. Das heißt, der Anleger muss sich dabei nicht festlegen, ob der Basiswert steigt oder fällt. Denn das Gewinnpotenzial hängt nicht von der Kursrichtung ab.

Wie alle Straddles (engl. „Grätsche„) besteht auch der Short Straddle aus zwei At-the-Money–Optionen (einem Put und einem Call) auf den gleichen Basiswert, mit dem gleichen Verfallsdatum und dem gleichen Strike-Preis. Hier liegt auch die Abgrenzung zu den Strangles, denn deren Optionen haben unterschiedliche Strike-Preise.

Im Unterschied zum Long Straddle werden beim Short Straddle jedoch beide Optionen verkauft(also nicht gekauft). Der Verkauf beider Optionen erfolgt üblicherweise naked, das heißt nicht gedeckt. Daher ist zum Handeln ungedeckter Short Strangles eine höhere Sicherheitsleistung (Margin) und somit ein „größeres“ Konto erforderlich.

| Ziel | Einkommen generieren – vorwiegend in Seitwärtsmärkten | |||

| Komplexität/Erfahrung | mittel | |||

| Anzahl und Typ der Optionen | 2 Optionen: ein Short Put und ein Short Call | |||

| maximaler Gewinn | (theoretisch) die Summe beider Optionsprämien | |||

| maximaler Verlust | theoretisch unbegrenzt | |||

| Marktrichtung | neutral | |||

| gewünschte Richtung der Impliziten Volatilität | fallend | |||

Rechnerisch beträgt der maximale Gewinn die Summe beider eingenommenen Optionsprämien. Durch die identischen Strike-Preise beider Optionen entsteht beim Straddle jedoch keine Zone des maximalen Gewinns (wie beim Stangle), sondern ein Punkt des maximalen Gewinns, der wiederum am gemeinsamen Strike-Preis beider Optionen liegt.

Beim Short Straddle gibt es dementsprechend keine Pufferzone für den maximalen Gewinn. Denn eine von beiden Optionen wird bei der geringsten Kursbewegung des Basiswertes ins Geld laufen. Aus diesem Grund ist der maximale Gewinn dabei ein eher theoretisches Konstrukt. Es kann beim Short Straddle somit nicht das Ziel sein, dass beide Optionen wertlos verfallen. Beim Short Straddle geht es vielmehr darum, einen möglichst großen Teil vom maximalen Gewinn zu realisieren, indem man die Option günstiger zurückkauft. Dies geschieht durch einen möglichst schnellen und großen Wertverfall des Gesamtkonstrukts.

Um die Chancen auf eine möglichst große Gewinnmitnahme zu steigern, sollte die initial eingenommene Optionsprämie möglichst hoch sein, z. B. aufgrund eines volatilen Marktumfelds. Denn je höher die initial eingenommene Prämie ist, desto größer wird auch die aufgespannte Gewinnzone. Da der Short Straddle außerdem aktiv geschlossen werden muss, ist ein Kriterium für die Gewinnmitnahme erforderlich. Je nach Trading-Kosten kann ein Rückkauf dabei bereits um 30% Buchgewinn sinnvoll sein.

| Bewertung | Beschreibung | |

| maximaler Gewinn | Summe beider Optionsprämien | Beim Short Straddle werden ein Put und ein Call verkauft – und somit zwei Prämien verdient. Der maximale Gewinn ist beim Straddle hypothetischer Natur, da der wertlose Verfall beider Optionen extrem unwahrscheinlich ist. |

| maximaler Verlust | Put-Seite: Strike-Preis abzgl. beider Optionsprämien (x 100) Call-Seite: theoretisch unbegrenzt | Da der Basiswert unbegrenzt steigen kann, ist der Verlust auf der Call-Seite theoretisch ebenso unbegrenzt. |

| Break-Even | #1 (Oberseite): Strike plus beide Optionsprämien #2 (Unterseite): Strike minus beide Optionsprämien | Da sowohl ein Put als auch ein Call verkauft werden, gibt es auch zwei Break-Even. |

… keine oder kaum eine wesentliche Kursbewegung erwartet wird.

… ein hoher Zeitwertverfall zu erwarten ist (dies tritt speziell in den letzten 30 bis 45 Tagen der Optionslaufzeit ein; der Grieche Theta kann dabei ein wichtiger Indikation sein).

… aktuell eine selten hohe Implizite Volatilität vorliegt und zu erwarten ist, dass sich diese wieder normalisiert („reversion to the mean“). Der aktuelle IV-Rank und das aktuelle IV-Perzentil geben Aufschluss darüber.

Ein möglichst schneller Wertverlust aus Zeitwertverfall und Rückgang der Impliziten Volatilität führt idealerweise zu schnellen Buchgewinnen, sodass der Straddle zeitnah günstiger zurückgekauft und damit geschlossen werden kann.

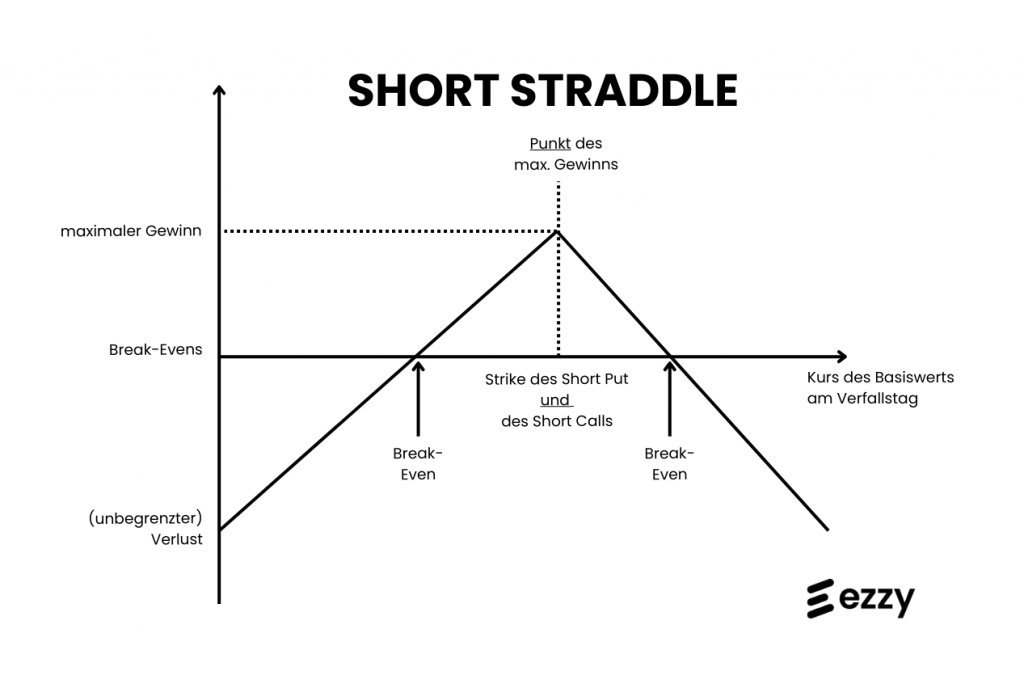

Die folgende Abb. 1) stellt das Auszahlungsdiagramm („Pay-off-Diagramm„) eines Short Straddles dar. Anhand dessen sollen die verschiedenen Verlaufsmöglichkeiten des Trades erklärt werden. In jedem Fall vereinnahmt man dabei sofort bei der Eröffnung die volle Optionsprämie aus beiden Optionen. Durch die Geldnähe (Moneyness) der beiden ATM-Optionen ist diese besonders hoch.

Beide Optionen sind zum Verfallstermin aus dem Geld. Dieses Szenario ist hypothetischer Natur, da der Basiswert dafür am Verfallstag exakt zum Strike-Preis beider Optionen schließen müsste.

Während der Laufzeit ist der Optionswert (Zeitwertverfall, Rückgang der IV, …) gesunken, wodurch der Short Straddle im Gewinn ist. Beide Optionen notieren zudem noch nicht im Geld oder befinden sich zumindest noch in der Break-Even-Zone. Insofern liegt der aktuelle Marktpreis beider Optionen noch unter der Summe beider Optionsprämien. Somit kann ein Teilgewinn (z. B. ab 30 % Buchgewinn) durch das Zurückkaufen beider Optionen realisiert werden.

Der Straddle rutscht dann in die Verlustzone, wenn der aktuelle Marktpreis beider Optionen größer ist als beide eingenommenen Optionsprämien. Dies ist dann der Fall, wenn entweder der Call oder der Put tief im Geld notieren. Auf der Call-Seite ist der Verlust dabei theoretisch unbegrenzt. Auf der Put-Seite ist er hingegen maximal so groß wie der Strike des Puts abzgl. beider Optionsprämien. In der Verlustzone kann die „gefährdete Seite“ dann z. B. gerollt werden. Das dient dazu, dem Straddle mehr Zeit zu geben, ggf. wieder profitabel zu werden. Andernfalls kann der Verlust auch durch Rückkauf realisiert und der Trade somit geschlossen werden.

Beim Short Straddle werden gleichzeitig eine Call- und eine Put-Option mit identischem Strike-Preis und Verfallsdatum verkauft. Der maximale Gewinn entsteht, wenn der Kurs des Basiswerts exakt beim Strike-Preis bleibt, da beide Optionen wertlos verfallen. Das ist allerdings eher ein theoretisches Konstrukt. Ziel ist vielmehr ein möglichst großer Teilgewinn.

Diese Strategie eignet sich eher für erfahrene Trader mit einem guten Risikomanagement. Wer Short Straddles handelt, sollte Marktbewegungen genau beobachten und ggf. Anpassungen vornehmen, um Verluste zu begrenzen.

Benötigst du weitere Unterstützung? Sieh dir gerne unseren Youtube-Kanal an!

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Der Kapitalkongress steht vor der Tür! Vom 13.03. bis 20.03.2025 gibt es wertvolle Insights rund um Investments und Börse.

Wir sind auch dabei und zeigen wie man mithilfe unseres Screeners schnell und effektiv gute Options-Trades findet.

Willst du dabei sein? Dann melde dich hier kostenlos an: