ezzy » Jeden Monat Dividenden kassieren – der Dividendenkalender

Durchaus bekannt ist, dass Aktiengesellschaften, die an der Börse notiert sind, Dividenden an ihre Anteilseigner ausschütten. Sinn macht es dabei auch, diese Einkommensquelle als eine Art Nebeneinkommen zu nutzen. Aber z. B. auch als Rente haben Dividenden ihre Berechtigung. Allerdings schüttet die Mehrzahl der Aktien in Europa nur einmal jährlich aus. In den USA finden Ausschüttungen immerhin vierteljährlich statt. Daher bedarf es in diesem Kontext etwas Kreativität und Arbeit. Dann lässt sich ein Portfolio zusammenstellen, das Monat für Monat die Kasse klingeln lässt. Ein Dividendenkalender kann dabei sehr hilfreich sein – aber dazu gleich mehr.

Nehmen wir zunächst einmal an, ein Anleger möchte mit seinem Portfolio am liebsten monatlich Dividendenausschüttungen erhalten. Was nach einer einfachen Aufgabe klingt, kann jedoch sehr schnell sehr viel Aufwand erfordern. Schließlich gilt es, weltweit nach hochwertigen Aktien zu suchen. Zudem sollten deren Ausschüttungstermine auch noch so gestaltet werden können, dass sich tatsächlich ein monatlicher Flow aus dem Portfolio ergibt. In Deutschland ist angesichts dessen eine jährliche Dividendenzahlung gang und gäbe. Stattdessen gibt es in den USA bei der überwiegenden Mehrzahl der Aktien immerhin alle drei Monate eine Dividende. Allerdings gibt es auch Titel, die ihre Anleger monatlich mit einer Zahlung beglücken. Wer über einen Dividendenkalender verfügt, kann also ziemlich bequem ein entsprechendes Portfolio zusammenstellen. Infolgedessen sprudelt schließlich im Monatsrhythmus Geld auf das Girokonto.

An dieser Stelle kommt nun ein Dividendenkalender ins Spiel! Dabei handelt es sich um ein sehr nützliches Instrument, das Investoren hilft, den Überblick über die Dividendenausschüttungen von Aktiengesellschaften zu behalten. In einem Dividendenkalender sind somit wichtige Informationen zu den Dividenden der Unternehmen aufgeführt.

Ein Dividendenkalender kann also besonders für jene Anleger nützlich sein, die Einkommen aus ihren Investitionen in Form von Dividenden anstreben. Denn er ermöglicht es ihnen, ihre Investitionen besser zu planen. Zudem können Anleger so sicherstellen, die entsprechenden Aktien rechtzeitig zu kaufen. Das wiederum ist wichtig, um die Dividenden auch tatsächlich zu erhalten. Viele Finanzdienstleister und Börseninformationsplattformen bieten solche Dividendenkalender online an. Sie sind dabei oft mit Filtermöglichkeiten nach Markt, Sektor oder spezifischen Aktien zu finden.

Um unseren Lesern etwas Inspiration im Kontext Dividendenkalender auf den Weg zu geben, haben wir mit einem Screener, an dem wir gerade arbeiten, Tausende Aktien durchforstet. Unser Ziel dabei: die besten Dividendenwerte zu finden, die für einen regelmäßigen Einkommensstrom sorgen können. Nachfolgend haben wir dir daher eine Auswahl von zehn interessanten Dividendenaktien weltweit zusammengestellt.

Aktie | Land | Dividendenrendite | Dividendenwachstum |

Österreich | 6,4 % | 14,0 % | |

Main Street Capital Corp. | USA | 8,2 % | 6,6 % |

Ares Capital Corp. | USA | 9,2 % | 4,5 % |

Credit Agricole S.A. | Frankreich | 6,6 % | 8,8 % |

Ageas SA/NV | Belgien | 8,0 % | 6,4 % |

Schweiz | 5,8 % | 19,8 % | |

Deutschland | 5,5 % | 8,9 % | |

Deutschland | 6,6 % | 10,3 % | |

Philip Morris International Inc. | USA | 5,3 % | 2,7 % |

Deutschland | 3,7 % | 10,2 % |

Im Zusammenhang mit dem Thema Dividendenkalender dürfen auch die beiden Begriffe „Ex-Date“ und „Record Date“ nicht unbeachtet bleiben. Aber worum handelt es sich dabei eigentlich genau? Wie hängen diese beiden Begriffe denn zusammen? Und was müssen Anleger diesbezüglich unbedingt berücksichtigen?

Vor allem im Kontext der Verwendung eines Dividendenkalenders, aber auch ganz allgemein ist das Wachstum der Dividende für langfristige Anleger besonders wichtig. Denn es ist nicht nur ein Zeichen für die finanzielle Gesundheit und Stabilität eines Unternehmens. Vielmehr hilft das Wachstum der Dividende, die Kaufkraft der Anleger gegenüber der Inflation zu schützen. Gleichzeitig führt es auch zu einem erheblichen Zuwachs des Einkommens. Und auch die Gesamtrendite auf das anfängliche Investment wird durch das Dividendenwachstum positiv beeinflusst.

Anleger, die auf die sogenannten Dividendenaristokraten setzen möchten, sollten die im Folgenden gelisteten Titel in Betracht ziehen. Denn bei unserer Auswahl haben wir nicht nur auf eine möglichst lange Historie von Dividendensteigerungen geachtet. Darüber hinaus haben wir auch auf die Nachhaltigkeit der Dividende entsprechend Wert gelegt.

Aktie | Land | Dividendensteigerung | Dividendenrendite |

British American Tobacco | GB | 26 Jahre | 9,9 % |

Altria | USA | 54 Jahre | 9,0 % |

Universal Health Realty Income Trust | USA | 38 Jahre | 8,5 % |

USA | 66 Jahre | 6,5 % | |

Rubis | FR | 26 Jahre | 5,9 % |

UGI Corporation | USA | 37 Jahre | 5,8 % |

ATCO | CA | 30 Jahre | 5,2 % |

CH | 32 Jahre | 4,3 % | |

Sanofi | FR | 28 Jahre | 3,9 % |

USA | 28 Jahre | 3,6 % |

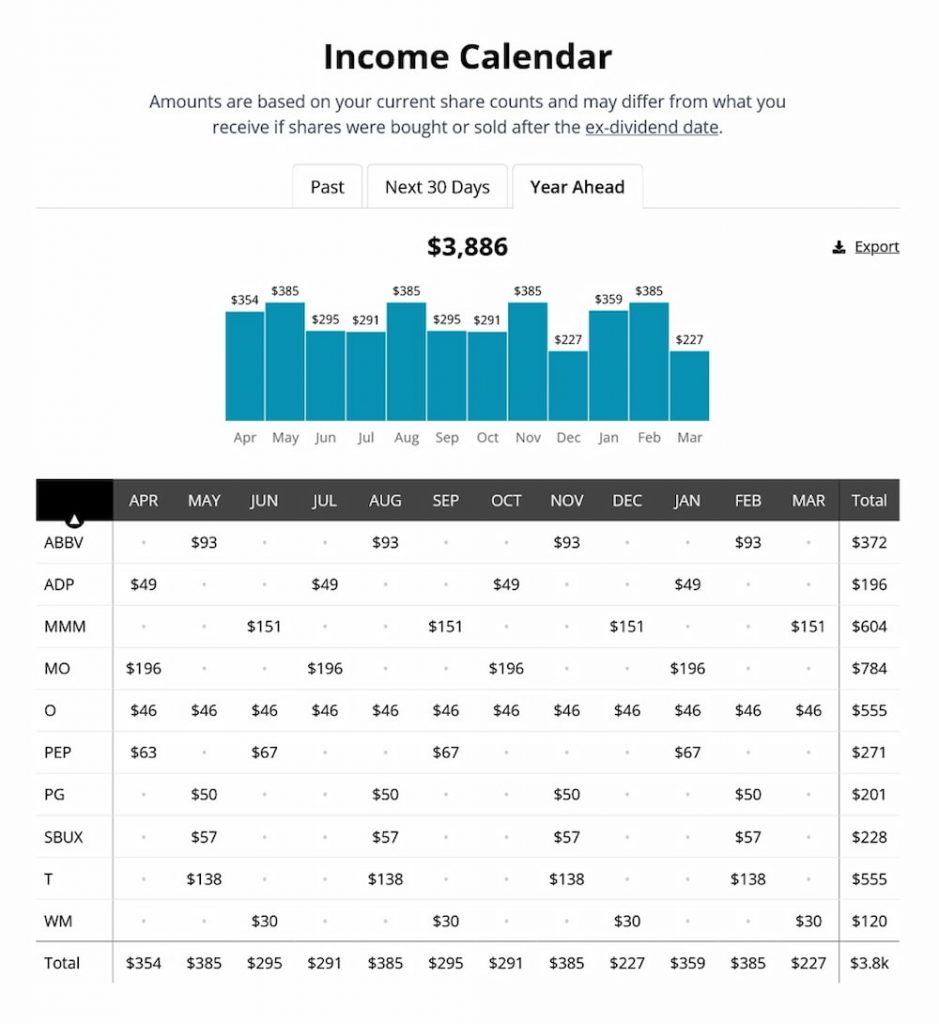

In Abb. 1 ist ein Beispielportfolio unter Verwendung eines Dividendenkalenders zu sehen. Es besteht dabei aus zehn Dividendenaktien. Somit sorgt es für einen entsprechenden Dividendenstrom, und zwar Monat für Monat. Dabei haben wir pro Aktie etwa 10 % des gesamten Portfolios zugeteilt. Wie man erkennen kann, schwanken die monatlichen Einnahmen zwischen 227 $ und 385 $. Über das Jahr verteilt kommen jedoch 3886 $ zusammen. Das entspricht somit einer Dividendenrendite von 4,4 % auf das eingesetzte Kapital von rund 88.000 $. Durch die erwartete Steigerung der Ausschüttungsbeträge dürfte der Zahlungsstrom in fünf Jahren schließlich rund 4800 $ betragen.

Wie bei allem im (Börsen-)Leben, haben auch die Konzentration auf Dividendenkalender und die damit zusammenhängende Dividendenstrategie ihre Risiken. Denn Investoren neigen dabei häufig dazu, ihr Augenmerk auf Unternehmen zu legen, die gegenwärtig hohe Dividenden zahlen. Währenddessen übersehen sie jene, die ihre beeindruckende Dividendenhistorie nicht aufrechterhalten konnten. Daher ist es entscheidend, die Fähigkeit eines Unternehmens zur Dividendenzahlung zu prüfen. Dies gelingt z. B. mithilfe des Verhältnisses der Dividenden zu den Free Cashflows. Das bedeutet: Hat das Unternehmen hier zu wenig Spielraum, dann kann es Dividenden kürzen oder gar ganz aussetzen. Und das gilt insbesondere in wirtschaftlich schwierigen Zeiten! Das wiederum kann jedoch zu einem unerwarteten Einkommensverlust für Anleger führen. Oft resultiert schließlich auch ein deutlicher Kursverfall der betroffenen Aktien.

Ein weiterer Punkt ist dabei die häufig zu beobachtende Konzentration der Dividendenwerte auf wenige Branchen. Denn viele Unternehmen, die hohe Dividenden zahlen, gehören – wie sich auch den Dividendenkalendern entnehmen lässt – zu bestimmten Sektoren. Zu nennen sind hier z. B. Versorgungsunternehmen, Telekommunikation oder Rohstoffe. Eine übermäßige Konzentration auf solche Sektoren kann allerdings zu einem Mangel an Diversifikation führen. Zudem macht es das Portfolio anfällig für sektorspezifische Risiken. Viele der sogenannten Dividendenaristokraten sind darüber hinaus noch wenig innovativ. Dementsprechend weisen sie ein eher geringeres Wachstum auf. Das wiederum kann dazu führen, dass Investoren Wachstumschancen in aufstrebenden Sektoren übersehen.

Letztendlich zählt für Investoren eine Sache: die Rendite auf das eingesetzte Kapital. Krampfhaft nur auf die regelmäßige Dividende zu setzen und gleichzeitig keine oder gar negative Kursentwicklungen bei den betroffenen Aktien verkraften zu müssen, macht auf Dauer allerdings wenig Sinn. Ein Dividendenkalender kann hierbei also schon einmal einen besseren Überblick liefern. Schließlich könnten Anleger jedes Jahr oder Quartal auch einen Teil der Aktien verkaufen. Somit schaffen sie sich eine Art synthetische Dividende. Und das, ohne dabei auf die Diversifikation und die zahlreichen Wachstumsunternehmen verzichten zu müssen!

Grundsätzlich gibt es verschiedene Anlagestrategien, die als Alternativen oder Ergänzungen zur klassischen Dividendenstrategie in Betracht gezogen werden können. Optionen und Stillhaltergeschäfte bieten dabei die Möglichkeit, regelmäßige Einnahmen zu generieren. Zu den zwei gängigsten und einfachsten Ansätzen gehören z. B. die Covered-Call-Strategie und der sogenannte Cash-secured Put.

Beim Covered Call hält der Investor Aktien eines Unternehmens. Gleichzeitig verkauft (schreibt) er Call-Optionen auf diese Aktien. Der Verkauf der Call-Optionen (Short Call) bringt dabei sofortige Prämieneinnahmen. Der Nachteil ist allerdings, dass der Gewinn des Investors begrenzt ist, falls der Aktienkurs über den Ausübungspreis der Call-Option steigt. Denn der Investor muss die Aktien dann zum Ausübungspreis verkaufen. Das gilt auch, wenn der Marktangebot höher ist. In Marktphasen mit Seitwärts- oder Abwärtstendenzen ist der Stillhalter gegenüber dem normalen Investor allerdings im Vorteil.

Ein Investor, der noch keine Aktien des Unternehmens besitzt, kann hingegen Put-Optionen verkaufen (Short Put). Dabei muss er gleichzeitig jedoch genügend Bargeld bereithalten. Denn er muss die Aktien zum Ausübungspreis kaufen können, falls die Option ausgeübt wird. Dieser Ansatz ist als Cash-secured Put bekannt. Das bedeutet, der Investor erhält für den Verkauf der Put-Optionen eine Prämie. Falls der Aktienkurs über dem Ausübungspreis bleibt, verfällt die Option schließlich wertlos. Infolge behält der Investor also die Prämie. Fällt der Kurs jedoch unter den Ausübungspreis, dann könnte der Investor gezwungen sein, die Aktien zu einem höheren Preis als den aktuellen Marktwert zu kaufen. Schlechter als ein Direktinvestment ist der Stillhalter aber nie dran. Denn dafür sorgt die Prämie, die er kassiert.

Die Aktienmärkte bieten langfristig attraktives Renditepotenzial. Für Anleger, die einen regelmäßigen Cashflow präferieren, bietet sich somit ein breit diversifiziertes Portfolio mit qualitativ hochwertigen Dividendenaktien an. Diese sollten dabei möglichst nachhaltige und steigende Dividenden ausschütten. Ein Dividendenkalender kann hier helfen, um den entsprechenden Überblick zu bewahren!

Eine Alternative dazu stellt der Optionshandel dar. Das ist zudem ein Ansatz, der übrigens nicht mehr, sondern sogar weniger Risiken als der direkte Aktienerwerb aufweist. Gleichzeitig lässt sich der Einkommensstrom mit dem Verkauf von Optionen noch besser planen. Und das mit geringeren Schwankungen im Vergleich zum herkömmlichen Dividendenaktien-Depot!

Das könnte dich auch interessieren:

Teile diesen Beitrag bitte, wenn er dir gefallen hat:

Der Handel mit Wertpapieren und Produkten mit Hebelwirkung birgt ein hohes Risiko und kann nicht für jeden Anleger angemessen sein. Vergewissern Sie sich, dass Sie alle damit verbundenen Risiken vollständig verstanden haben. Der Handel mit Hebel Produkten kann zum Totalverlust Ihres eingesetzten Kapitals führen, und darüber hinaus Verluste nach sich ziehen. Die vollständige Risikowarnung finden Sie in unseren Risikohinweisen.

Der Optionen-Handel birgt ein erhebliches Verlustpotenzial. Das Abwicklungsdatum kann bei Optionen-Transaktionen aufgrund von Unterschieden zwischen Zeitzonen und unterschiedlichen Feiertagen variieren. Wenn Sie über verschiedene Optionen-Märkte hinweg handeln, kann es daher vorkommen, dass Sie sich Kapital leihen müssen, um Optionen-Transaktionen abzuwickeln.

DISCLAIMER: Die von der ezzy AG (im Folgenden ezzy) hier dargestellten Informationen dienen nur zu Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. ezzy kann trotz sorgfältiger Arbeitsweise keine Haftung für irrtümliche oder fehlerhafte Inhalte übernehmen. Ein öffentliches Angebot zum Erwerb von Wertpapieren oder Finanzinstrumenten wird von ezzy generell nicht unterbreitet. Mit der Erstellung von Texten und der Weitergabe von Informationen ist ezzy nicht als Vermögens- oder Anlageberater tätig. Alle Entscheidungen bezüglich des Erwerbs oder Verkaufs von Wertpapieren und Finanzinstrumenten sollte auf Grundlage eines individuellen Beratungsgespräches mit dem Bankberater und eines entsprechenden Prospektes getroffen werden.

Durch die weitere Nutzung der Seite stimmst du der Verwendung von Cookies zu. Weitere Informationen

Die Cookie-Einstellungen auf dieser Website sind auf "Cookies zulassen" eingestellt, um das beste Surferlebnis zu ermöglichen. Wenn du diese Website ohne Änderung der Cookie-Einstellungen verwendest oder auf "Akzeptieren" klickst, erklärst du sich damit einverstanden.